Yüzde 30 kâr eden de var yüzde 1400 kâr eden de… İşte fon piyasasında dikkat edilmesi gerekenler

Yatırım yapmak isteyen kişiler en kolay yöntem olan faiz, altın, döviz gibi alanlara yöneliyor. Ancak araştırma ve uzman görüşleriyle ilerlendiğinde farklı yatırım araçları da bulunuyor. Profesyonel ekipler tarafından yönetilen ve amacı kâr ettirmek olan fonlara para girişi günden güne artıyor. Fon piyasasında seçilen fonun risk durumuna göre kazancı da farklılık gösterebiliyor. İşte fon piyasasına ilişkin bilinmesi gerekenler...

Yatırım yapmak isteyenler için sermaye piyasalarında birçok enstrüman bulunuyor. Ülkemizde genellikle mevduat, döviz, altın gibi yatırımlar öne çıkarken borsa, fon, tahvil gibi çok çeşitli içeriklere sahip yatırım araçlarına rağbet gösterilmiyor.

Son dönemlerde halka arzların da etkisiyle hisse yatırımcısı sayısı 7 milyonu aştı. Sermaye piyasalarına duyulan ilginin ana sebebini kısa sürede yüksek getiriler elde etme arzusu öne çıkarıyor.

Borsa İstanbul’un güçlü yükselişi fon piyasalarına da pozitif yansıyor.

Yapılan uygulamalar ve kolaylaşan yatırım yapma hareketiyle birlikte fon, hisse, tahvil alım-satımı yapmak sadece bir tuşla gerçekleşebiliyor.

KÂRLILIK YÜZDE 30 İLE YÜZDE 1400 ARASINDA DEĞİŞİYOR

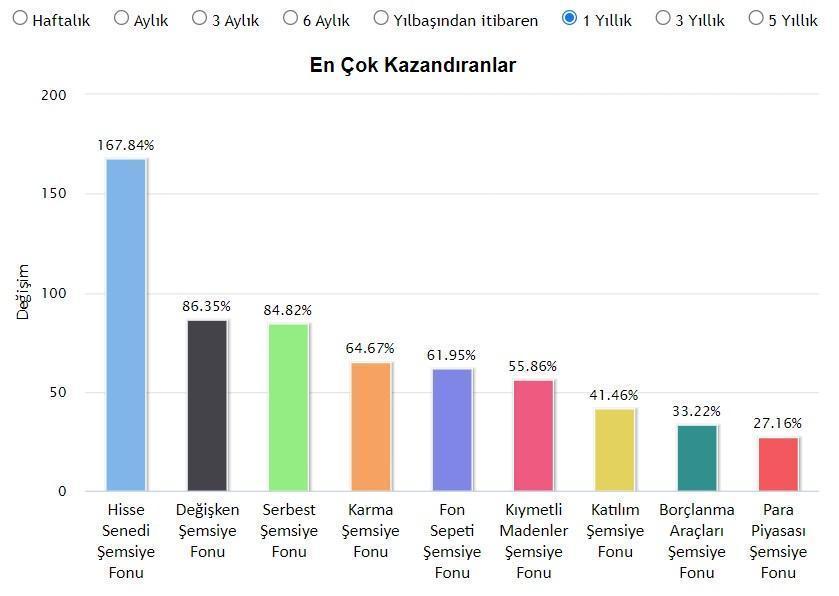

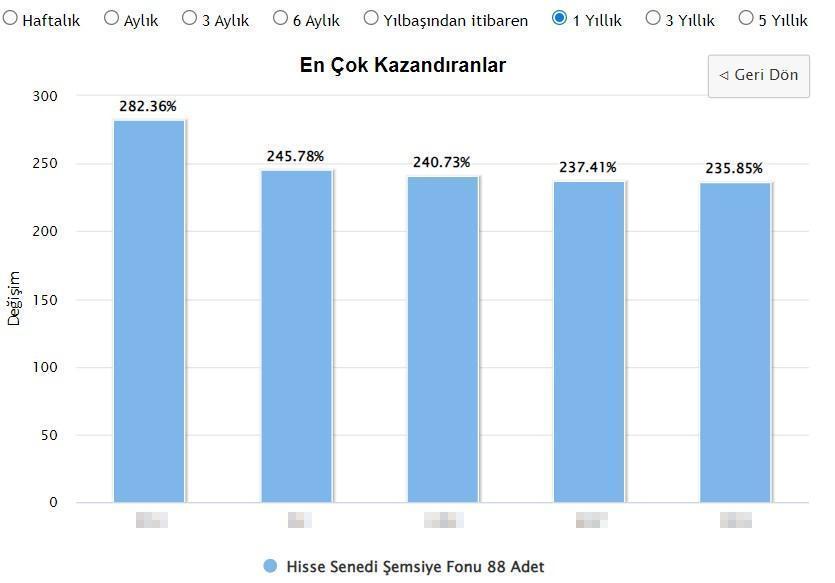

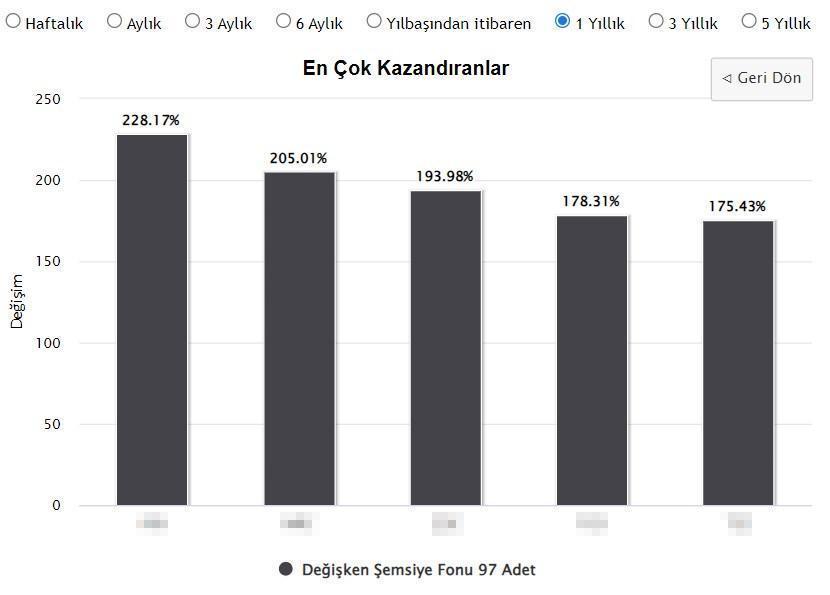

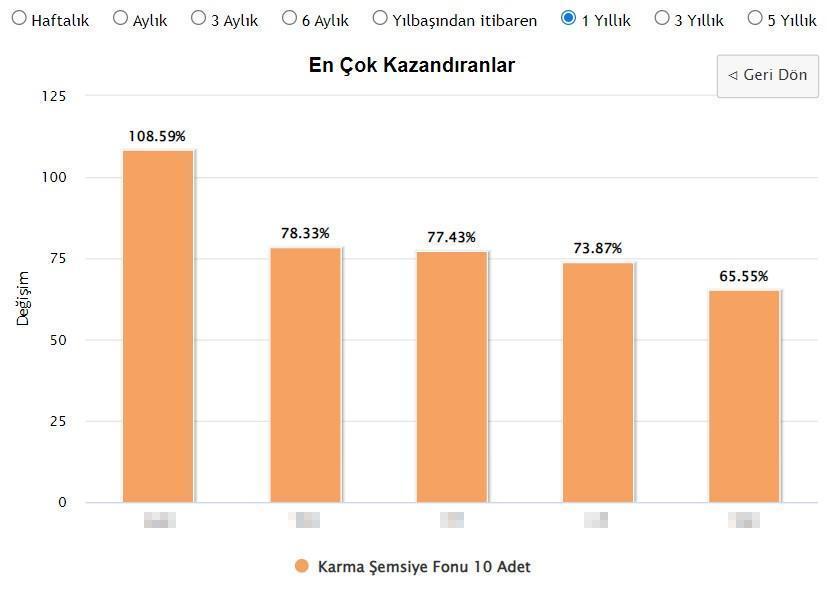

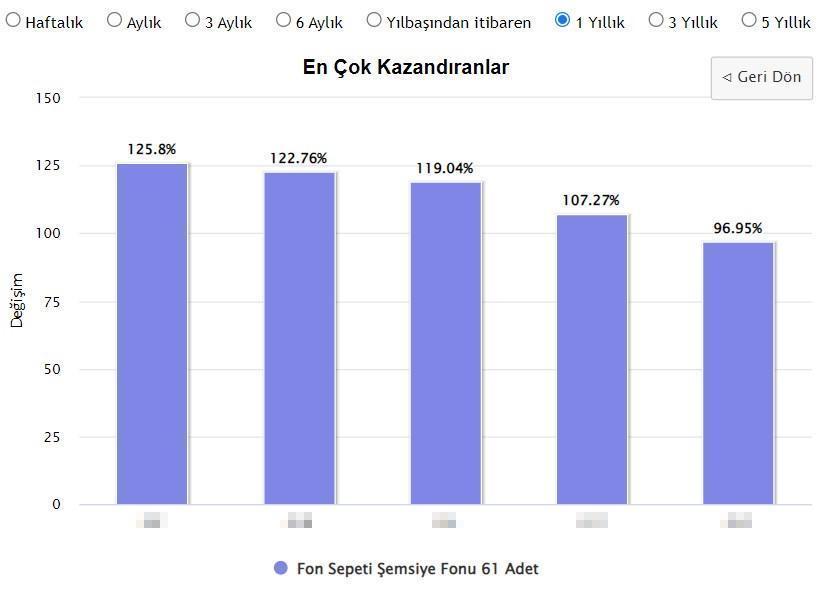

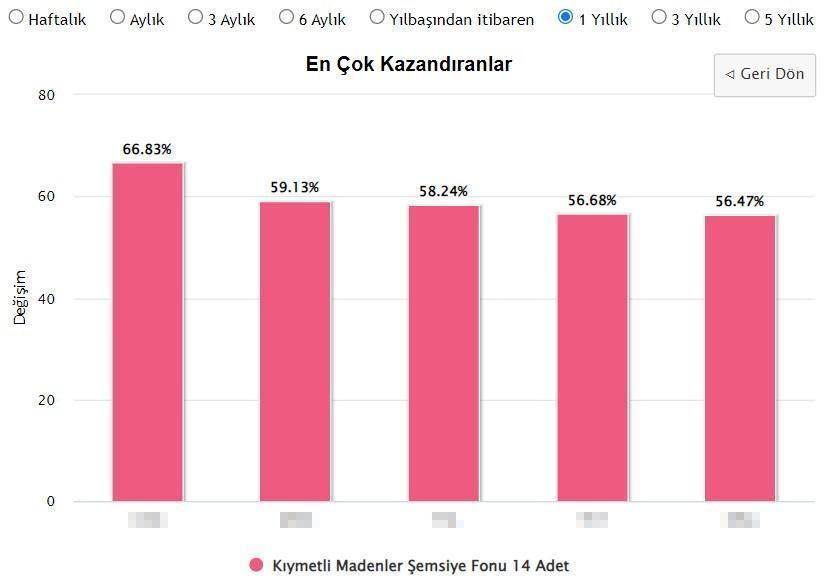

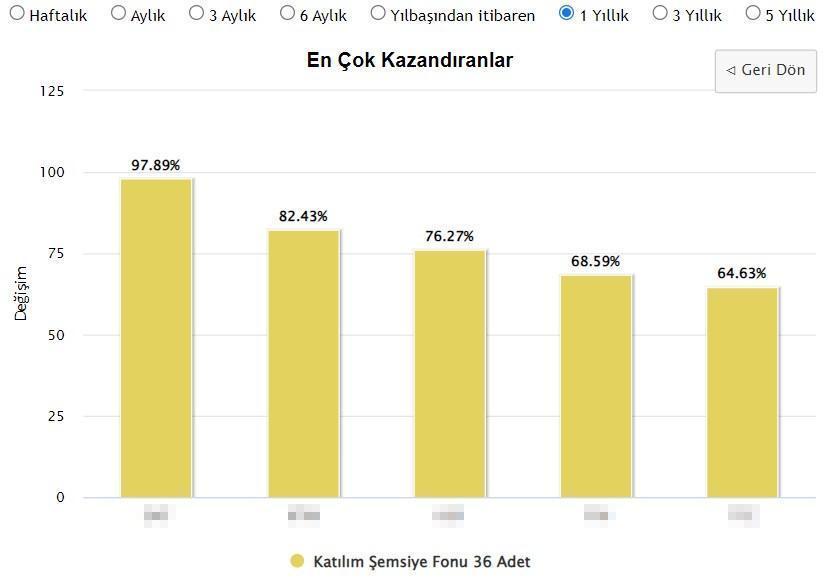

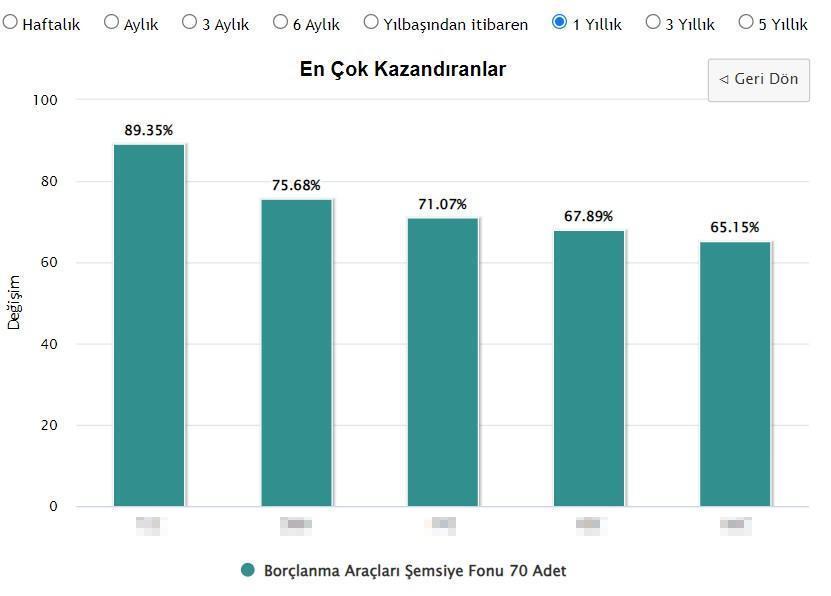

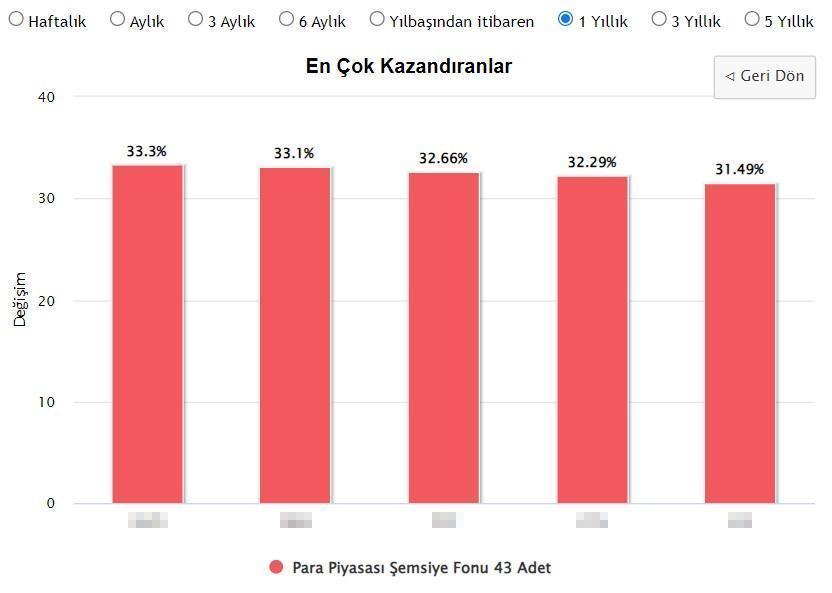

Doğru zamanda doğru hisse veya fona yatırım yapanlar kazançlarını katlamaya devam ediyor. TEFAS’ın verilerine göre genellikle hisse yoğun fonların daha fazla prim yaptığı göz önüne alındığında yatırımcılar son bir yılda yüzde 1400’e varan karlar elde etti. Risk almak istemeyen yatırımcılar da yüzde 32 civarında yıllık kar ettiği görülüyor. Ortalama olarak karlılık ise yüzde 80-200 arasında değişiyor.

FON NASIL ALINIYOR?

Fon almak için herhangi bir banka ya da aracı kurumda yatırım hesabınız varsa hisse senedi alır gibi alım yapılabiliyor. Her fonun kurucusu bulunan bir portföy yönetim şirketi bulunuyor. Yatırım yapmak istenen portföy şirketi seçildikten sonra ilgili fon da seçilerek satın alma gerçekleştiriliyor.

1 LİRAYLA DA YATIRIMA BAŞLAYABİLİRSİNİZ

1 lirası olan da fon yatırımcısı olabiliyor. Bazı fonlar çok hızlı yükselse de adet fiyatları 30-40 kuruş seviyelerinde bulunuyor. Bu nedenle yatırım yapmak için büyük paralara ihtiyaç duyulmadan küçük paralarla fon sepeti yaparak yatırımcı olabilirsiniz.

TAKAS MANTIĞI İŞLİYOR

Fonu almak ve satmak için hisse senetlerindeki T+2 mantığı işliyor. Fon alındıktan alınan gün dahil olmak üzere 3’üncü gün portföyünüzde görünmeye başlıyor. Satışta da aynı şekilde 3 gün sonra para hesabınıza geçiyor.

FON YATIRIMI YAPARKEN DİKKAT EDİN

Fon alımı yaparken sadece getirisine değil hangi hisselere yatırım yapmış, fon portföyünde mevduat, hisse senedi oranı, yatırım fonları katılma payları, özel sektör dış borçlanma araçları, vadeli işlemler teminatları, özel sektör tahvilleri, yabancı özel sektör borçlanma araçları gibi birçok varlık dağılımı oluşabiliyor. Her birinin kendi içinde riskleri bulunuyor. Bu riskleri incelemek için TEFAS’tan kontroller sağlandıktan sonra Kamuyu Aydınlatma Platformundan da Portföy Dağılım Raporu’nu incelemeniz menfaatinize olacaktır.

Eral Karayazıcı - Inveo Portföy - Fon Yönetim Müdürü

Yatırım fonları konusunda uzman isim Eral Karayazıcı fon almak isteyenlere yönelik önemli tavsiyelerde bulundu. Karayazıcı fonların kazancına ilişkin olarak “Yüksek enflasyon içeren piyasa şartlarında gerçek kazanç, yatırım süresindeki enflasyonu aşmakla söz konusu olabilir. Her fonun her vadede reel kazanç sağlaması çok zor” dedi.

Karayazıcı’nın değerlendirmeleri şöyle:

Yatırım fonları yatırımcılara ne gibi avantajlar sağlıyor?

Temelde iki grup yatırım fonu var; ilki belirli yatırım sahalarına odaklanan ve o alanda alt kırılım tercihini yapanlar. Örneğin BIST hisse senedi fonu alıyorsa bir yatırımcı ilk kararı kendi vermiş ve Borsa İstanbul’a yatırım gerçekleştirmiş oluyor. Hangi hisse senetlerinin alınacağına fon yöneticileri karar veriyor. İkinci fon grubu değişken olanlar. Bu kategoride alan tercihlerini de fonun yöneticileri yapıyor. Varlık yönetimi son derece önemli bir ihtisas ve fonlar yatırımcılara bu alanda hizmet sunarak ihtiyaç karşılıyor & avantaj sağlıyor.

Her fon kazandırır mı?

Önce kazancı tanımlamak gerekir. Yüksek enflasyon içeren piyasa şartlarında gerçek kazanç, yatırım süresindeki enflasyonu aşmakla söz konusu olabilir. Her fonun her vadede reel kazanç sağlaması çok zor. Vade uzadıkça pozitif sonuç elde edilmesi ihtimali artar ancak burada da bir garantiden bahsetmek imkansız.

Fon yatırımlarında riskler nelerdir?

Aslında fonlar yatırımcıların finansal piyasalardaki temsilcisi oluyor. Risk; yatırım yapılan varlıkların değerinin düşmesi. Bir fonun yatırım yaptığı varlıkların fiyatı düşerse otomatik olarak bu fonun da fiyatının düşmesine neden oluyor.

Her alanda olduğu gibi bu konuda da güven ve yeterlilik belirleyici faktörler.

Fon tercihinde bulunurken yatırımcıların bu iki unsuru da sahip olabildikleri bilgi dahilinde değerlendirmeye alması daha rasyonel.

İlk adım KAP’ta yayınlanan yatırımcı ilişkileri bölümünü telefon ile arayarak sorularını yöneltmeleri olabilir.

Fon yatırımı yaparken nelere dikkat edilmeli?

Belirli alanlara odaklanan fonlara yatırım yapan yatırımcıların ilgili alan seçimini özenli yapmaları şart. Sadece son 1-3 ay veya 12 ay hangi getiri sağlanmış bakılarak tercih yapmak yanıltıcı. Gelecek geçmişin tekrarı olsa en iyi yatırımcılar tarihçiler olurdu.

Negatif parkurlarda fonların dayanıklılık sicili dikkate alınmalı. TEFAS geriye dönük verileri yayınlayarak bu konuda kapsamlı hizmet sunuyor.

Hızlı yükselen fonlar hisse ağırlıklı oluyor, bu yükselişin sebebi konjonktürden mi kaynaklanıyor?

Kesinlikle. Son 3 yılda (2000-2023) BIST çok güçlü bir performansa imza attı. Hisse senedi fonları ve hisse senedi ağırlıklı fonlar da bundan güçlü şekilde yararlandı. 2017-2020 döneminde ise tam tersi yaşandı.

Fon piyasasının geleceğine ilişkin görüşleriniz nelerdir?

Türkiye’de bu alan bence üç nedenle çok büyük gelişim gösterdi. İlki uzun süre faiz oranlarının düşük kalması. Bu yatırımcıları risk almaya teşvik etti. İkinci faktör, sektörde güçlü bir rekabet olması ve iyi yönetilen iyi sonuç alan fon sayısının yüksekliği. Son etken ise bence toplumun risk almaya yatkınlığı.

Düşük faiz ortamı geride kalsa da fon pazarına alışan yatırımcılar bence bu alanda varlıklarını sürdürecek ve sektörde başta iletişim politikası olmak üzere kaliteli rekabet gelişim sürecini desteklemeyi sürdürecek.

Fon alım-satım işlem saatleri ve işlemleri nasıl çalışıyor?

Bir yatırımcı saat 13:30 öncesi alış emri verdiğinde gün kapanışında fona ortak oluyor. Somut bir örnek üzerinden gidersek; A fonunda 100 TRY’lık varlık olsun pay adedi de 100 olsun. Bu fonun fiyatı 1 TRY olur. Büyük bir yatırımcı söz konusu fonda 50 TRY’lık alım yaptığında emir aynı gün saat 13:30’da fon yöneticilerine raporlanıyor. Gün sonu katılacak 50 TRY’ı dikkate alarak ilgili fon yöneticisi öğleden sonra 50 TRY’Lık varlık alımı yapıyor. Varlıkların fiyatı değişmezse günün sonunda fonun varlık toplamı 150 TRY / pay adedi 150 / fon fiyatı da yine 1 TRY oluyor.

Fon satanlar olduğunda da döngü tam tersi şekilde çalışıyor. Bu bakıma fona giriş çıkış olması fiyatı etkilemiyor.

Yatırımcılar saat 13:30 öncesi emir verdiğinde ilgili günün kapanış fiyatından (takip eden sabah yayınlanır) fonu almış olur. Muhasebeleşmesi ve hesaba yansıması bazı bankalarda saat 14:45’i buluyor. Ancak herhangi bir hak kaybı veya avantaj olmaz.

Saat 13:30 öncesi satış emri veren bir yatırımcı da aynı şekilde emri verdiği günün kapanış fiyatından ayrılmış olur. Ödemenin 2 veya 3 gün olması (fona göre değişir ve izahnamede yazar) satış fiyatını etkilemez.

SPK BAŞKANI GÖNÜL: KREDİ ÇEKİP BORSAYA GİRMEYİN

Sosyal medya üzerinden yatırımcıları yanlış yönlendirip zarara uğratan hesapları tespit ettiklerini söyleyen SPK Başkanı İbrahim Ömer Gönül, “Bu hesaplarla ilgili gerekli adımları atıyoruz. Son önlem hesabın kapatılması” dedi. 80 civarında şirketin halka arz için sırada beklediğini anlatan Gönül, yatırımcıları uyardı: Kısa vadede işlem yapıyorsanız kredi çekip borsaya kesinlikle girmeyin.

SON ADIM KAPAMA

Gönül, çok sıkı denetim ve gözetim faaliyetlerinde bulunduklarının altını çizdi. Sosyal medyada bazı hisseler için ‘al önerisi’ verildiği, eğitim adı altında hisse yönlendirmesi yapıldığı yönünde tespitleri olduğunu vurgulayan Gönül, “İyi niyetli olarak bu işi yapanlar da var kötü niyetli olarak yapanlar da. Direkt olarak hisse pazarlayan hesapları biliyoruz. Onları takip ediyoruz. Burada o şahıslar bir menfaat sağladıysa hakkında idari para cezası uyguluyoruz. Ayrıca suç duyurusunda bulunuyoruz. Son aşamada uygulanabilecek tedbir ise sosyal medya hesabının kapatılmasıdır” dedi.

Not: Tablolar TEFAS'tan alınmıştır, günlük olarak kazançlar değişmektedir. Tablolar günlük değiştiğinden yatırım kararı alırken TEFAS'ı kullanın.

Gönül'ün açıklamaları şöyle:

147 KİŞİYE GEÇİCİ İŞLEM YASAĞI

Oluşturulan üyelik bazlı gruplar ve sohbet odaları üzerinden hisse pazarlandığını biz de tespit ediyoruz. Bu yıl piyasa bozucu eylemlere yönelik incelemelerimiz neticesinde 66 gerçek ve 10 tüzel kişiye, toplamda 171 milyon lira idari para cezası verdik. Ayrıca piyasa dolandırıcılığı suçu kapsamında da 9 gerçek kişi hakkında suç duyurusunda bulunuldu. 147 gerçek kişi hakkında ise geçici işlem yasağı tedbiri uygulanmıştır.

ORGANİZE YAPI

Sosyal medya mecralarında gruplar kurarak yatırımcıları yönlendiren şahısların, grup içerisinde hisselere oluşturdukları talep sayesinde sahip oldukları hisseleri satarak menfaat temin ettiklerini de tespit ettik. Gruplar içerisinde yatırımcıları yönlendirenlerin ‘al’ yönünde verdiği tavsiye ile eş anlı olarak kendilerinin veya ilişkili olduğu kişilerin, sahip olduğu hisseleri yüksek fiyattan satarak menfaat elde ettiği, böylelikle yatırımcıları zarara uğrattığını da gördük. O nedenle bunlara güvenmeyin. Kısa vadede işlem yapıyorsanız da kredi çekip borsaya kesinlikle girmeyin.

TÜYO İLE İŞ YAPMAYIN

Orta ve uzun vadeli yatırım yapın, şirketlerin finansal tablolarını inceleyin, gerekiyorsa profesyonel destek alın. Söylenti, duyum ve tüyo ile işlem yapmayın. Özellikle ilk halka arzlarda SPK tarafından onaylanan izahnameleri, finansal tablo ve raporları detaylı inceleyin. Burak TAŞÇI - Hurriyet.com.tr

Etiketler

- BIST

- DOLAR

- EURO

- ALTIN