Bakan Nebati'den 'bütçe fazlası' değerlendirmesi

Sonraki Haber ›

Bakan Nebati'den 'bütçe fazlası' değerlendirmesi

Sonraki Haber ›

Borsada halka arzlar artmaya devam ediyor

Borsada halka arzlar artmaya devam ediyor

Ve sahne Fed’de! Piyasalar ne tepki verebilir?

Piyasaların günlerdir tedirginlikle beklediği Fed’in faiz kararını ve önümüzdeki döneme ait ekonomi projeksiyonunu açıklayacağı gün geldi çattı. Peki, piyasalarda neler yaşandı? Fed’in ne yapması bekleniyor? Piyasalar Fed’e ne tepki verebilir? Işık Yatırım Menkul Değerler Araştırma Müdürü Yusuf Kavak Bigpara’ya değerlendirdi.

Şenay Zeren

Geçtiğimiz cuma günü ABD mayıs ayı enflasyonunun sürpriz bir şekilde, yüzde 8,6’ya yükselerek 41 yılın zirvesini yenilemesiyle piyasalar tepetaklak oldu. Küresel borsa endekslerinde sert satışlar gözlendi. ABD tahvil faizleri rekor seviyelere yükselirken; ABD dolarının Euro, Japon yeni, İngiliz sterlini, Kanada doları, İsveç kronu ve İsviçre frangı olmak üzere 6 para birimine karşı değerini ölçen dolar endeksi daha da güçlendi. Tahvil faizleri ve dolar endeksi ile ters korelasyon içinde olan altın fiyatları baskılanırken; küresel enflasyonist riskin ve resesyon ihtimalinin yükselmesiyle yatırımcıların kendini korumak için sığındığı değerli maden destek gördü ve daha derin satışların önüne geçildi. En çok etkilenen piyasalardan biri olan kripto para piyasasında kan gövdeyi götürdü desek abartmış olmayız. Küresel bazda kripto paraların piyasa değeri 1 trilyon doların altına gerilerken; En popüler kripto para birimi olan Bitcoin, 20 bin dolar sınırına kadar gerileyerek 1,5 yılın en düşük seviyesini gördü.

Hafta başından beri küresel piyasalarda sert fiyatlanmalar yaşanırken; kritik Fed günü piyasalarda pozitif bir hava yaşanıyor. Tüm dünya nefesini tuttu, Fed’den gelecek açıklamaları bekliyor.

FED’DEN FAİZ ARTIŞ BEKLENTİSİ 75 BAZ PUANA YÜKSELDİ

Fed’in para politikasını belirleyen Federal Açık Piyasa Komitesi'nin (FOMC) haziran ayı toplantısı dün başladı. Fed, faiz kararını Türkiye saati ile bugün 21:00’de açıklayacak. Fed Başkanı Jerome Powell’ın basın toplantısı ise 21:30’da gerçekleşecek. Piyasalar, Fed Başkanı Powell’ın açıklamalarında önümüzdeki dönemde izlemeyi sürdürecekleri sıkılaşma politikasıyla ilgili ipuçlarını arayacak.

Piyasa fiyatlamalarında Fed’den faiz artırım beklentisi 50 baz puandan 75 baz puana yükseldi. Fed’in yıl sonunda politika faizini çekeceği seviye ise; yüzde 2,75 seviyesinden yüzde 3,50 seviyesine yükseldi.

PİYASALAR FED’E NE TEPKİ VEREBİLİR?

Fed’in 75 baz puan faiz artırımına gitmesi ve beklendiği ölçüde şahin tavır göstermesi halinde, piyasalar tarafından daha önceden fiyatlandığı için sert hareketler beklenmiyor. Ancak Fed’in toplantı sonrası açıklayacağı karar metninde ve Başkan Powell’ın açıklamalarında daha şahinleşildiği görülürse piyasalarda sert hareketler yaşanabilir. Bu durumda küresel borsalarda satışlar artabilir; ABD tahvil faizleri daha da yükselebilir; dolar varlıkları dünyadaki güçlenmesini sürdürebilir; değerli metallerde baskı artabilir. Piyasalar tarafından özellikle sonraki toplantılarda Fed’in nasıl hareket edeceği ve yıl sonu faiz oranlarını getirmeyi öngördüğü seviyeye önemle takip edilecek.

PİYASALARIN ODAK NOKTASINDA FED VAR

Yusuf Kavak - Işık Yatırım Menkul Değerler Araştırma Müdürü

Bugün akşam saatlerinde açıklanacak olan Fed/FOMC (Federal Açık Piyasa Komitesi) kararları ve hemen akabinde başlayacak olan Fed Başkanı Jerome Powell’ın basın toplantısı, geçtiğimiz cuma günü ABD’de açıklanan TÜFE rakamları sonrasında çok daha önemli hale geldi.

Esasında hafızalarımızı yakın geçmişe götürecek olursak; bir önceki Fed/FOMC kararlarının açıklandığı 4 Mayıs tarihinde, Fed Başkanı Jerome Powell’ın; 75 baz puanlık faiz artırımlarının tartışılmadığını söylemesi piyasalarda güvercin karşılanmış ve risk alma iştahı artmıştı. Sonrasındaki süreçte bölgesel Fed başkanlarının açıklamaları fiyatlamalara etki ederken, Powell’ın açıklamalarını destekleyen söylemler ile risk iştahı artış gösterdi. Son olarak 24 Mayıs’ta konuşan Atlanta Fed Başkanı Raphael Bostic’in; temmuz sonrasındaki toplantıda (eylül) faiz artırımlarına ara verilebileceğine dair söylemi ile CME’nin Fed Watch ekranında eylül toplantısında faiz artırım olasılığı iyice zayıflamış ve ABD 10 yıllık tahvil faizi yüzde 2.70 seviyesine kadar gerilemişti.

PEKİ NE DEĞİŞTİ?

Öncelikle, 3 Haziran günü ABD’de açıklanan Tarım Dışı İstihdam datasının beklentilerin üzerinde gelmesi ile eylül ayında 25 baz puan (bps) faiz artırım ihtimali yeniden fiyatlamalara girdi ve ABD tahvil faizlerinde ve Dolar Endeksi’nde (DXY) yükselişler başladı. Sonrasında da piyasaların merakla beklediği 10 Haziran’da açıklanan ABD’nin mayıs ayı TÜFE rakamlarında; senelik manşet veri yüzde 8.3’den yüzde 8.6 ‘ya yükselip enflasyonda zirvenin henüz görülmediğine işaret edince; CME’nin Fed Watch ekranında temmuz toplantısı için beklenen 50 baz puanlık faiz artırımı 75 baz puan, eylül toplantısı için beklenen 25 baz puan faiz artırımı 50 baz puana yükseltildi. Yine, sene sonu için beklentiler de ciddi oranda artış gösterirken; tahvil faizlerinde oluşan ciddi ralli ile de hem dolar değer kazandı hem de daralan risk alma iştahı ile borsalar sert satış yedi.

BU AKŞAM BİR SÜRPRİZ GELİR Mİ?

Açıkçası burada iki durum söz konusu;

1) Fed’in ne yapabileceği?

2) Fed’in yapması gereken!

Fed’in ne yapabileceği konusunu açacak olursak; her ne kadar JP Morgan gibi bazı majör yatırım bankaları gibi swap piyasası da artık bu toplantıda 75 bps artırıma yönelmiş olsa da, öncesinden herhangi bir sözlü yönlendirme yapılmamış olması ve TÜFE rakamlarının açıklandığı günün, Fed yetkililerinin toplantılardan 10 gün öncesinde başlayan suskunluk dönemlerine gelmesi düşünüldüğünde; bu toplantının 50 bps ile geçiştirilmesi ağırlık kazanıyor.

Diğer yandan, Fed’in yapması gereken konusuna girecek olursak; enerji fiyatlarında devam eden yükselişler de düşünüldüğünde, enflasyonda son 41-42 yılın yeni zirvelerinin görülme ihtimalinin de yüksek oluşu ve tahvil/swap fiyatlamalarının yönlendirmesi düşünüldüğünde; 75 baz puanlık bir faiz artırımı elzem durumda.

KİŞİSEL SENARYOLARIM

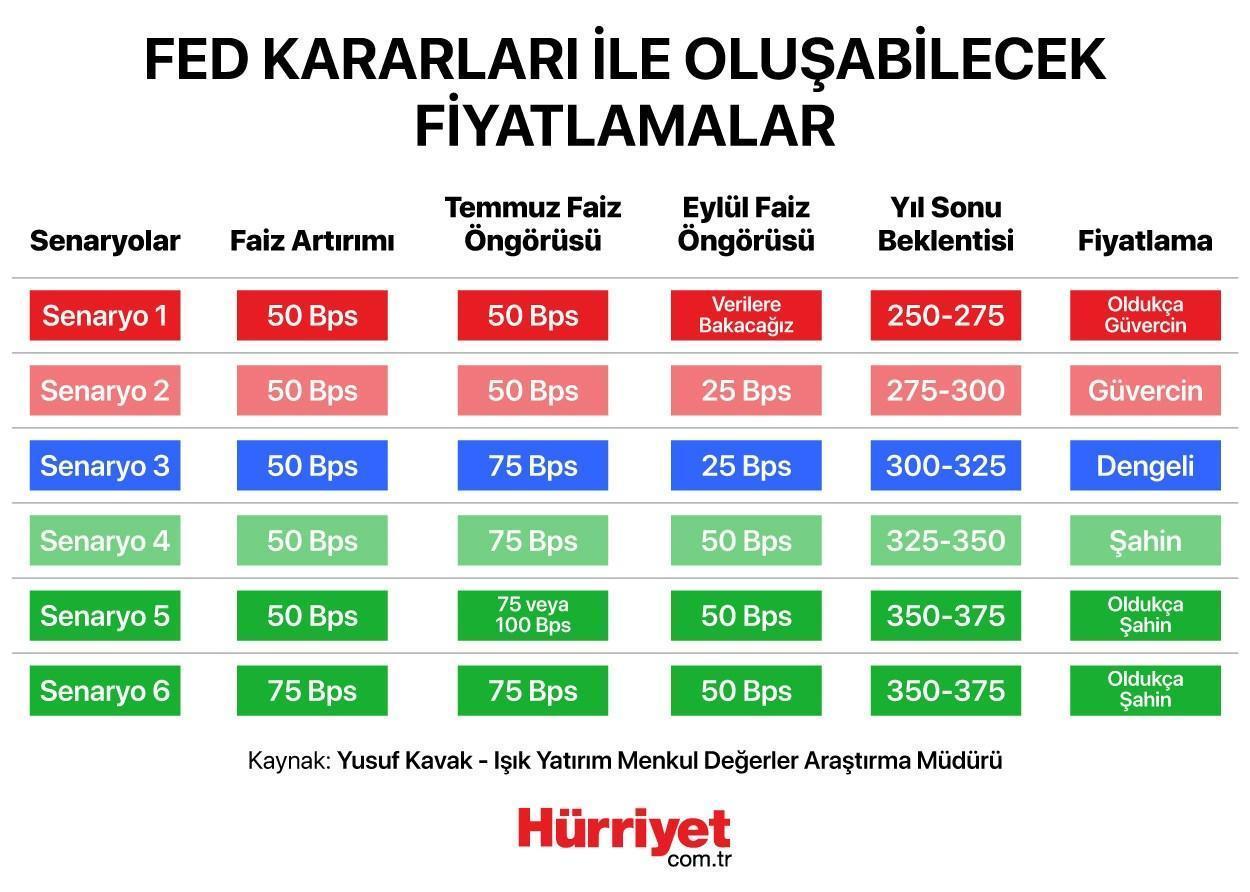

Fed/FOMC kararları ile oluşabilecek fiyatlamalar konusunda kişisel olarak düşündüğüm senaryolar aşağıdaki şekildedir. Ancak, bu senaryolara; bilanço küçültme (ki Fed, 50 bps faiz artırımı yapıp diğer taraftan bilanço küçültmeyi 47,5 milyar dolardan 95 milyar dolara yükseltebilir ve bu da şahin karşılanabilir!) ve Fed Başkanı Powell’ın sözlü yönlendirmeleri dahil edilmediği için bu konulardaki gelişmelerin farklı fiyatlamalara neden olabileceği gerçeğini de göz ardı etmeyelim.

BU VİDEO İLGİNİZİ ÇEKEBİLİR

Etiketler

- BIST

- DOLAR

- EURO

- ALTIN