Dolar için alım vakti mi?

İçerideki gelişmeleri değerlendirecek olursak, kurun 3.90 seviyelerinden 3.50 seviyesine gerilemesindeki en büyük etken TCMB’nin “örtülü“ faiz artırımıydı. Sene başından bu yana politika faizini kullanmayı bırakan TCMB, bankaları faiz koridorunun üst bandı ve geç likidite faiz oranından fonlamaya başlayarak faizi yüzde 12 seviyesine kadar çıkardı. Bu hamle hem kurun ateşini hem de volatilitesini düşürürken, para politikasındaki sıkı duruşun enflasyon görünümündeki bozulma sebebiyle uzunca bir süre daha korunması bekleniyor.

TL varlıklarını rahatlatan bir diğer gelişme ise anayasa değişiklik referandumunun geride kalmış olması. Önemli bir politik belirsizlik kaynağı olan referandum, piyasaların pozitif algılayacağı bir şekilde sonuçlandı. Ayrıca referandum öncesi piyasaları tedirgin eden erken seçim ihtimallerinin referandum sonrası gündeme gelmemiş olması da, en azından yeni bir seçim belirsizliği ile TL varlıklarındaki değer kaybını engellemiş oldu.

Geldiğimiz nokta itibariyle, TL’yi benzer para birimlerinden pozitif ayrıştıracak senaryoların da sonuna gelmiş bulunuyoruz. Yatırımcıların TL talebini artıracak bir hikaye şu an için ufukta gözükmüyor. Bu sebeple paritenin yönü tamamen küresel rüzgarlara kalmış gibi gözüküyor. Son dönemde artan risk alma iştahı ile gelişmekte olan piyasalar adeta bahar havası yaşıyor diyebiliriz. Fakat pamuk ipliğine bağlı olan bu gidişat, risk algısının değişmesi ile tersine dönebilir. Zira ABD-Rusya ilişkisi, K. Kore kaynaklı tansiyonun yükselmesi ya da Avrupa’daki siyasi belirsizliklerin yeniden artması risk iştahını azaltarak gelişmekte olan piyasalardan çıkışları hızlandırabilir. Türkiye ise ekonomisindeki kırılganlık sebebiyle bu çıkışın en çok yaşanacağı ülkelerin başında geliyor.

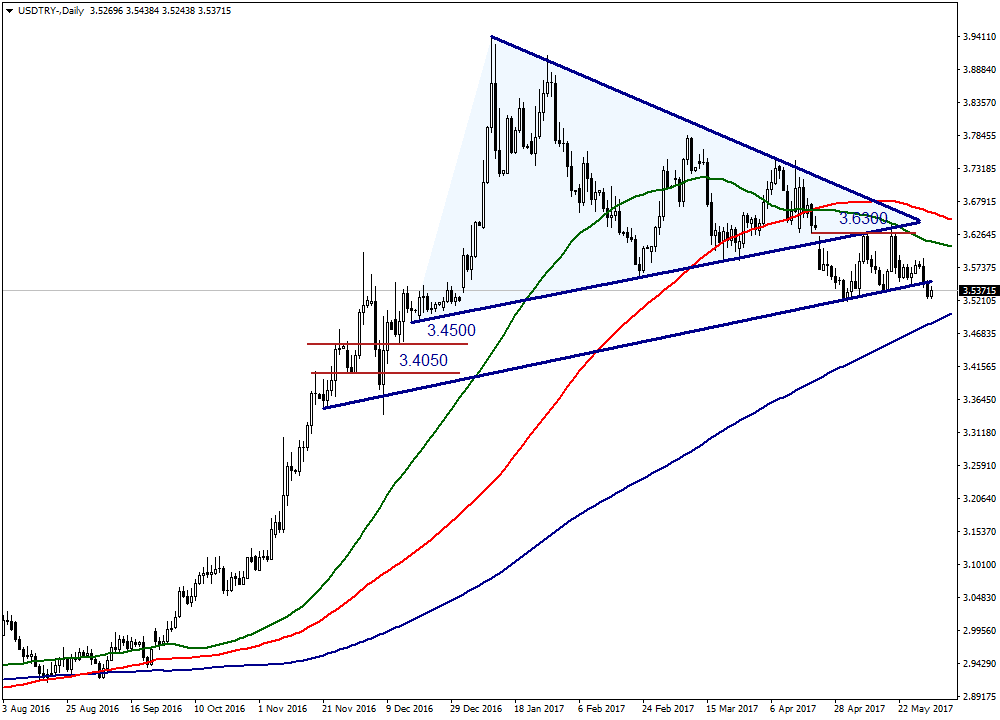

Paritenin kısa vadede yönünü belirleyecek olan en kritik gelişme ise Fed’in Haziran ayı toplantısı. Mayıs ayı tutanaklarında net bir şekilde Haziran ayı işaret edilmese de, ekonomik verilerin ilk çeyrekteki zayıflamanın geçici olduğunu göstermesi halinde faizlerin “yakın” zamanda artırılabileceği duyuruldu. Mayıs’tan sonra açıklanan verilerin genel seyri beklenti üstü. Fakat yine de Cuma günü açıklanacak Mayıs ayı istihdam raporu ve önümüzdeki hafta açıklanacak enflasyon rakamları, Fed’in kararı üzerinde belirleyici olacaktır. Bu verilerin de beklenti üzeri gelmesi, faiz artırımını perçinleyebilir. Zaten Fed vadeli kontratlarına baktığımızda Haziran ihtimallerinin yüzde 90’a yakın olduğunu görüyoruz. Fed’in Haziran’da faizleri artıracağı varsayımı altında, paritenin gelmiş olduğu 3.50 psikolojik bariyerinin alım için uygun seviyeler olduğunu düşünüyorum. Ayrıca bu seviyelerden şirketlerin ve hane halkının fiziki döviz alımına girdiğini de unutmamak gerekiyor.

- BIST

- DOLAR

- EURO

- ALTIN