Piyasalar için 2016 senaryoları

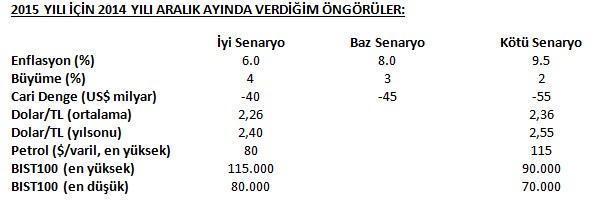

Ekinci Ekonomik Danışmanlık (Ekinci Economics Consulting) şirketimin websitesinde “örnek raporlarımız” bölümünde yer alan Aralık 2014 tarihli http://tr.ekincieconomics.com/wp-content/uploads/EEC_2015_Senaryolar-1.pdf raporumdan görebileceğiniz verdiğim senaryolardan makroekonomik rakamlar açısından baz senaryo 2015 yılında gerçekleşmiş olarak görünüyor. Öte tarafta, piyasa dengeleri açısından gerçekleşme (ekseriye) kötü senaryoda olmuş.

Piyasalarda kötü senaryonun, makroekonomik dengeler açısından ise baz senaryonun gerçekleşmesi bize dış etmenler haricinde yurtiçi siyasi çalkantılardan kaynaklanan risk algısının piyasalara yansımasını gösteriyor.Buna göre, Borsa İstanbul 90.000 olacak demişiz, en son 19 Ocak tarihinde 91.500 seviyesini gören hisse senedi piyasası o tarihten beri yıl ortalamasında sadece 80.000 seviyelerinde hareket etti.

En büyük sapma Dolar/TL tarafında yaşandı, her ne kadar Nisan itibariyle artık 2,80 seviyelerinin üzerinin gerçekleşeceğini öngördüysem de çoğu analist TCMB ile Cumhurbaşkanı Erdoğan arasında yaşanabilecek bir faiz anlaşmazlığını ve bunun kamuoyuna yansımasını hesaplamamıştı. Bu sebepten yılsonu için ilk verdiğim tahmin 2.55 idi.

Gelişmekte olan bir ülkede yaratılan bu merkez bankası bağımsız değil mi acaba algısı yabancı yatırımcının satışını Dolar/TL’de yılın en başında 2,27 seviyesinden iki ayda bu tartışmalarla 2,64 seviyesine taşıdı. Yılsonunda Dolar/TL kuru şu an 2.90-2.92 aralığında hareket ediyor. Ancak Borsa İstanbul’da verdiğimiz en düşük seviye tutmuş (70.000). Eğer web sayfasında bulunan rapora bakmadıysanız 2015 yılı için 2014 yılı Aralık ayında verdiğim öngörüleri aşağıdaki tablodan izleyebilirsiniz.

Yine 2015 yılı için muhakemeye devam ediyoruz. Büyüme tarafında baz senaryoda verdiğimiz yüzde 3 büyüme oranı ile cari işlemler açığı rakamı gerçekleşecekmiş gibi görünüyor. Yılın üçüncü çeyreğinde gerçekleşen sanayi üretimi ve büyüme rakamları yukarı yönlü oldukça şaşırttı. Bu büyüme oranlarının arkasında devletin nihai tüketim harcamalarının (seçim zamanlarında) artarda ikinci ve üçüncü çeyreklerde artması da durmuyor değil.

Üçüncü çeyrekte büyüme oranı yüzde 3.9 geldi. Ancak büyüme kalemlerinin içinde ihracatı incelerseniz, ihracat bu yıl artarda üç çeyrek boyunca düşüş gösterdi. Henüz 2015 yılı dördüncü çeyrek büyüme verileri açıklanmadı. Ancak 2015 yılında büyümeyi yüzde 3 civarlarında kapatacakmışız gibi duruyor. Enflasyon, Kasım sonu itibariyle baz senaryoda yılsonu için verdiğimiz yüzde 8 seviyesinin biraz üzerinde yüzde 8.1 seviyesinde bulunuyor.

Ancak Aralık ayında ciddi bir baz etkisi var, bu olumsuz baz etkisi sebebiyle Aralık ayında enflasyon yüzde 0.5 bile gelse yılsonu enflasyonu yüzde 9.1 seviyesinde kapanacak.

2016 YILI İÇİN ANALİZ

2016 yılı riskler açısından baktığımızda 2015 yılına göre daha fazla risk taşıyan bir yıl olarak görünüyor. 2015 yılı, faiz tartışmaları dışında piyasalarda en azından ilk yarıda çok fazla çalkantının yaşandığı bir yıl değildi. Esas düşüşler ikinci yarıda yaşandı.

Ancak riskler en baştan belli bile 2016 yılı için. IŞİD terörü tüm dünyayı tehdit altında bırakıyor, bu tehdidin 2016 yılında da devam edip etmeyeceği ve eğer edecekse ne boyutta edeceği önemli bir kriter olarak önümüzde duruyor. Türkiye komşu ülkelerinin ciddi bir siber saldırı potansiyeli var. Bunu 2016 yılı için diğer mecralarda verdiğim yorumlarda da belirtmiştim. Bununla beraber, IŞİD terörünün petrol fiyatlarında ani yükselişlere sebep olması, siber saldırılar, Fed faiz artırımları, faiz artırımlarının büyümeye etkileri, Türkiye’de siyasi istikrarı bozabilecek gelişmeler (faiz tartışmaları, başkanlık sistemi referandum tartışmaları vs), yapısal reformlarda aksamalar, Rusya ambargosunun ve yaşanan gerginliğin devam etmesi 2016 yılının çok belirgin riskleri olarak karşımızda duruyor.

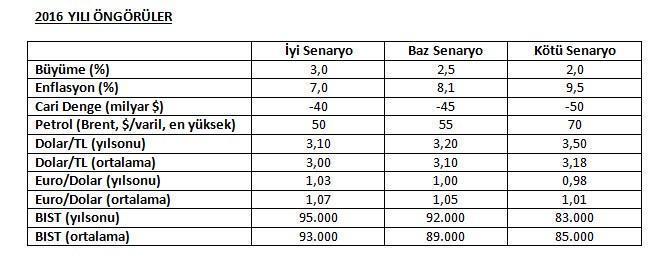

Bu sebepten 2016 yılının piyasalar açısından kolay bir yıl olacağını düşünmüyorum. Faiz oranlarında görülecek artışlar altında en iyi şartlar ancak yüzde 3 büyüme oranı getirebilecektir ki bu da, ihracatta bir miktar ivmelenmeye bağlı görünüyor. Böyle bir makro görünümde Borsa İstanbul tarafında en iyi şartlar altında yılsonunu 95.000 seviyesinde görmemizi sağlayacağını hesapladım.

Tabloda, iyi senaryoyu yukarıda saydığım risklerin ortaya çıkmaması durumu, kötü senaryoyu yukarıda verdiğim risklerin gerçekleşmesi durumu olarak değerlendirebiliriz.

Buradaki kötü senaryo rasyonel bir kötü senaryo, yani tablodaki kötü senaryo olarak hesaplanan rakamlar bir felaket senaryosunun sonucu değil. Yine yukarıda bahsettiğim risklerin gerçekleşmesi durumunda ve ancak ABD dışında diğer birçok gelişmiş ülkelerin parasal genişleme hareketini devam ettirmesi sonucunda beklediğim rakamlardır.

Buna bir de Çin’den kaynaklanan bir borç krizi eklenirse (ki böyle bir durum yüzde 20 ihtimal dâhilinde olmalı), o zaman Borsa İstanbul’da 85.000 seviyesi iyimser duracaktır. Ancak Çin konusunu takip etmek, irdelemek gerekir şu anda göstergeler hala Çin’de büyüme oranında beklentilerin (Dünya Bankası vs.) en az yüzde 6.9 civarında olduğuna işaret ediyor. Çin’de bir borç krizi durumunda büyüme oranının yüzde 6 altına düşme durumu söz konusu olabilir ki böyle bir durumdan tüm dünya piyasaları ve ekonomisi yukarıda verdiğim kötü senaryodaki rakamlardan daha negatif bir tablo verir. Çin borç krizi ihtimalini bu ara yüzde 20 olarak verdiğim için böle bir senaryoyu ihmal edebiliriz.

Herkese Mutlu Yeni Bir Yıl Diliyorum.

- BIST

- DOLAR

- EURO

- ALTIN