Risk Matruşkası…

Ancak, son gelişmeler “Temettü” konusunun bir başka yazıya sarkmasına neden oldu. Bugün (Cuma) sabaha karşı ABD’nin Suriye’yi vurması ve Fed tutanaklarında bilanço küçültülmesi ile ilgili yer alan ifadeler ekonomi gündemine damga vurdu. Bu başlıklara ayrı birer parantez açmakta fayda var:

ABD, SURİYE’Yİ VURDU

Önceki gün Suriye Rejimi tarafından yapılan kimyasal saldırının ardından ABD sabaha karşı Suriye'yi vurdu. Yapılan ilk açıklamalara göre harekât şimdilik sonlanmış gibi görünüyor. Ancak,

- Trump'ın Suriye'deki duruma karşı diğer ülkeleri de birleşmeye çağırması,

- Rusya'nın Suriye konusundaki tutumu ve son gelişmenin ardından Birleşmiş Milletler Güvenlik Konseyi'ni acil toplantıya çağırması ve

- Yakın dönemde Kuzey Kore kaynaklı artan tansiyon, göz önüne alındığında gerilimin artmaya devam etmesi muhtemel görünüyor. Ayrıca, son haftalarda detaylı şekilde ele aldığımız gibi büyük vaatler ve popülist söylemlerle Başkanlığa gelen Trump’ın ilk 100 gününün tamamlanmasına yaklaşık 20 gün kalmış olmasına rağmen,

- Hâlen ekonomi vaatlerine yönelik somut bir adım atmaması,

- Göçmenlerle ilgili vaadinin hukuki sürece takılması,

- “Obamacare” olarak bilinen sağlık reformuna yönelik düzenlemeleri geçirememesi,

- Hakkında Rusya ile ilişkilere yönelik FBI tarafından başlatılan soruşturma,

- Trump'ın Ulusal Güvenlik Danışmanı Michael Flynn’nin göreve gelmesinin 3. Haftasında Rusya Büyükelçisi ile yaptığı görüşmelere yönelik iddialar nedeniyle görevinden istifa etmesi, gibi gelişmeler de Suriye tarafındaki ABD kaynaklı askeri hareketliliğin bir süre daha canlı kalması ihtimalini güçlendirmekte.

Zira, popülist söylemlerle gelen ancak vaatlerini uygulamakta sorunlarla karşılaşan Trump; Obama döneminde ABD’nin Ortadoğu politikasını (ağırlığının azalmasını) yüksek perdeden eleştirmişti.

Ayrıca, seçim sürecinde kullanılan “Let’s make America Great Again (Amerika’yı yeniden muhteşem yapalım)” sloganı yalnızca ekonomik ya da siyasi bir söylem olmayıp askeri alanı da kapsamaktaydı. Trump’ın yaptığı atamalarda işadamlarıyla birlikte asker kökenli kişileri de ön planda tuttuğunu da unutmayalım.

Bütün bunları alt alta koyduğumuzda; bu sabahki harekâtın, ABD’nin Ortadoğu politikasında önemli bir tutum değişikliğinin işaret fişeği olarak da görülebileceğini değerlendiriyoruz. Dileğimiz gerilimin tırmanmamasından yana; ancak son dönemlerde Kuzey Kore’nin yaptığı füze denemeleri ve söylemler ile ABD – Çin görüşmesi, Rusya ve İran’ın Suriye konusundaki tutumu da göz önüne alındığında, Suriye’nin açıldıkça içinden jeopolitik risk üreten bir matruşka olarak kalmaya devam edeceğini düşünüyoruz.

FED, BİLANÇO KÜÇÜLTMEYE NE ZAMAN BAŞLAR

Çarşamba akşamı yayınlanan Fed Mart toplantı tutanaklarında, ekonomideki toparlanmanın devam etmesi durumunda yılsonuna doğru bilanço küçültmenin değerlendirilebileceği yönünde ifadeler yer aldı.

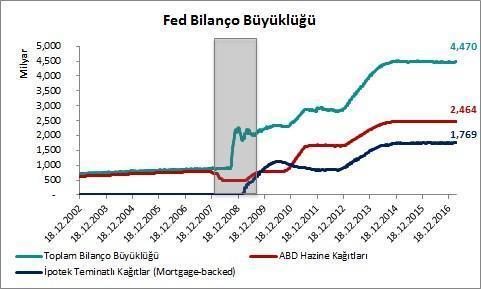

Son küresel kriz öncesinde 880 – 900 milyar dolar civarında olan Fed’in bilançosu yapılan varlık (tahvil) alımlarıyla birlikte 4.5 trilyon dolar seviyesine yükseldi. Varlık alımlarının sona ermesinden bu yana, Fed, vadesi dolan tahvilleri yenileyerek bilanço büyüklüğünü korumakta.

Bilanço küçültülmesiyle birlikte doların evine dönme eğilimine girerek değerinde sert yükselişlere yol açabileceğine yönelik endişeler bu konunun önemini artırmakta. Mart toplantısının ardından Fed Başkanı Yellen bu konuda herhangi bir karar alınmadığını belirtmişti. Dün yayınlanan tutanaklarda yer alan ifadeler konuyu gündemin sıcak başlıklarından biri hâline getirse de tutanakların yayınlanması kaynaklı olarak özellikle ABD tahvilleri ve Dolar Endeksi (DXY) tarafında radikal bir değişim görülmedi.

İlerleyen günlerde gerek Fed Başkanlarından gelecek açıklamalar gerekse de ABD verilerinde toparlanmanın sürdüğüne/güçlendiğine yönelik gelecek işaretler bilanço küçültülmesine dair beklentileri etkileyerek küresel piyasalardaki oynaklığı artırıcı etkide bulunabilir. Dolayısıyla, bilanço küçültülmesine dair tartışmaları ilerleyen günlerde sıklıkla duyacağımızı söyleyebiliriz.

Şu aşamada, Trump’ın ekonomiye dair vaatlerinin uygulanmaya başladığı görülmedikçe ve/veya ABD ekonomisindeki toparlanmanın güçlendiği/kalıcı hâle geldiği görülmedikçe bilanço küçültme konusunun en iyi ihtimalle 2018 yılı başından itibaren uygulanabileceğini değerlendiriyoruz. Hele jeopolitik risklerin tırmanması ve küresel piyasalardaki tedirginliğin artması senaryosunda bilanço küçültme anlamında 2018 öngörüsü bile çok iyimser kalabilir.

PİYASALARDA NE BEKLEMELİ?

ABD’nin Suriye’yi vurması haberi sonrasında ilk fiyatlamalarda spot ve vadeli hisse senedi piyasalarına sert bir düşüş, altın ve petrol tarafında % 1’in üzerinde yükseliş görülürken ABD 10 yıllık tahvil faizleri Aralık 2016’dan bu yana ilk kez % 2.30’un aşağısını test etti. Bu hareketin ardından gelen açıklamaların da etkisiyle piyasaların ilk şoku bir nebze olsun attığı görülüyor. Ancak, bu konuya ilişkin

gelecek olası açıklamaların gerek küresel gerekse yurtiçi piyasalarda oynaklıkları önemli ölçüde artırabileceğini unutmamak lâzım.

Toparlamak gerekirse;

- Hem küreselde hem yurtiçinde önceki hafta değindiğimiz birçok soru işareti devam ediyor

- Buna bir de ABD’nin Suriye’yi vurmasıyla birlikte artan jeopolitik riskler ve “Rusya nasıl biri tutum alacak? Bu gerginlik Kuzey Kore’ye de sıçrar mı?...” şeklinde uzayıp gidebilecek yeni soru işaretleri ekledi

- Bu durum, Kasım 2016 başından Mart 2017 başına kadar ciddi olumlu havanın görüldüğü finansal piyasalarda önemli bir yön arayışına ve “bekle-gör” stratejisine yönelmeye yol açıyor

- Mevcut yön arayışının

- yurtiçinde ağırlıklı olarak 16 Nisan’daki referandum sonrasına kadar;

- küreselde ise jeopolitik riskler ve Trump ile Fed’e yönelik beklentilerde bir değişiklik ya da netleşme görülene kadar sürmesini bekliyoruz.

- yurtiçinde ağırlıklı olarak 16 Nisan’daki referandum sonrasına kadar;

Özellikle, Suriye konusunda gelecek açıklamaların tansiyonu yüksek tutmaya devam etmesi durumunda gerek yurtiçi gerekse de yurtiçi piyasalarda güvenli limanlara (altın, gümüş, dolar, yen, sterlin, ABD tahvilleri) yönelim eğiliminin artmasına neden olabilir. ABD Başkanlık seçimleri öncesinde 23 seviyesine kadar yükselen ve küresel piyasalarda ralli görülen dönemde diplerde olan VİX Endeksi (Korku Endeksi – S&P 500 Opsiyon Volatilite Endeksi); Trump’a yönelik endişelerle 15’li seviyelere ulaşarak 13 civarındaki 200 günlük hareketli ortalamasını yukarı yönlü test etmişti. Suriye konusunun ısınmasıyla birlikte 200 günlük ortalamanın yeniden test edildiği görülüyor. Önümüzdeki günlerde VİX endeksini de biraz daha yakından takip etmekte fayda var.

BİST-100

BİST-100’de, Mart ayında 2 kez test edilen ve yaklaşık son 2.5 yılın zirve seviyesi olan 91.450 – 91.500 direncinin kırılamaması sonrasında başlayan düzeltme hareketi ve yön arayışı eğilimi devam ediyor. Son günlerde hacimde gözlenen zayıflama da bu yön arayışının bir süre daha devam edebileceğini işaret ediyor. Yukarıda da değindiğimiz gibi ekstra bir gelişme olmadıkça bu eğilimin en azından referandum sonrasına kadar devam edebileceğini düşünüyoruz. Jeopolitik risklerde bir azalma görülmemesi yönün aşağı olmasına da yol açabilir. Kısa vadede 88.000 desteği ve 89.350 direnci öne çıkmakta. Hatırlanacak olursa, endeks şubat ayı boyunca ağırlıklı olarak 86.900 – 89.500 aralığındaki bantta yatay bir seyir izlemişti. Kısa vadede hacim tarafından desteklenen bir hareket görülmedikçe kalıcı ya da anlamlı bir trendden/yönden söz etmek çok mümkün görünmüyor. Önümüzdeki hafta için grafik üzerinde verilen destek – direnç seviyeleri takip edilebilir.

DOLAR/TL

Dolar Endeksinin (DXY) yeniden 100 seviyesinin üzerinde dengelenmesi ve son gelişmelerle birlikte dolar/TL’nin bir süredir 3.60 – 3.65 TL aralığındaki sıkıştığı kanalı yukarı kırdığı görüldü. Böylelikle, kur yeniden Mart ayındaki Fed ve TCMB kararları öncesinde bulunduğu 3.70 TL’li seviyelere yükseldi. Mevcut risk ve belirsizlikler ile yaklaşan referandum süreci göz önüne alındığında, ekstra bir gelişme olmadıkça, kurun kısa vadede 3.70 TL üzerinde kalmaya devam etmesi beklenebilir. İlk aşamada 3.70 – 3.75 TL aralığında yeni bir kanal hareketi izlemesini beklediğimiz dolar/TL tarafında olası geri çekilmelerde daha önce direnç konumunda olan 3.65 TL’nin kısa vadeli en önemli destek olarak izlenebileceğini düşünüyoruz. Kısa vadeli en kritik direnç konumunda olan 3.75 TL’nin kırılması hâlinde ise 3.80 TL direncine doğru bir hareket görülmesi beklenebilir. Ocak ayı başında test edilen tarihi zirveden, şubat sonunda test edilen dip seviyeye göre grafik üzerinde çizilen Fibonacci Düzeltme seviyeleri kısa vadeli destek – dirençler olarak izlenmeye devam edilebilir.

- BIST

- DOLAR

- EURO

- ALTIN