Nedir bu DXY ve VIX?

Yurtiçi piyasaların takibi için izlenen en tipik göstergelerin borsa tarafında BIST-100 Endeksi, faiz tarafında Gösterge Tahvilin Bileşik Faizi, kur tarafında da dolar/TL olduğu rahatlıkla söylenebilir. Ancak, yurtiçi piyasaların mevcut ya da gelecekteki seyri sadece yurtiçi dinamiklere bağlı olmadığından; geleceğe ilişkin beklentileri oluştururken çok çeşitli yurt dışı göstergeleri de dikkate almak gerekmekte. Bu göstergelere ilişkin de oldukça çeşitli ve uzun farklı listeler yapılabilir. Ancak, bilinçli yapılan listelerin tamamına yakınında Dolar Endeksi (DXY) ve Korku Endeksinin (VIX) üst sıralarda yer alacağını tahmin etmek pek de zor değil.

Fed’in yaklaşık 10 yılın ardından yeniden faiz artırım sürecine başlaması, Trump’ın başkan seçilmesi sonrasında ABD büyümesi ve enflasyonuna yönelik beklentilerle doların değerine ilişkin artan endişelerin getirdiği tartışma ve yorumların tamamına yakınında DXY’a atıfta bulunulduğunu görüyoruz. Diğer taraftan, son dönemde olduğu gibi siyasi – jeopolitik risklerin arttığı dönemlerde yapılan analizlerin neredeyse tümü VIX endeksine değinilmeden olmuyor.

Peki, güncel finansal yorumlarda sıklıkla yer alan ve önümüzdeki dönemde de çok yüksek olasılıkla sürekli işitmeye devam edeceğimiz DXY ve VIX’in tam olarak ne anlama geliyor?

DOLAR ENDEKSİ (DXY, USDX)

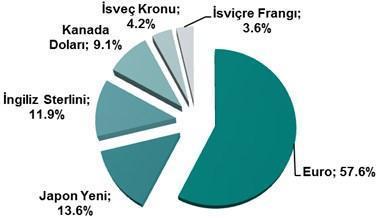

Dolar Endeksi, ABD dolarının ülkenin önemli ticari partnerlerinin para birimlerinden oluşan bir sepete karşı olan değerini gösteriyor. Bu sepeti oluşturan kurlar ve endeks içindeki ağırlıkları aşağıdaki pasta grafikte görülebilir:

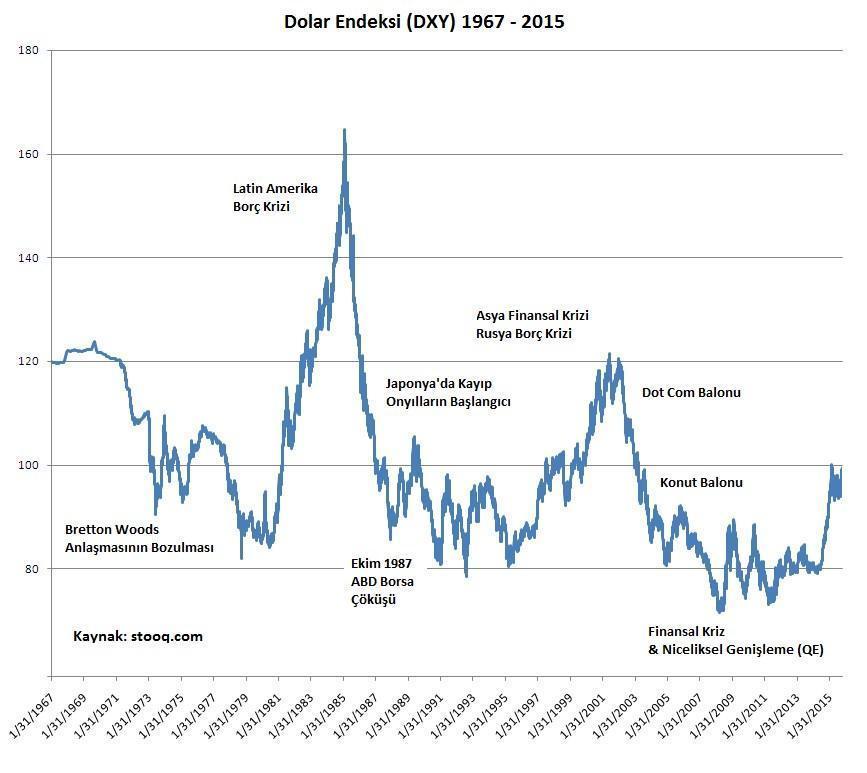

Doların, sepetteki diğer kurların ağırlıklı geometrik ortalaması karşısındaki değerini göstermekte olan endeks, Bretton Woods sisteminin terkedilmesinden kısa bir süre sonra, ilk defa Mart 1973’te hesaplanmaya başlanmış olup, başlangıç baz değeri olarak 100,00 seviyesi belirlenmiştir. Örneğin, DXY’nin 120 değerinde olması ABD dolarının geçen süre içinde % 20 değer kazandığını gösteriyor şeklinde yorumlanabilir. Yani, endeksin yükselmesi, doların diğer kurlara karşı değer kazandığını; düşmesi ise doların diğer kurlara değer kaybettiğini göstermektedir.

Endeks için oluşturulan sepet, 1999 yılında Avrupa Bölgesi’ndeki birçok ülkenin ortak para birimi olarak Euro kullanmaya başladığı zaman olmak üzere bugüne kadar yalnızca 1 kez değiştirilmiştir. Çin, Meksika, Güney Kore ve Brezilya gibi ABD’nin daha önemli ticari partnerleri olmalarına rağmen, bu ülkelerin para birimleri sepete eklenmeden, İsveç Kronu ve İsviçre Frangı sepette tutulmaya devam etmektedir.

Endeks, New York saatine göre ABD dolarının işlem görmeye başladığı Pazar gecesinden Cuma gece yarısına kadar 24 saat işlem görüyor. DXY Endeksinde, New York Board of Trade piyasasında işlem gören finansal enstrümanlar (future kontrat, opsiyon, ETF-Borsa Yatırım Fonu, Yatırım Fonu) aracılığıyla alım – satım yapmak mümkündür.

Endeksin, hesaplanmaya başladığı tarihten bu yana gördüğü en yüksek değer Şubat 1985’teki 164,720 seviyesi olurken, en düşük değer de Mart 2008’deki 70,698 seviyesi olmuştur. Endeks 2015 yılından bu yana kabaca 91,919 ile 103,820 aralığında bandında dalgalanmakta olan dolar endeksi, bu kanalın üst bandına ya da alt bandına doğru bir eğilim içine girme eğilimi gösterdiği dönemlerde özellikle Fed yöneticilerinden eğilimi terse döndürücü yönde sözlü müdahaleler de dikkat çekmektedir. Zira aşırı güçlü ya da zayıf dolar hem ABD hem de küresel ekonomiye zarar vermektedir.

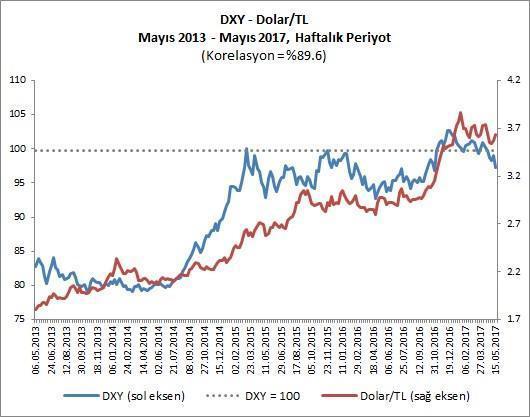

Fed eski başkanı Bernanke’nin varlık programının kademeli bir şekilde azaltılarak sonlandırabileceğine ilişkin olarak ilk defa bir takvim işaret ettiği Mayıs 2013’ten bugüne kadar olan süreçte DXY ve dolar/TL’nin izlediği seyir aşağıdaki grafik üzerinden görülebilir. Bu dönem arasında DXY ve dolar/TL arasında % 89.6 seviyesinde son derece yüksek bir korelasyon olduğu görülmektedir:

Toparlamak gerekirse, doların küresel önemli para birimlerine karşı değerini yansıtan DXY’ın izleyeceği seyir dolar/TL’nin seyri açısından da son derece kritik bir önem sahiptir. Fed ve Trump’a yönelik beklentiler ve endişeler nedeniyle; dolar/TL’nin TL özelindeki risk faktörlerine ek olarak DXY tarafında yaşanacak oynaklıklara da son derece hassas kalmaya devam edecektir. Yukarıdaki grafikte, Trump’ın seçildiği Kasım 2016 sonrasında gözlenen yükseliş ile Trump kaynaklı siyasi endişelerle Trump öncesindeki seviyelere gerilemiş olması dikkat çekici noktalar olarak not edilebilir.

KORKU ENDEKSİ (VIX)

Chicago Board Options Exchange (CBOE) Volatilite Endeksi ya da kısaltma sembolüyle VIX endeksi, piyasanın 30 günlük volatilite beklentisini yıllıklandırılmış olarak göstermekte olup; geniş bir ölçekte S&P 500 endeks alım ve satım opsiyonlarının içsel oynaklık değerleri baz alınarak hesaplanmaktadır.

Basitçe ifade etmek gerekirse, piyasanın, S&P 500 Endeks opsiyonlarının gelecek 12 ayda ne ölçüde dalgalanacağını düşündüğünü gösteren, S&P 500 endeksinin spot fiyatı ile alım ve satım opsiyon fiyatları arasındaki farkı baz alarak yapılan hesaplamaya dayanan matematiksel bir ölçümdür. VIX, yaygın olarak piyasa riskini ölçmekte kullanılmakta ve yatırımcıların korku göstergesi olarak tanımlanmaktadır.

VIX endeksi % olarak gösterilmiyor olsa da; % olarak düşünülmelidir. VIX’in 22 değerini alması S&P 500 endeksindeki içsel volatilitenin % 22 olduğu anlamına gelmektedir. Bu da istatistiksel olarak bir standart sapmanın % 22 değerinde olduğunu ifade etmekte olup; S&P 500 endeksinin gelecek 12 aylık dönem boyunca % 66.7 olasılıkla mevcut seviyesinden % 22 aşağıda ve yukarıda oluşan bir bant içinde dalgalanacağını göstermektedir. VIX endeksinin gösterdiği 1 yıllık beklenen oynaklık aralığını tek bir aya yönelik hesaplamak için endeks değerini √12’ye (karekök 12) bölmek gerekmektedir. Benzer şekilde haftalık volatilite de endeks değerinin √52’ye bölünmesiyle hesaplanabilir. Örneğin, 30 Haziran 2016 tarihinde S&P 500 endeksi 2098.66, VIX ise 15.63 değerinden kapanış yapmıştır. Bu durumda, piyasanın, S&P 500 endeksinin 30 Haziran 2017 tarihine kadar; S&P 500 endeksinin % 66.7 olasılıkla mevcut seviyesinin % 15.63 düşüğü olan 1770.81 ile % 15.63 yükseği olan 2426.91 seviyeleri arasında dalgalanmasını beklediği söylenebilir. Beklenen oynaklık aralığı 1 aylık dönem için (% 15.63/√12= +/- % 4.51) 2004.16 – 2193.56 aralığına, 1 haftalık dönem için ise (% 15.63/√52= +/- % 2.17) 2053.37 – 2144.35 aralığına karşılık gelmektedir.

Satım opsiyonlarına talep arttıkça VIX yükselirken; alım opsiyonlarına ilginin daha güçlü olduğu dönemlerde ise VIX düşmektedir (Satım opsiyonu, alıcısına vade sonu geldiğinde sahip olduğu menkul kıymeti önceden belirlenen bir fiyat üzerinden satma hakkı -zorunluluk değil- vermektedir. Alım opsiyonu, alıcısına vade sonunda menkul kıymeti önceden belirlenen bir fiyat üzerinden alma hakkı –zorunluluk değil- vermektedir).

VIX endeksi ilk kez 1993 yılında CBOE tarafından S&P 100 endeksine yönelik 8 adet 0 primli alım ve satım opsiyonlarındaki örtük volatilitenin ağırlıklı ölçümü olarak hesaplanmıştır. 10 yıl sonra, kullanılan opsiyonların ve endeksin (S&P 100 yerine S&P 500) kapsamı genişletilmiş; yatırımcıların gelecekteki piyasa oynaklığına yönelik beklentilerinin daha hassas ölçülmesi mümkün olmuştur. Endeks bugüne kadarki en düşük değerini 9.31 ile Aralık 1993’te; en yüksek değerini 80.86 ile Kasım 2008’de almıştır. VIX endeksinin 30’dan yüksek olması genellikle belirsizlik ya da yatırımcılardaki korkunun sonucu olarak yüksek ölçüde bir oynaklıkla ilişkilendirilirken; 20’den küçük değer alması da yatırımcıların daha az stresli olduğunu ve piyasaların keyfinin yerinde olduğunu gösterdiği düşünülmektedir.

VIX Endeksinde, New York Board of Trade piyasasında işlem gören finansal enstrümanlar (future kontrat, opsiyon, ETF-Borsa Yatırım Fonu, Yatırım Fonu) aracılığıyla alım – satım yapmak mümkündür. ABD hisse senedi piyasalarında, S&P 500 endeksini takip eden VIX, Nasdaq 100 endeksini takip eden VXN ve Dow Jones Sanayi endeksini takip eden VXD olmak üzere 3 farklı temel volatilite endeksi bulunmaktadır. Ayrıca, tahvil piyasalarını temel alan MOVE (Merrill Lynch Option Volatility Estimate) ve LBPX (Lehman Brothers Swaption Volatility) endeksleri gibi volatilite endeksleri de bulunmaktadır.

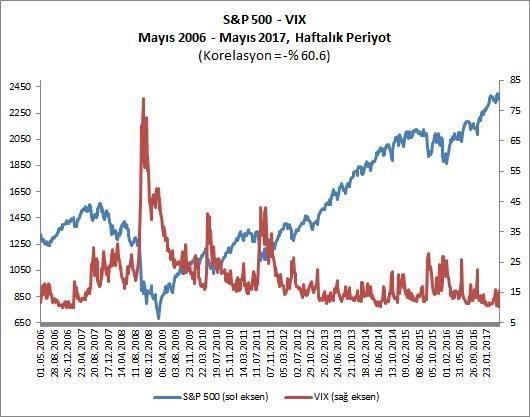

Aşağıda S&P 500 endeksi ile VIX’in Mayıs 2006 – Mayıs 2017 dönemi arasındaki seyri gösterilmiştir. Haftalık bazdaki verilerle bu dönem için S&P 500 ve VIX arasındaki korelasyon -%60.6 seviyesinde olup, önemli negatif bir ilişki olduğunu işaret etmektedir. Son küresel krizde VIX’te gözlenen sıçrama ile S&P 500’de görülen sert düşüş ve uzun süredir tarihi diplerde seyreden VIX ile önemli yukarı yönlü trend izleyen S&P 500 dikkat çekici noktalar olarak not edilebilir.

Aşağıda, kasım ayındaki ABD başkanlık seçimlerinden bu yana VIX endeksinin gösterdiği seyir günlük bazda verilmiş ve endeksteki önemli artışlara neden olan gelişmeler not edilmiştir. Grafik üzerindeki lacivert renkli çizgi 200 günlük basit hareketli ortalamayı göstermektedir. Tarihi diplerde seyreden korku endeksinin son günlerde gözlediği sert sıçrama ile 200 günlük hareketli ortalamanın sert bir şekilde yukarı kırılması, uzun süredir siyasi riskleri göz ardı etme eğiliminde olan piyasaların bu umursamazlıktan vazgeçme eğiliminde olduğuna yönelik önemli bir işaret olarak değerlendirilebilir.

Trump kaynaklı artan risklere mart ayının son 2 ve nisan ayının ilk haftasında paylaştığımız yorumlara detaylıca değinmiştik. Korku endeksinde son sıçramanın temel nedeni; Trump’ın FBI başkanını kovmasının ardından, Trump’ın eski FBI başkanından eski Ulusal Güvenlik danışmanına ilişkin soruşturmayı durdurmasını isteyip istemediğine ve aynı zamanda gizli bilgilerin Ruslara verilip verilmediğine ilişkin basında yer alan haberler ile ABD Adalet Bakanlığı’nın FBI'ın Rusya'nın 2016 seçimine müdahale ettiği yönündeki iddiaları incelemek üzere özel bir müşavir görevlendirmiş olmasıdır. Bu gelişmeyle birlikte bir süredir Fed’in haziran toplantısında faiz artırımına gitmesine kesin gözüyle bakan piyasa oyuncularının aklında bir “acaba?” oluştuğunu söylemekte fayda var.

Uzun lafın kısası, etraflıca incelemeye çalıştığımız DXY ve VIX endekslerinin; bir süredir küresel piyasalarda devam eden partinin sonlanıp sonlanmayacağının en önemli işaret fişekleri olacak gibi görünüyor. Bundan dolayı, Trump – Fed – Jeopolitik risk konuları gündemin üst sıralarında yer almaya devam ettikçe bir gözümüz bu endekslerde olmalı.

Son olarak, 19 Mayıs Atatürk’ü Anma, Gençlik ve Spor Bayramımızı kutluyor; sağlık, umut ve huzur dolu bir gelecek dileklerimi sunuyorum.

- BIST

- DOLAR

- EURO

- ALTIN