Enflasyon ve küresel satış baskısı

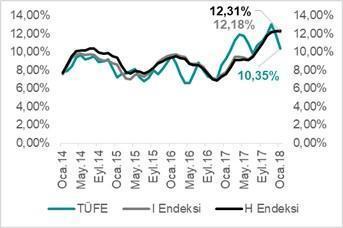

Dün sabah TÜİK tarafından açıklanan verilere göre ocak ayında TÜFE aylık bazda yüzde 1,23 seviyesindeki piyasa beklentisinden daha olumlu olarak yüzde 1,02 oranında artış gösterdi. Böylelikle, Aralık 2017’de yüzde 11,92 seviyesinde olan yıllık TÜFE yüzde 10,35 seviyesine geriledi. Bu durumun önemli ölçüde olumlu baz etkilerinden kaynaklandığını söylemek mümkün. Diğer taraftan, çekirdek enflasyon göstergelerinin yüzde 12,2 – 12,3 civarlarındaki yüksek seyrini devam ettirmesi de manşet rakamdaki olumlu görünümü bir miktar sınırlamakta. Yine de, çekirdek enflasyon göstergelerindeki bozulma eğiliminin yerini yataylaşma eğilimine bırakmış olması kısa – orta vadeli enflasyon görünümü açısından olumlu bir gelişme olarak değerlendirilebilir.

Ekstra negatif bir gelişme olmadıkça, olumlu baz etkilerinin katkısıyla TÜFE tarafındaki sınırlı iyileşme eğiliminin birkaç ay daha devam ettiği görülebilir. Yılın ilk yarısında kısa süreli de olsa tek haneli enflasyonun test edilmesi olasılığı masada kalmaya devam etse de; 2018 yılının 9 aylık bölümünde TÜFE’nin ağırlıklı olarak düşük çift hanelerdeki seyrini korumasını bekliyor ve son çeyrek itibariyle tek haneli seviyelerin yavaş yavaş kalıcılaşacağını öngörüyoruz. Bu verilerin ardından, TCMB’nin son açıklamalarında belirttiği gibi baz etkileri ya da kısa vadeli hareketlerden bağımsız olarak sıkı duruşunu kararlı bir şekilde sürdürmesi TL varlıkları kısa–orta vadede destekleyecektir.

Gelelim küresel satış baskısı ve BIST’e etkilerine… Cuma günü ABD’de yayınlanan İstihdam Raporu’nun detaylarında öncü enflasyon göstergelerinin beklentileri aşması Fed’in faiz artırım sürecine ilişkin endişelerin artmasına ve dolayısıyla da küresel hisse senedi piyasalarında satış baskısının görülmesine yol açtı. Bu satış baskısının özellikle dün ABD piyasalarında son derece sertleştiği ve bir panik satışına dönüşmesi küresel piyasalardaki tedirginliğin önemli ölçüde artmasına neden oldu.

Öncelikle, dün ABD borsalarında gözlenen sert satış baskısına neden olabilecek temel bir gelişme olmadığını not edelim. Temel makroekonomik göstergeler de herhangi bir bozulma görülmediği gibi; küresel büyüme ve şirket kârlılıkları da son küresel krizden bu yana en güçlü ve kapsayıcı görünümü sergilemekte. Bu durum dünkü satış baskısının paniğe dönüşmesinde; algoritmik emirler, kritik destek seviyeleri için önceden belirlenen zarar kes (stop loss) seviyelerinin çalışması ve teminatların yetersiz duruma gelmesiyle kapatılan pozisyonlar gibi bazı teknik unsurların da etkili olduğu ihtimalini akla getirmekte.

Bunlara ek olarak işin bir de psikolojik tarafı da söz konusu. Küresel hisse senedi piyasalarının geneli 1 yıldan uzun süredir soluksuz olarak tabir edilebilecek bir yükseliş performansı gösterdiği gibi 2018 yılında da tarihi rekor seviyelerini yenilemeye devam etti. Küresel toparlanmayla birlikte enflasyonda artış görülebileceğine dair beklentilerin Fed’in faiz artırım sürecinin hızlandırabileceğine ilişkin korku ile piyasalardaki coşku zaman zaman yatırımcıları ve uzmanları tedirgin etmekte. Bundan dolayı da söz konusu satış baskısı ile birlikte öne çıkan soru “Uzun vadeli trend değişimi mi?” olmakta. Mevcut satış baskısı ve endişe bir süre daha devam edebilir. Ancak, piyasaların uzun vadeli trendi/yönü değişti diyebilmek için hâlâ başka teyitlere ihtiyaç olduğunu söyleyebiliriz. Temel makro ekonomik göstergelerde bir bozulma olmadıkça ve/veya oyun değiştirici olarak nitelenebilecek bir haber akışı/açıklama görülmedikçe, mevcut satış baskısı bir süre sonra yerini tepki alımlarına bırakabilir.

Son satış baskısının tetiklenmesi ve bundan sonraki süreç açısından, haber-veri akışlarının yanı sıra özellikle ABD tahvil faizleri ile VIX endeksinin izleyeceği seyir önemli göstergeler olarak takip edilebilir. 10 yıllık tahvil faizinde görülecek hareketler kadar 2 yıl ve 10 yıllık tahvil faizleri arasındaki makasın (farkın) gelişimi de oldukça önemli olacak. Bu makasın daralması, yani kısa vadeli faizlerde gözlenecek olası artışın yüksek olması getiri eğrisini yataylaşmasına hatta terse dönmesine neden olarak küresel toparlanma eğilimi açısından ciddi bir risk oluşturabilir. Bu durum hiçbir ülke ve merkez bankasının işine gelmeyeceğinden bundan sonraki dönemde bu riski azaltıcı yönde açıklamaların gelmesi de ihtimal dahilinde. Özellikle Fed’in yeni başkanı Powell’ın önümüzdeki günlerde vereceği mesajlar son derece kritik olacak. Ayrıca, ilerleyen süreçte piyasaların yeni Fed başkanını test etme isteğinin de ön plana çıkabileceği göz ardı edilmemeli.

Borsa İstanbul’da söz konusu düzeltme hareketinden nasibini almakta. Ocak ayı sonunda tarihi zirvesini 121.531,50 seviyesine taşıyan endeks bu sabah itibariyle 114 binli seviyelere gerilemiş durumda. Endeksin açılışta test ettiği en düşük seviye olan 113.875 seviyesi üzerinde tutunulması durumunda gün içi tepki alımları görülebilir. Olası tepki alımlarında endeksin 115 binli seviyelere yönelmesi beklenebilir. Tepki alımlarının kalıcılığını ise 115 binli seviyelerin üzerinde kalınıp kalınmayacağı belirleyecek diyebiliriz. Olumlu senaryoda endeksin ilk aşamada 114.900 - 116.800 arasında oluşan boşluğu doldurma eğilimine girmesi beklenebilir. Diğer taraftan, gün içinde açılışta gözlenen en düşük seviyenin aşağı yönlü kırılması durumunda mevcut geri çekilme hareketinin önümüzdeki birkaç günlük dönemde endeksi 110-111 bin civarlarına kadar getirmesi beklenebilir. Özellikle ABD endeksleri ve endeks vadelilerinde gözlenecek seyrin BIST-100 endeksinin ve küresel piyasaların kısa vadeli yönü açısından önemli belirleyicilerden olmaya devam edeceğini not etmekte fayda bulunmakta.

- BIST

- DOLAR

- EURO

- ALTIN