Zamanlama Belirleyici Olacak

Geçen hafta olumlu hava gelişen ülkelerde daha belirgin şekilde hissedildi ve BIST 100 endeksi de 1350 desteğinde taban oluşumunu gerçekleştirip haftayı yüzde 1,1 artışla 1408 puanda tamamladı.

USD’nin zayıflığı ABD ekonomisine yönelik negatif beklentilerden kaynaklanmıyor. Tam tersi ABD ekonomisi çok hızlı bir kuvvetlenme yaşıyor.

Küresel fonlar geride kalan ülkelere yatırım için lokal paralara geçiyor ve bu ABD para biriminin değer kaybetmesine neden oluyor.

Piyasalar 2020 Mart ayında yaşanan Covid 19 fiyatlamasını takiben bir yıldır molalar içerse de güçlü pozitif bir seyir sürdürüyor.

Ben bu trendin en azından Mayıs sonuna kadar süreceği ve Türkiye piyasaları adına da destekleyici olacağı görüşündeyim.

Dünya ekonomisi canlanacak ve muhtemelen küresel büyüme döngüsü 4-5 yıl kadar devam edecek.

Ancak bu piyasaların kesintisiz pozitif seyredeceği anlamına gelmiyor.

Ekonomiler normale döndükçe destekleyici para politikalarının da normale yöneldiğine şahit olacağız.

Yani bol para ucuz para dönemi önce yumuşayacak sonra da ortadan kalkacak.

Bu süreçte başı FED çekecek ve yüksek olasılıkla yaz aylarında varlık alımlarında kesinti sinyalini verecektir. 2022 içinde de faiz artırım döngüsünün sinyali gelir.

Her iki sinyal de gelişen ülkelerde geçici ama hissedilir satış dalgalarına neden olmaya aday.

Bu nedenle var olan yükseliş trendi yaz aylarında sona erdikten sonra piyasaların takip eden 24-30 ay, çift yönde ara akımlara sahne olup ana temada yatay seyredeceği görüşündeyim.

Bu parkurda gelişen ülke borsa ve para birimlerinde en yüksekler ile en düşüklerin arasındaki mesafenin yüzde 20’leri bulduğu bir bant aralığı en olası gördüğüm senaryo.

Türkiye adına bu yılın ikinci yarısı içinde en kritik konu lokal faiz indirim döngüsü ile küresel eyvah FED varlık alımlarını kesecek fiyatlamasının çakışıp çakışmayacağı olacak.

Eyvah FED fiyatlaması aylarca sürmeyecektir. Piyasalar Covid 19 krizini bile beş haftada fiyatladı.

TCMB enflasyon gerçekleşmelerini izlemekle birlikte küresel sermaye akımlarının zayıf seyredebileceği bu 5-7 hafta kadar sürebilecek takvimi de önceden görür ve gaza basmak için virajlı parkurun sona ermesini beklerse işi görece kolaylaşır.

Yok böyle olmaz ve USD’yi dünya genelinde yükseltmeye aday eyvah FED fiyatlaması ile Türkiye faiz indirim döngüsü eş anlı yaşanacak olursa bu enflasyon ile mücadelede mevzi kaybı ile sonuçlanabilir.

Türkiye ihtiyaç duyduğu büyümeyi sağlayacağına inanarak faiz oranlarını düşürmek istiyor.

Şüphesiz kur artışına neden olmadan gerçekleştirilecek bir faiz indirimi büyüme adına destekleyici olacaktır.

Elimizde Türkiye’nin faizi düşürmek isterken kur-enflasyon ikilisinin kontra atağına maruz kaldığı ve yeniden faiz arttırmak zorunda kaldığı nice örnek olduğu gibi dikkatle incelenmesi gereken başarılı bir örnek de var.

2016 yılının ilk yarısında Erdem Başçı liderliğinde TCMB 250 BP faiz indirimine gitmiş ve bu süreçte USD bırakın değer kazanmayı yüzde 4 değer kaybına uğramıştı.

Çünkü faiz indirimleri doların dünyada ortalama yüzde 8 değer kaybı yaşadığı bir döneme denk getirildi.

TCMB’nin bilinçli hamle zamanlaması bu başarılı örnekte belirleyici oldu ve Türkiye ekonomisi 2017 yılında son yedi yılın en yüksek büyüme oranı olan yüzde 7,5’i elde etti.

BORSA İSTANBUL

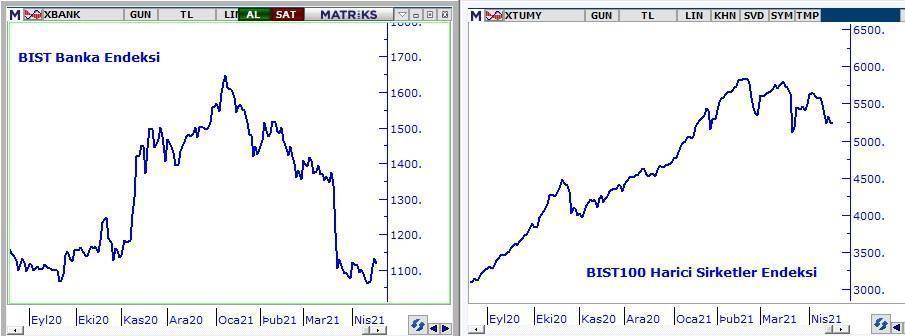

Borsada geçen hafta çarpıcı sektör ve endeks bazı ayrışmalara şahit olduk.

Yılın ilk çeyreğinde çok sert negatif ayrışma yaşayan bankacılık endeksi bu parkuru yüzde 4,1 değer artışı ile tamamlarken BIST 100 dışı şirketler endeksi yüzde 4,8 değer kaybı yaşadı.

Piyasalarda balon kabul edilen fiyatlamaların iki değişmez kuralı vardır. İlki önünde sonunda her balonun patlayacağı, ikincisi ise ne zaman patlayacağının kolay öngörülemeyeceğidir.

Geçen hafta küçük hisse senetlerinde yaşanan sert satıcılı seyir balonun patlayışı mıydı sorusuna yanıt üretmek kolay değilse de en azından balonun yeniden şişmesinin güç olduğunu düşündüğümü söyleyebilirim.

Bir de balon fiyatlı olmasa da geride kalan dönemde güçlü değer artışlarına imza atan BIST 30 dışı BIST 100 şirketleri var. Geçen hafta bu cephede sınırlı da olsa yüzde 0,7 kayıp gördük.

Açıkçası ben bu ayrışmanın (var olan bilgi seti ile) bir başlangıç olduğunu ve önümüzdeki gerek 6 gerek 12-18 aylık kesitte yeterince değer kazanan şirketlerin ve bunlara bağlı fonların işlerinin güç olacağını düşünüyorum.

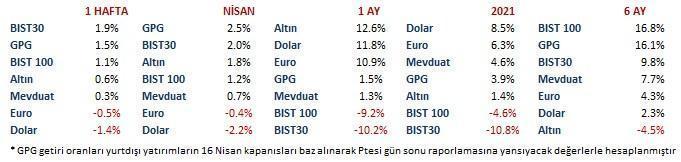

Aşağıdaki tabloda kur etkisinden arındırmak için ülke borsa endekslerinin değişim oranlarını lokal para birimleri ile görüyorsunuz.

Sağ sütunda son bir yılda yaşanan değişim oranları var.

Büyüme döngüsüne hızla gireceği düşünülen ülke borsaları geride kalan bir senede yüzde 50-70 arası değer artışlarına imza atarken, kalabalık bir grup ortalamada % 30-50 arası getiri sağladı.

Bir de az getiri sağlayanlar var ki onların primi % 10-30 arasında değişiyor.

Borsa İstanbul’u diğerleri ile kıyaslarken primden ortalama enflasyon farkı olan yüzde 13’ü düşmek gerekiyor. Bu nedenle BIST 30 da geride kalanlar kulübünde yer alıyor.

Geçen hafta geride kalanlar görece daha iyi performans gösterdi. Bu cephede pozitif ayrışma Mayıs sonuna kadar sürebilir.

Ancak ben asıl büyük pozitif ayrışmanın 2021 ikinci yarısı içinde veya sonunda eyvah FED varlık alımlarını azaltacak fiyatlaması tamamlandıktan sonra başlayacağı ve daha uzun süreceği görüşündeyim.

BIST 30 ikinci dalga sayabileceğimiz dönemde pozitif ayrışanlar içinde yer alabilir mi derseniz sahip olduğu güçlü göreli iskonto ile bu pekala mümkün.

Ancak gerçekleşip gerçekleşemeyeceğini başta faiz indirim döngüsünün zamanlama ve hızı olmak üzere yurtiçi faktörler belirleyecektir. Bir sonraki Pusula’da buluşmak dileği ile...

ÜCRETSİZ ABONELİK

Pusula ayda ortalama iki kez Hürriyet Bigpara için kaleme aldığım bir köşe yazısı. Yayına girdiğinde haberdar olmak için linke tıklayıp mail adresinizi girmeniz yeterli. Bir sonraki yazıda buluşmak dileği ile...

http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN