Yolun sonu yaklaşıyor

Şimdi cephe cephe olan bitene bakalım, olabilecekler için zihin jimnastiği yapalım.

BORSA İSTANBUL

Ekim ayını 110,000 puanda tamamlayan BIST Kasım ayının ilk iki işlem gününde 114.500 puana kadar yükselmeyi başardı. Başbakan’ın KGF müjdesi ve yerli otomobil motivasyonu ile gerçekleşen bu sıçrama kalıcı olmadı. Endeks bu primin dörtte üçünü geri vererek haftayı 111.300 seviyesinde tamamladı.

DÖVİZ CEPHESİ

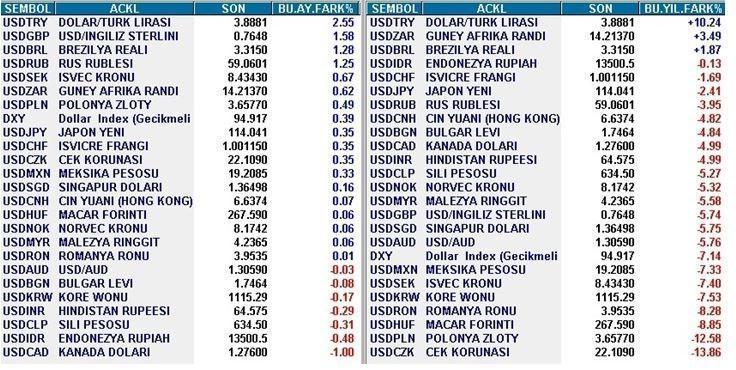

Cuma günü tek negatif ayrışma yaşayan Türk Lirası değildi. Kasım ayının dünya bütününde içerdiği güçlüklerden size önceki yazılarda bahsetmiştim. Borsa şimdilik bu virajlı parkurda durumu idare ediyor. Ancak ne Türk Lirası ne de kader arkadaşları olan G.Afrika, Brezilya, Rusya ve Meksika para birimleri için aynı şeyi söylemek mümkün değil.

Yukarıdaki tabloda açıkça görebileceğiniz üzere Cuma günü kırılgan gelişenler diyebileceğimiz bu beşlide para birimleri güçlü bir negatif ayrışmaya sahne oldu. Haftalık değişim tablosuna da yansıyan bu rüzgar USDTL’yi 3,89’a taşıdı.

Himm tamam o zaman demek ki mesele tamamen küresel diyenler olabilir. Ne yazık ki öyle değil. Sene başından bugüne dolar dünyada ortalama yüzde 5 değer kaybederken Türkiye’de yüzde 10 yükseldi.

Kader arkadaşlarımız olan bu dört ülkede dolar bu yıl ne oldu derseniz ABD bara biriminin Rusya, Meksika, Brezilya ve G.Afrika’da yaşadığı değişim - % 1,5 . TL bu grup içinde de % 12 negatif ayrışma kaydetti.

Bu ülke grubunda ortalama enflasyon % 4,2 Türkiye’de cari enflasyon % 11,9.

Ama bizim enflasyon daha yüksek de desek bu farkı açıklamak için yeterli olmuyor.

Enflasyon farkını düşmüş de olsak ülkemizde dolar reel olarak sadece bu sene % 4,3 daha fazla yükseldi.

Madalyona tersten bakarsanız tüm bu farklar Türkiye negatif haber akışı ve sis bulutu dağıldığı veya yumuşadığı takdirde kapanma potansiyeli taşıyor.

Tabi bunu bir baz senaryo veya beklentiye dönüştürmeniz için önce dış politikaya yönelik varsayımlarınızı ortaya koymanıza ihtiyaç var.

Çünkü sis bulutu varlığını korur veya arttırırsa TL bu farkı kapatamaz. Hatta makas daha da açılabilir.

Aksi olur sis yumuşarsa Türk Lirası özellikle de Aralık ayından itibaren yaralarının bir bölümünü rahatlıkla sarabilir.

Başbakan’ın bu haftaki ABD ziyareti meseleye bu pencereden bakınca piyasa adına da büyük önem taşıyor ve yakından takibi hak ediyor.

DOLARIN DÜNYADAKİ ROTASI

ABD para birimi Eylül başından bugüne Türkiye’deki hızla olmasa da dünya genelinde değer kazanıyor. Ben bu eğilimin bir süre daha devam edebileceği görüşündeyim.

Ekonomik veriler ABD ekonomisinin pozitif bir ivme yakaladığına işaret ediyor. Vergi paketi kongrede bir yol kazasına uğramazsa DXY adına 98-99 ( EURUSD 1,12 civarı ) pekala test edilebilir.

Bazı analistler vergi paketinin yeterince fiyatlandığı görüşünde. Ben farklı düşünüyorum.

2018 yılında hız kazanacak bir ABD ekonomisi FED’in Aralık hariç seneye asgari iki belki üç ilave faiz artırımı yapacağı anlamına gelir.

Aralık toplantısında FED politika faizini % 1,50 yapacak. 2Y ABD tahvil faizinde biz % 1,90 seviyesinin test edildiğini görmedikçe vergi paketi fiyatlarda demek romantizm olur. 2Y ABD tahvil faizi geçen haftayı % 1,62 seviyesinde tamamladı.

HANGİ YOLUN SONU YAKLAŞIYOR ?

Kastım ne ekonomik aktivite ne de borsa endeksleri.

Asgari 2018 ortalarına kadar dünya ekonomisinin pozitif seyri koruyacağı görüşündeyim. 2019 yılına yönelik riskler de yüksek değil.

Gelişen ülke borsaları ise kısa vadede sert bir çalkantı yaşayabilir. Cuma günü para birimlerinde gördüğümüz negatif ayrışma sert bir biçimde hisse marketlerine de yansıyabilir. Halen Kasım sonuna kadar hisse avcıları için en güvenli yerin bekleme parkuru olduğunu düşünüyorum.

Ancak 2018 ortalarına kadar borsalarda da kalıcı bir çöküş çok büyük bir sarsıntı beklemiyorum.

Yolun sonuna yaklaştığını düşündüğüm cephe tüm tasarruf sahiplerinin yakından ilgilenmesinde yarar gördüğüm Türk tahvil faizleri.

Çünkü bu cephede birkaç ay içinde % 12 – 15 arası getiri fırsatı olduğu görüşündeyim.

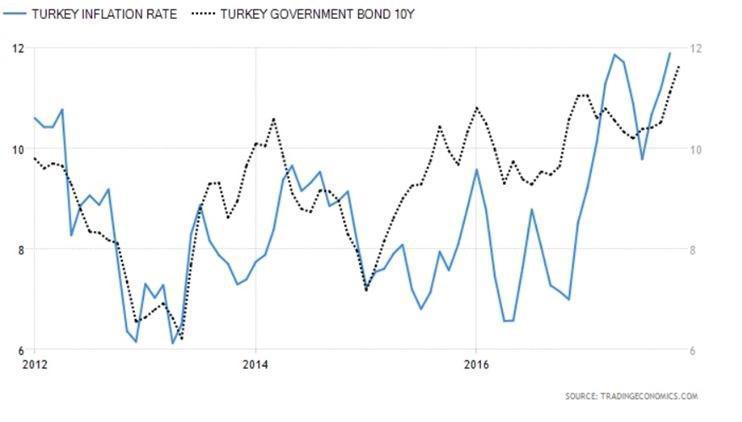

Bu yılın ilk yarısını 10 yıllık Türk tahvil faizi % 10.5 seviyesinde tamamladı. Geride kalan dört ayda bu cephede faiz oranı 1,75 puan yükseldi ve geçen haftayı % 12,25 ile noktaladı.

Önce bu sıçramanın nedenlerini hatırlayalım.

- Temmuz ayında % 9,8’e gerileyen enflasyon oranı Ekim sonunda % 11,9’a yükseldi.

- Hazine önceki yıllara oranla hayli yüksek düzeyde borçlanmaya gidiyor.

- Artan döviz kurları geleceğe yönelik enflasyon beklentilerini yükseltiyor.

- Türkiye özelindeki belirsizlikler risk primi kanalı ile faizleri yukarı itiyor.

- Son iki aydır dünya genelinde de faiz oranları yukarı gidiyor.

Bu beş faktör içinde en etkili olan ilki yani enflasyondaki artış.

Yukarıdaki grafikte açıkça görebileceğiniz üzere uzun vadeli tahvil faizleri enflasyon ile paralel bir seyir ortaya koyar. Enflasyon yükseliyorsa faiz de yükselir. Tersi olduğunda birlikte düşerler.

Geçen hafta açıklanan Ekim verisi ile Türkiye’nin son 12 aylık enflasyon oranı % 11,9’a yükseldi. 4 Aralık 2017 tarihinde açıklanacak Kasım verisi ile yıllık enflasyonun daha da yükselmesi bekleniyor.

İşte bu noktaya takvim analizi perspektifi ile bakarsak 4 Aralık en azından görünen gelecek adına her şeyin en kötü olduğu perde olmaya aday.

Başka bir deyişle 4 Aralık ufuktaki kötü haber ve tahvil faizlerini yukarı fiyatlarını aşağı çekiyor.

Çünkü 3 Ocak 2018 tarihinde açıklanacak Aralık verisi ile birlikte enflasyonda ölçülü bir düşüş trendinin başlaması bekleniyor. Ne oranda düşer ne kadar süre düşer ağırlıkla döviz cephesindeki gelişmeler belirleyecek.

Ancak neresinden bakarsanız bakın Aralık 2017 – Nisan 2018 perdesinde enflasyonda ölçülü veya belirgin bir düşüş yaşanması olasılığı son derece yüksek.

Belki % 12,20 ‘den % 10’a düşmekle yetinecek. Belki % 8-9 test edilecek. ( TCMB 2018 yılsonu için % 7 hedefliyor )

Gelişen ülkelerdeki negatif ayrışmanın da etkisi ile Kasım ayının ilk üç gününde yarım puana yakın yükseliş kaydeden tahvil faizlerinin ben önümüzdeki 3-4 haftalık kesitte yükselişi sürdürebileceği görüşündeyim.

10 yıllık tahvilde 4 Aralık tarihinden hemen önce belki % 12,75 ( şu anda % 12,25 ) 2 yıllık tahvilde % 14 ( şu anda % 13,29 ) faiz oranı ile karşılaşabiliriz.

Hele de faizlerde bu seviyelere yükseliş yaşanırsa ben kasım sonu Aralık başından itibaren tahvil cephesinin risk almak için son derece çekici hale geleceği görüşündeyim.

Çünkü siz alış yaptıktan sonra tahvil faizleri gerçekten gerileyecek olursa 10 yıl vadeli tahvilde her bir puanlık düşük anaparadan size fonlama getirisine ilave yaklaşık % 5,5 iki yıllık tahvilde % 1,3 getiri sağlıyor.

İyi güzelde bu tahvilleri kim alır diye sorabilirsiniz kendinize. Kestirmeden yanıtlayayım; yabancılar.

Küresel fonlar kısa vade adına da olsa en kötüyü geride bırakan varlıklara bayılırlar. Hele ki sene başının yeni pozisyonlar için bir milat oluşu da düşünülürse olağan dışı bir gelişme ile karşılaşılmadıkça Türk tahvilleri geçen yılın başında borsanın yaşadığına benzer bir yabancı hücumu ile karşılaşabilir.

10 yıllık tahvil 10 sene beklemek için alınmıyor. Likit bir tahvilde ikinci el piyasada 10 dakika sonra dahi satış imkanı var. Yeter ki siz aldıktan sonra tahvilin faizi aşağı fiyatı yukarı gitsin.

10 yıllık yine de ürkütücü diyorsanız, % 14 gibi bir faiz oranı ile karşılaşırsanız riski 2 yıl vadelide de almanız bir seçenek. Veya bir miktar 10 yıllık bir miktar 2 yıllık ile sepet yapabilirsiniz.

Somut bir örnekle iki ay içinde 2 yıllık tahvilin faizinde 2 puanlık bir düşüş yakalamanız senaryosunda 100.000 TL’lik kapitaliniz mevduat ile 102.000 olabilecekken 2Y tahvilde 104.600 TL’ye ulaşabilir ve vade sonunu beklemeden ikinci el piyasada bu karı realize edebilirsiniz.

Devlet tahvili yatırımında risk nedir ?

- Siz 10 yıllık tahvili aldınız ve faiz sizin aldığınız seviyeden daha da yukarı gitti. Her bir puanlık yükseliş anaparadan reel olarak % 5,5 zarar yazmanıza sebep olur.

Satmam beklerim deseniz de kurtuluş yok. Görece yüksek faiz getirisinden mahrum kalır yine realitede zarar edersiniz.

Bu risk sıfıra yakın diyemeyiz. Türkiye özelinde risklerde veya belirsizliklerde bir sıçrama olursa pekala faizler daha da yukarı gidebilir. Ama risk almadan da getiri sağlamak imkansız.

- Her tahvilde olduğu gibi vade sonunda borçlunun pardon demesi. Yani ödemeyi yapmaması. Türkiye dünyanın kamu borcunda en düşük rasyolarından birine sahip. Hele de iki yıl vadeli tahvilde başınıza böyle bir şeyin gelmesi olasılığı bu yazıyı okurken başınıza aydınlatma armatürünün düşmesinin ve yaralanmanızın olasılığından daha yüksek değil.

Ancak bir noktanın altını çizelim. Tahvil işlemlerinde hizmet aldığınız kurum size direkt piyasadan işlem yapmak yerine kendi portföyünden satış yapar ve alış satış makasını % 2-3’lere çıkarırsa bu cephede risk almanızın hiçbir anlamı yok.

Kar bile etseniz kazancın yarısını mali kurumunuza teslim edersiniz. Özellikle de tahvil işlemlerinde nitelikli bilgi ve iyi fiyat alabileceğiniz bir banka veya yatırım kuruluşu ile çalışmalısınız.

10Y Türk tahvil faizi Nisan 2013 itibarıyla % 6,23’e kadar gerilemişti. Aradan geçen dört buçuk senede nerede ise ikiye katladı. Bu yolculuğun sonuna gelmiş olur muyuz bilmiyorum.

Ancak en azından Eylül başından bugüne süren kısa vadeli yükselişin Kasım sonu veya Aralık başında sona erebileceği görüşündeyim. Haftaya buluşmak dileği ile...

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN