Yol Haritası Netleşiyor

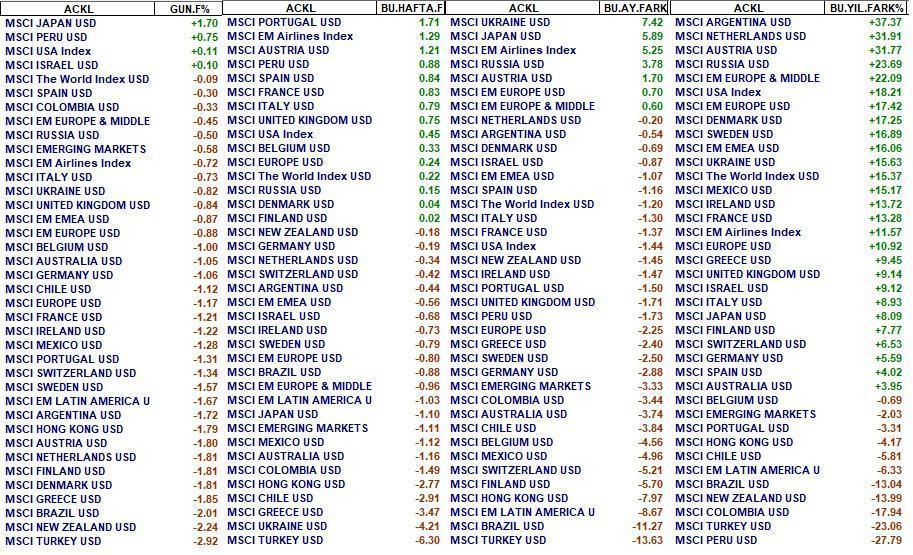

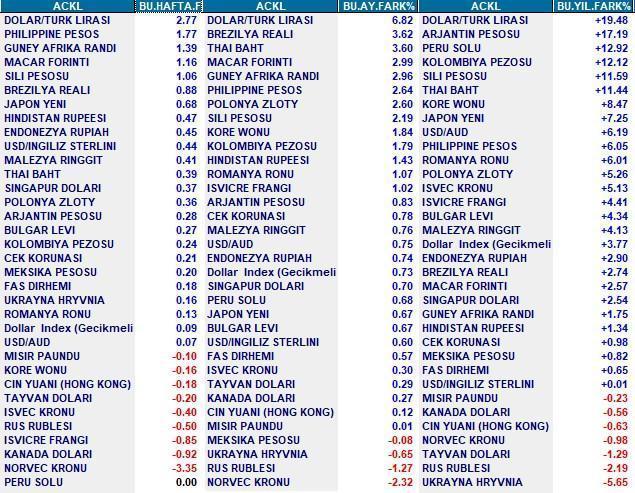

Borsa endeksleri Çin korkusu ile haftanın ilk gününde yüzde 2,5 değer kaybına uğramış olsa da devamında hızla toparlandı. Cuma günü ise ibre yeniden aşağı döndü ve alt alta topladığımızda dünya borsaları haftayı ortalama yüzde 1 kadar kayıpla noktaladı.

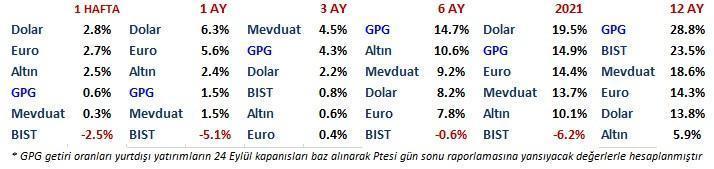

Türkiye cephesinde ise haftanın son iki işlem gününe TCMB’nin sürpriz faiz indirimi damgasını vurdu. BIST hafta bütününde yüzde 2,5 değer kaybına uğradı. Döviz kurları yüzde 2,8 yükseldi.

Borsada Eylül ayında kayıp yüzde 6’ya ulaşırken, USD yurtiçinde yüzde 6,8 değer kazandı.

FED’le başlayalım; ABD Merkez Bankası Kasım toplantısında varlık alımlarında kesinti kararı almasının muhtemel olduğunu ve 2022 ortasında da varlık alımlarını sona erdirmeyi planladığını açıkladı.

Şahin tonda kabul edilmesi gereken bu açıklama borsaları ve döviz cephesini etkilemedi. Çünkü bu konu öncesinde yeterince fiyatlanmıştı.

Soru-cevap bölümünde FED başkanı Çin konut sektöründe yaşanan sorunlara da değindi ve etkisinin lokal kalmasını beklediklerini ifade ederek bu cephenin küresel bir krizi tetiklemesinden endişe edenleri rahatlattı.

ABD Merkez Bankası üç yıl sonrasına yönelik ekonomik beklentilerini her sene Eylül toplantısında açıklar.

FED, ABD ekonomisinin 2021 yılında baz etkisi ile yüzde 5,9, 2022 yılında oldukça yüksek bir düzey olan yüzde 3,8 2023 yılında da yüzde 2,5 büyümesini beklediğini açıkladı.

2024 yılında ise ABD’de büyümenin yüzde 2’ye gerilemesini bekliyor. Bu bir durgunluk değilse de 3 sene sonra görece hız kesen bir ekonomi favori senaryoları.

Bu senaryonun piyasa yansıması ne olur derseniz, “Dow Jones çok yükseldi, sert düşebilir yüzde 20’de yetmez, yüzde 30 düşebilir” diyenleri FED teyit etmiyor.

ABD ekonomisi yüzde 2 üzeri gerçekleşmelerle iki sene daha büyüyecekse hisse senedi piyasasında hele de kalıcı düşüş beklemek gerçekçi değil.

Bununla birlikte ABD borsasının, büyümenin her geçen yıl ivme kaybedeceği bir seyirde geride kalan iki yılı çağrıştıran yükselişlere imza atması da güç.

Bence geçen haftayı 34.800 seviyesinde tamamlayan Dow Jones endeksinde önümüzdeki 2-3 yılın ağırlıklı seyahat parkurunun 33.500 – 36.500 olması ve bant dışına sarkmaların kısıtlı ve geçici kalması daha muhtemel.

2022 yılından itibaren ABD’de enflasyonun yüzde 2,2 gibi bir düzeye gerilemesi bekleniyor.

FED faizinin ise (şu anda yüzde 0,25) 2024 sonunda yüzde 1,50-1,75 gibi seviyeye çıkması muhtemel.

Başka bir deyişle faizler çok uzun süre enflasyonun altında kalmaya devam edecek.

Dünyanın yeni normali kabul edilebilecek bu gerçeğin içinde hisse senedi piyasalarında değerlemelerin görece yukarı çekilmesi şaşırtıcı olmamalı.

Bu nedenle Dow Jones özelinde tepe adresinin bu yıl olmasa da 2022-2023 parkurunda bir parça yükselmesi de pekâlâ mümkün.

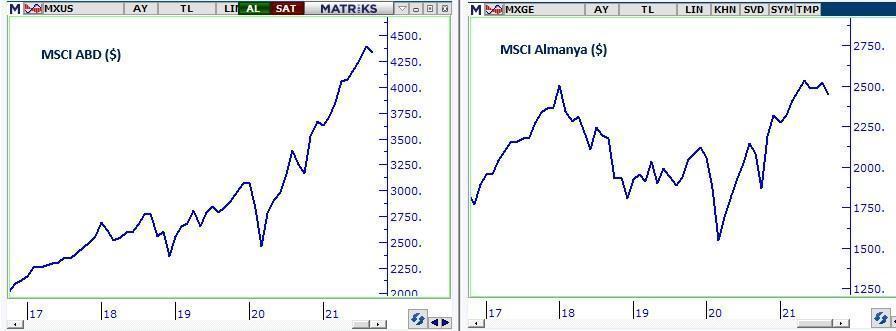

Avrupa içinse aynı şey geçerli değil. ABD borsa endeksleri Covid 19 öncesi zirvelerinin yüzde 25-30 üzerinde işlem görürken, birçok Avrupa borsası 2018 zirvesinde veya altında işlem görüyor.

Avrupa Merkez Bankası bölge ekonomisinin bu sene yüzde 5, 2022 yılında yüzde 4,6 ve 2023 yılında yüzde 2,1 büyüme kaydetmesini bekliyor.

Önümüzdeki yıl büyüme makası da Avrupa lehine döneceği için ABD yatay seyrederken bölge borsalarının önümüzdeki gerek 8 gerek 18 aylık dönemde yeni zirvelere ilerlemesi daha olası. Bu USD karşısında Euro için de destekleyici.

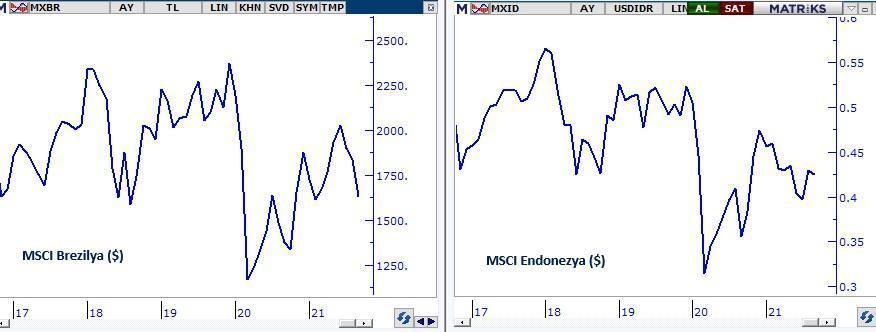

Gelişen ülkelere ilişkin beklentimi önceki yazılarda aktarmıştım. Eyvah FED varlık alımlarını kesecek fiyatlaması da geride kaldığı için önümüzdeki sekiz ay bu cephenin rüzgârı arkasında bulacağı görüşündeyim.

2022 ikinci yarısının konusu olabileceğini düşündüğüm bir sonraki FED fiyatlamasına kadar, gelişen ülke endeksleri $ bazında yüzde 25-50 arası getiri kaydetmeye aday görünüyor.

Bir sonraki FED fiyatlaması, 2023 başından itibaren gerçekleşmesi muhtemel FED faiz artırım döngüsü öncesinde yaşanacaktır.

Ben bu fiyatlamanın 2022 yılının ikinci yarısına damga vuracağı görüşündeyim. Bunun için şimdiden yas tutmak, bugünden karalar bağlamak yanlış olur.

Öncesinde yaşanacak yarınlar var ve işte bu nedenle önümüzdeki sekiz aylık parkurda piyasalarda hâkim tonun pozitif olması ihtimalini yüksek buluyorum.

Dünya ekonomisinin 2022 yılında güçlü büyüme oranlarına imza atacağı senaryosunu destekleyen kritik bir açıklama Çarşamba günü Almanya sağlık bakanından geldi.

Jens Spahn, salgının ilkbaharda sona ermesini beklediklerini bu parkurdan itibaren dünya genelinde toplumsal bağışıklığın oluşacağını ve Covid 19 hastalığının öldürücü bir salgın olmaktan çıkacağını ifade etti. Para pul bir yana hepimizin sosyal yaşamı adına harika bir haber.

Toparlarsak yurtdışında yol haritası netleşiyor ve önümüzdeki yılın ortalarına kadar olan kesit borsa endekslerinin rüzgarı arkasında hissedeceği bir parkur olmaya aday görünüyor.

BORSA ISTANBUL

Sizlerle önceki yazılarda pozitif dış iklim beklentim dâhilinde BIST’in de önümüzdeki sekiz ay değer kazanabileceğini ve 2022 ikinci çeyrek içinde 1800-2000 bandına yükselme potansiyeli olduğunu düşündüğümü paylaşmıştım.

Bu görüş artık revizyona muhtaç.

TCMB’nin sürpriz faiz indirimini takiben artık Türkiye özelinde yukarı yönlü alanın hangi vadede ne olabileceği sorusuna yanıt üretmek güç.

BIST önümüzdeki sekiz ay içinde bu ölçüde güçlü bir yükselişe imza atabileceği gibi, pekala dış iklimden yeterince yararlanamayabilir ve daha kısıtlı bir yükselişle yetinmek zorunda kalabilir.

Hatta önümüzdeki sekiz aylık süreçte TRY bazı kaydedebileceği yükseliş bu dönemin enflasyonunu geçemeyebilir yani reel olarak BIST yerinde sayabilir.

Borsa İstanbul’un yol haritasını önümüzdeki ayların enflasyon gerçekleşmeleri, uygulanacak para politikası ve iç - dış politik gelişmeler belirleyecek.

Haklı olarak bazı okurlar bu zaten hep böyle değil miydi diyecektir ki haklılar bu hep böyle idi.

Ancak geldiğimiz noktada tahmin edilebilir olmaktan iyice uzaklaştı.

Tüm bu belirsizliklere karşın yatırımcıların, artık uzun vadeli (3-4 yıl) güçlü potansiyeli de (BIST 100 özelinde 400 $) dikkate alarak hisse senedi yatırımlarını sürdürebileceği görüşündeyim.

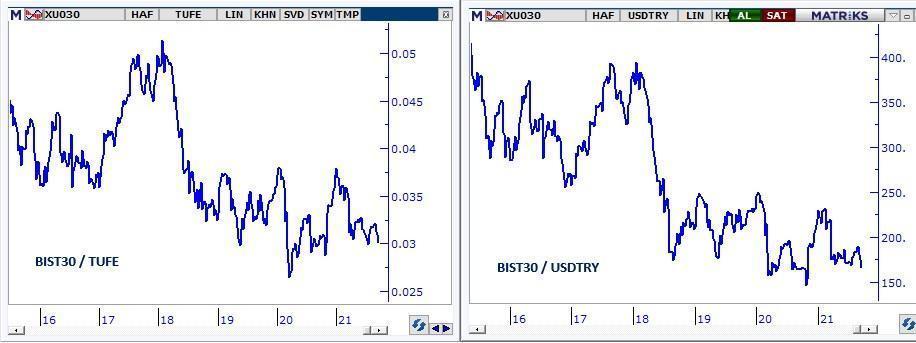

Çünkü BIST’de aşağı yönlü alanın yukarıda yer alan grafiklerde görebileceğiniz üzere kısıtlı olduğunu düşünüyorum.

Bunu açalım; TCMB görev değişikliği sonrası Mart 2021 itibarı ile test edilen en düşükleri referans alıp aradan geçen altı ayın enflasyonunu (yüzde 8,7) bu taban adreslerine ilave ederek bugünkü bazını hesaplayalım dersek endekste aşağı yönlü alan yüzde 4-5 ile limitli.

BIST30 Mart 2021 en düşük 1302/ Eylül 2021 bazı 1415/ 24 Eylül Kapanış 1478/ Fark % 4,3

BIST Banka Nisan 2021 en düşük 1049/ Eylül 2021 bazı 1140/ 24 Eylül Kapanış 1203/ Fark % 5,2

Mart 2021 referansı ile devam eder ve dolar bazında bakalım dersek BIST30 adına o zaman test edilen en düşük seviye 164 $. Geçen haftanın kapanışı 166 $. Endeks aynı düzeye geriledi.

Daha eski örneklerle kıyaslayalım derseniz; BIST100 2018 yılında Brunson gerilimi sırasında en düşük 129$ seviyesini, 2019 yılında yerel secimler tekrarlandığında 137$’ı, 2020 yılında Covid 19 fiyatlamasında 126 $, Ekim 2020’de de en düşük 131 $ seviyesini görmüştü.

BIST100 geçen haftayı 155 $ seviyesinde tamamladı.

Benzer bir ıskontonun oluşacağı varsayılacak olursa aşağı yönde alan dolar bazında % 12-15 olduğu söylenebilir.

BIST30 özelinde ise bu vakalardaki en düşükler ile şu anki değeri kıyasladığımızda aşağıda dolar bazında yüzde 10’luk bir alan var.

Ancak adı üzerinde bu dolar bazı alan ve gerçekleşse de endeksin Türk Lirası bazında değerine yansıması normal şartlarda yine yüzde 4-5 ile kısıtlı olur.

Negatif senaryoda yükün daha ağırlıklı bölümünü TRY karşılamak zorunda kalır.

Kaldı ki ben önümüzdeki haftalarda uzun vadeli potansiyeli göz önüne alarak yatırım yapmayı düşünen yabancı ve yerli profesyonellerin yavaş yavaş alıcı cenahta sahne almaya başlayabileceği görüşündeyim.

Bu nedenlerle borsada yüzde beşi aşacak oranda ilave kayıp için ne fiyatların ne de dış iklimin uygun olmadığını, BIST 100 endeksinin 1300-1325 bandının altına sarkmadan dengelenmeyi başarma şansının yüksek olduğunu düşünüyorum. Bir sonraki Pusula’da buluşmak dileği ile..

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak isteyen okurlar aşağıdaki linke tıklayarak ücretsiz abone olabilir. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN