Yeni Oyun Kurucu…

Yurtiçi finansal seçenekler adına ocak sonuçları ilginç aslında. Borsa % 2,5 dolar % 1,2 değer kazanırken yılın ilk ayının şampiyonu % 6,7 prim ile gram altın ikincisi % 4,2 ile prim ile gümüş oldu.

Eyvah İran paniği ile önceki hafta 27,1 dolara kadar gerileyen brent petrol ise 7 işlem gününde % 32 değer kazanarak 2016 kaybının önemli bir bölümünü geri almayı başardı.

Döviz cephesi ocak ayının ilk yarısında yaşadığı yükselişe karşın petrol fiyatlarındaki hızlı toparlanmanın sonucunda kaydettiği primin önemli bir bölümünü geri vererek bir nevi dengelendi.

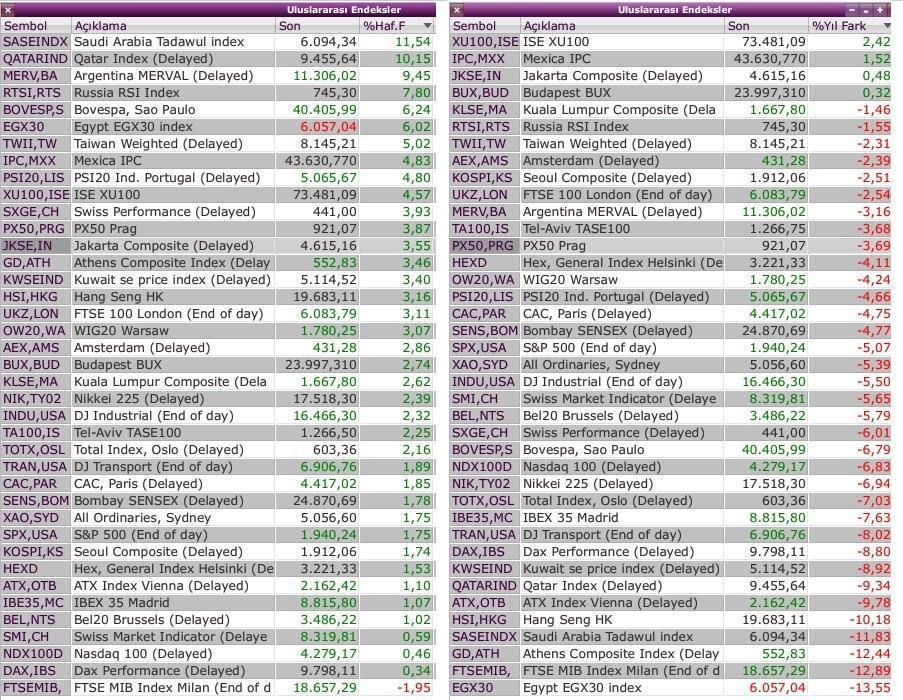

Ancak en çarpıcı tabela borsalar cephesinde gerçekleşti. Aşağıdaki tabloda görebileceğiniz üzere gelişmiş ülke borsaları ocak ayını ortalama % 7 kayıp ile noktalarken gelişenler bu perdeyi küçük sıyrıklar ile tamamladı.

% 2,4 prim ile 2016 yılına dünyanın en iyi performans gösteren hisse marketi olarak başlayan Borsa İstanbul’u takiben Meksika, Endonezya, Macaristan, Malezya, Rusya ve Tayvan en iyi performansta ilk yedi sıraya yerleşen diğer gelişen ülke endeksleri oldular.

Yeni oyun kurucu

Yeni oyun kurucu

Ocak ayının son haftasında tüm dünyayı etkisi altına alan pozitif iklimin ( olağan dışı bir faktör değişikliği ile karşılaşılmadıkça ) şubat ayında da devam edeceği görüşündeyim

Ya petrol fiyatları düşerse ? Açıkçası ocak ayını 35,8 $ ile tamamlayan brent petrolde önümüzdeki 6 haftalık dilimde yükselişin 38.5 – 40 bandına kadar sürmesi ihtimalini halen daha yüksek buluyorum. Bununla birlikte ay içinde 32,5 – 33,5 bandına kadar yaşanabilecek geri çekilmelerin de piyasalar üzerinde önemli bir etkisi olacağını sanmıyorum.

Kasım sonundan bugüne oyun kurucu bayrağını taşıyan petrol cephesinde dalga boyları küçüldükçe ve savrulmalar bir çöküş kaygısı yaratmadıkça piyasalar üzerinde önceki 2 ay gösterdiği etkiyi yinelemesi güç.

Bir adım daha ileri gidelim; petrol yavaş yavaş oyun kurucu ( piyasaları domine eden, yönü belirleyen ) rolünü önce yumuşatıp sonra yitireceğe ve bu haftadan itibaren bayrağı devredeceğe benziyor.

Peki kime ?

Her ne kadar 2016 yılının özellikle de ilk yarısı takım oyununu çağrıştıran biçimde tüm market ve kıtaların benzer ağırlıklar ile birbirini etkilediği bir seyre sahne olmaya aday gözükse de Şubat-Mart özelinde ben piyasaları domine eden faktörün Avrupa piyasaları ve ECB ( Avrupa Merkez Bankası ) olacağını düşünüyorum.

Bu cephede bardağın bir dolu bir de boş bölümü var. Risk olabilecek başlıklar İtalya ile başlayan ve bankaların sorunlu kredi oranlarının açıklanması ile oluşan hararet ve Almanya’nın ekonomiye verilecek ilave destekler için katı tavır takınması ve frenleyici etki göstermesi ihtimali.

Daha baskın olacağını düşündüğüm bardağın dolu tarafı ise kuşkusuz 10 Mart beklentisi. Avrupa Merkez Bankası bu tarihte gerçekleştireceği toplantıda ekonomiye destek olmak için yeni hamleler yapmayı planladığını açıklamıştı.

Almanya tamam ama, abartmayalım diyerek panzer duruşu ile denge sağlamaya çalışacaksa da bu pazarlıklar perde arkasında sürecek ve bir ortak paydada buluşulacaktır.

Şubat Ayında Piyasalar

10 Mart arifesi perde olan önümüzdeki 6 haftalık kesitte piyasalar hedefe kilitlenen bir savaş pilotu gibi bu beklentiye konsantre olabilir ve gerçekleşene kadar fiyatlayabilir.

Bu nedenle de ECB ( Avrupa Merkez Bankası ) gündemde beklenmedik bir faktör baskınlık kazanmadıkça yakın vadenin yeni oyun kurucusu olmaya aday görünüyor.

Piyasaların geleneksel kuralı malum; gerçekleşeceği gün gibi aşikar bir beklenti ufukta belirdiğinde buna kitlen ve gerçekleşene kadar satın al.

Peki bu beklentinin gerçekleşecek olması gün gibi aşikar mı ? Değil ama en azından olasılığı kuvvetli. Cuma günü Avrupa tahvil piyasalarında hem Almanya hem borç stoku yüksek ülke faizlerinde yaşanan hızlı gerileme buna işaret ediyor.

Standart piyasa fiyatlamalarında risk iştahındaki artışla İspanya & İtalya faizleri gerilerken güvenli liman sayılan Alman faizinin yükselmesi gerekirdi. Ancak öyle olmadı, tüm cephelerde faizler aşağı geldi. Bu durum ECB faktörünün piyasaların rotasına yerleştiğini gösteriyor.

Avrupa içinde konu tartışıldıkça ve Almanya başta zenginler kulübünden çatlak sesler çıktıkça pozitif iklimde kesintiler & molalar görebiliriz. Ancak 2-3 yukarı 1 aşağı bir eğilim ile de olsa ben Şubat bütününde bu beklentinin piyasaları olumlu etkileyeceğini düşünüyorum.

ECB beklentisi hangi piyasayı nasıl etkiler ?

Risk iştahının artmasının borsaları pozitif, tahvil faizlerini negatif etkilemesi adettendir. Gelişen ülkelerde döviz kurları bu perdede baskı altında kalmaya ve değer kaybetmeye aday.

Kısıtlı da kalsa Altın & Gümüş ikilisi Avrupa’da parasal genişlemenin süre ve/veya miktar yönünden artış kaydedecek olmasından 10 Mart öncesi perdede pozitif etkilenebilir.

Ancak yurt içinde doların değer kaybı yurt dışında altın ve gümüşün kaydedebileceği primden yüksek olursa ( mümkün ) bu TL bazında gram altında gerilemeye sebep olabilir.

Diğer belirgin etki ise Euro üzerinde görülebilir. Geçen hafta tencere dibin kara seninki benden kara ezgisi ile dar alanda mücadeleye devam eden Euro & Usd ikilisinde önümüzdeki 6 haftalık kesit ( ECB beklentisi ile ) euro aleyhine bir seyre sahne olmaya aday görünüyor.

Bu bakıma döviz avcıları için mart ayının ilk yarısı EUR/TRL ‘de iskontolu bir alım fırsatı sunma potansiyeli taşıyor. Ancak bu iklim USD/TRL ‘nin yukarı gitmesini sağlamaz.

Lokal olarak hafta sonunda yeniden gözlerin çevrildiği Suriye sınırı ve Rusya faktörü yeni bir gerilime neden olursa Türk Lirası elbette değer kaybedebilir.

Ancak ECB fiyatlaması ile EUR/USD ‘da meydana gelebilecek gerilemeler USD/TRL ‘de yaşanabilecek gerilemenin EUR/TRL ‘deki geri çekilmeden daha sınırlı olmasını sağlamak dışında bir avantaj oluşturmayacaktır.

Strateji

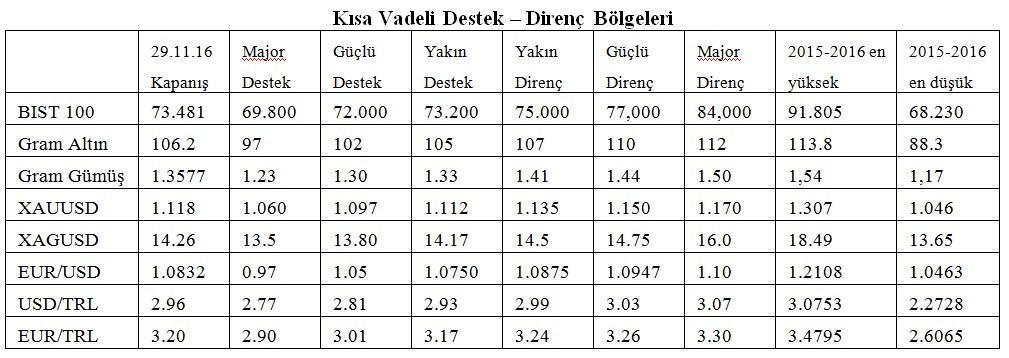

Okurlardan gelen talep doğrultusunda pusulada zaman zaman aşağıdaki destek & direnç tablosunu paylaşacağım.

Ancak bu kesinlikle bir direnç kırılırsa alalım bir üsttekinden satalım şeklinde bir algı yaratmasın. Geleneksel teknik analizcilerin bunu uyguladığını biliyorum.

Ancak ben destek ve dirençleri bollinger bantlarını kullanarak belirlemeye çalıştığım için ilgili seviyeler bölgeye işaret ediyor ve örneklersek 75 i geçip 77 ‘ye ulaşamadan geri esneme 76’dan da pekala gerçekleşebilir.

Teknik analiz yaparken her destek ve direncin kolaylıkla geçilebildiği unutulmamalı. Esas olan temel analizdir. Temel analiz paranızı neye yatıracağınızı, takvim analizi hangi zaman diliminde bunu yapmanız gerektiğini teknik analiz ise hangi seviyede harekete geçebileceğinizi gösterir.

Üç yöntem bir arada kullanılırsa daha başarılı sonuçlar verir. İngilizce konuşurken İngilizce düşünebilmeye benzetebilirsiniz.

Kaldı ki bollinger bantları fiyatın momentumuna bağlı olarak yer değiştirdikleri için destek ve dirençler birkaç gün içinde ciddi esnemeler gösterebilir. Geçen hafta EURUSD için güçlü desteğe 1,04 derken şimdi 1,05 ‘e zamlamış olmam bununla ilgilidir.

Teknik analizde bollinger bantlarının kullanılmasına dayalı yaklaşımın felsefesi, yükseleceğine inanılan bir finansal seçeneğin değer kaybederken destek bölgesinden alınması veya düşeceğine inanılan bir finansal seçeneğin yükselirken direnç bölgesinde satılmasıdır.

Borsa İstanbul

Rusya ile yeni bir gerilim yaşanmayacağı varsayımı altında BIST 100’de 10 Marta kadar olan kesit 2-3 yukarı 1 aşağı bir seyirle ve 84.000 puanı hedefleyen bir perspektif ile pozitif seyre sahne olma potansiyelini koruyor.

75.000 – 77.000 bandı bu hafta özelinde aşağı salınımlara ve kısıtlı düzeltmelere adres olabilecekse de algoritmik işlemler nedeniyle tüm dünyada artan dalga boyları pekala bu bölgede tüh kaptırdık yakınmalarını da beraberinde getirebilir.

Bu bakıma hisse senedi yatırımları adına 10 Mart haftasını bekleyerek pozisyonları korumak halen en güvenli strateji olmaya aday görünüyor.

Döviz Cephesi

USDTRL ‘de 2,99 EURTRL ‘de 3,25 üzerinin manşet negatif haber gerektirdiğini düşünüyorum.

Yükselişlerin satış fırsatı olduğu ve 2016 ilk yarısında gelişen ülke para birimlerinin gelişmiş ülke para birimlerinden daha iyi performans göstereceği yönündeki beklentim geçerliliğini koruyor.

Bu bakıma sayı ve seviyelere konsantre olmak yerine döviz pozisyonu almak isteyenlerin 10 Mart haftasına konsantre olması dış iklim adına daha güvenli görünüyor.

Okurlar bunu geleceğe dönük bir kehanet olarak algılamamalı. Gerek dünyada gerek Türkiye’de risk iştahını sekteye uğratacak herhangi bir gelişme yaşanırsa elbette TL değer kaybedebilir.

Ancak ben bu senaryonun olasılığı düşük sürpriz seçenek durumunda olduğunu, alıcam da alıcam ben varımla yoğumla dolar alıcam diyenlerin mart ayında daha uygun maliyetlerden muratlarına erme olasılıklarının yüksek olduğunu düşünüyorum.

Altın Cephesi

Başta dolar avcıları olmak üzere döviz tabanlı enstrümanlara yatırım yapmak isteyenler için ısrarla öne çıkardığım altın & gümüş ikilisi ocak ayında gerek euro gerek usd bazında % 5 net getiriye imza atarak iyi performans gösterdi.

Şubat özelinde yukarıda saydığım gerekçeler ile bu cephenin göstereceği performansı öngörmek kolay değil.

TL yükselişte erken davranır ve bu enstrümanlar % 3-5 kadar iskonto kazanırsa yeniden çekici hale gelirler. Ancak cari değerlerin yeterince güvenli olduğunu söylemek güç.

Bununla birlikte orta vadeli bir perspektif ile dolar, euro, altın ve gümüş tartıya konduğunda gümüş cephesi yukarı yönlü fırsatların aşağı yönlü risklerinden daha baskın olduğuna inandığım bir seçenek olarak öne çıkıyor.

İkinci sırada ise ocak ayında dolar bazında % 5,5 yükseliş kaydetmiş ve iskontosu görece azalmış olsa da yine altın geliyor.

Haftaya buluşmak dileği ile …

Pusula Abone Kaydı & Günlük Değerlendirmeler

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone@postapusula.com adresine e-mail atmanız yeterli.

Pazartesi dışında hafta içi her gün saat 17:45’de Kanal B’de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:00’de BIG PARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık tespitlerimi ve strateji güncellemelerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

- BIST

- DOLAR

- EURO

- ALTIN