Ufuktaki Kötü Haber

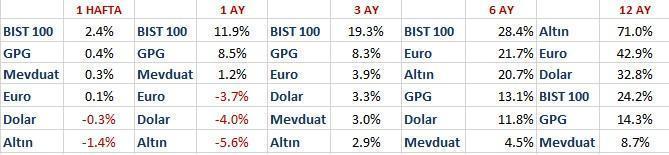

Öne çıkanlar yurt içinde TCMB, yurt dışında tam gaz devam eden aşı haberleri olurken küresel marketler hafta genelinde iyi haberlere pozitif reaksiyon vermekte zorlandı.

İyi haber testlerde çok yüksek başarı istatistikleri ile iki ayrı aşının Noel öncesi ilk teslimatları yapmak üzere hazırlık & resmi başvuruları hızlandırmış olmasıydı.

Artık aktörler 2021 ikinci çeyreğinden itibaren Covid’in ekonomi için 2020 ölçüsünde tehdit olmayacağını, 2021 sonbaharının ise önemli bir kesimin aşılanması ile güvenli seyir parkuruna dönüşeceğini düşünüyor.

Buna rağmen yurt dışında borsa endeksleri dört işlem gününü yatay geçirdi. Cuma günü ABD borsası değer kaybedip hafta bütününü negatif getiri ile tamamladı. Bunu patinaj işareti olarak görenler var.

Pusula sosyal medyadaki geri dönüşler ve gelen e-maillerden gördüğüm üzere artık çok sayıda genç okura da sahip.

Onları düşünerek patinajı açalım; herhangi bir varlık yükselmesini gerektiren bir haber gelir ve buna rağmen değer kazanamazsa bu bir süre sonra değer kaybedeceğini düşündüren zayıflık işareti olarak yorumlanır. Buna da fiyatlama patinaj sinyali üretiyor denir.

Peki, gerçekten bir patinaj ile mi karşılaştık?

Bence hayır. Göz ardı edilen ve gerek geçen haftanın fiyatlamalarında etkili olan gerek ise bu haftaya yön verecek önemli bir faktör daha var.

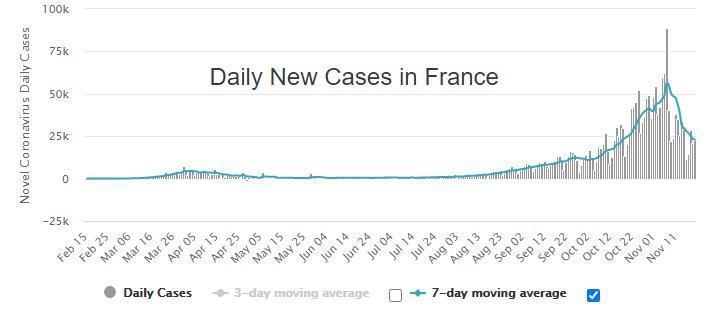

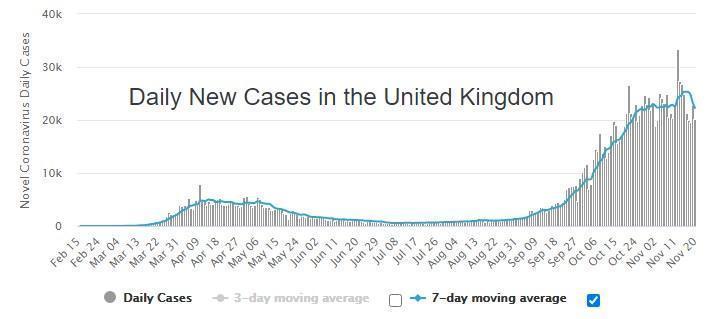

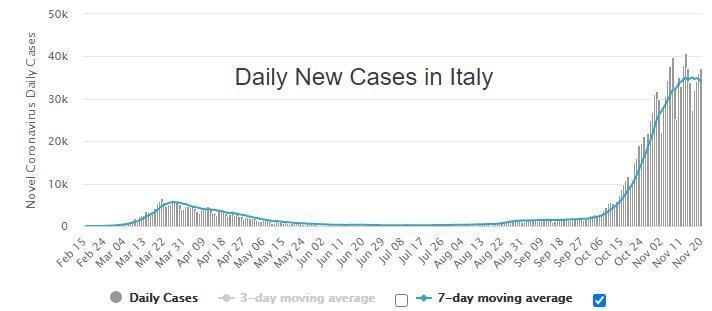

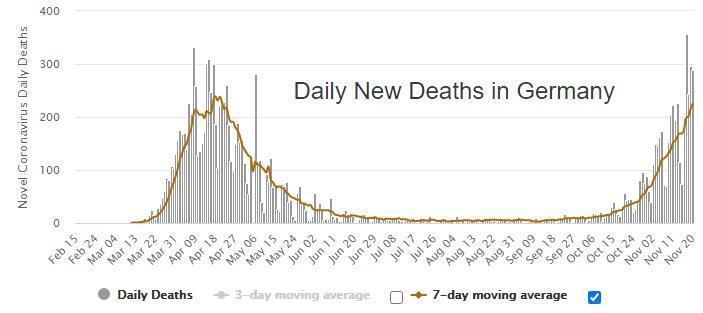

Yukarıda Fransa örneğinde görebileceğiniz üzere kısmi karantinalar ile günlük vaka sayısında gerileme yaşayan ülkeler olduğu gibi aşağıdaki Büyük Britanya ve İtalya örneklerinde olduğu gibi henüz yeterince gerileme sağlayamayan çok sayıda ülke var.

Hafta içinde Avrupa’da resmi otoritelerden gelen açıklamalar virüsün yayılım hızını azaltmak amacı ile Kasım sonuna kadar devreye alınan (Ekim son hafta borsalarda düşüşe neden olan bu faktördü) kısıtlamaların yılbaşına kadar uzatılabileceğine işaret ediyor.

Lider rolü ile Almanya bu konuda en dikkatle takip etmemiz gereken ülke. Panzerler konuyu Çarşamba görüşecekler ve kararın aynı gün alınıp açıklanması bekleniyor.

Çok yüksek olasılık ile Almanya Ocak başına kadar süre uzatım kararı alacak ve ufuktaki bu negatif haberin ben geçen hafta aşı partisini engelleyen unsur olduğunu düşünüyorum.

Süre uzatım kararı Almanya ile sınırlı kalmayacak. Diğer Avrupa ülkeleri de panzerleri takip edecektir. ABD cephesinde de eyalet bazında bazı tedbirlerin devreye alındığını görüyoruz.

Özetle geride bıraktığımız haftada aşı müjdesi ve kısmi karantinaların uzatılması beklentisi, birbirini dengeleyen ve fiyatların bir bakıma değişmesini engelleyen iki faktör olarak ön plandaydı.

Yeni haftanın ilk yarısında uzatma kararı beklentisi ön planda kalarak piyasaları baskı altında tutabilir ve ölçülü & geçici bir geri esnemeye neden olabilir.

Almanya’nın kararı küresel arenada bu fiyatlamanın odağı olmaya aday. Diğer ülkelerde alınacak benzer kararlar lokalde etkili olsa da küresel akım yaratma potansiyeli düşük.

Ne ölçüde bir geri çekilme derseniz geçen haftayı 29.263 seviyesinde tamamlayan Dow Jones (ABD) cephesinde 28.500 desteğinden öte bir değer kaybı yaşanacağını sanmıyorum.

Benzer şekilde geçen haftayı 1324 puanda tamamlayan BIST 100 endeksinde de 1275 civarının test edildiğine şahit olabiliriz.

Şüphe yok ki finansal piyasalarda hiçbir matem sonsuza kadar sürmediği gibi hiçbir bayram da sonsuza kadar kutlanmaz.

Marketlerin 2021 ikinci yarısından itibaren dünya ekonomisinin canlanacağına yönelik fiyatlamasında ilk perde olarak gördüğüm var olan koşunun molalar içerse de Ocak sonuna kadar devam edebileceğini, bu parkuru takiben ise 2-3 ay sürebilecek yatay bir seyrin hâkim olabileceğini düşünüyorum.

Bu nedenle de var olan bilgi seti ile kısa vadede borsa endekslerinde yüzde 20’yi bulacak veya aşacak bir düşüş beklemiyor yaşanacak geçici geri çekilmelerin yüzde 5-10 mertebesinde kalacağını tahmin ediyorum.

Çarşamba açıklanacak Almanya kararı öncesi borsa endeksleri destek seviyelerine gerileyecek olursa bu haber beklenen ve yeterince fiyatlanmış faktör olarak görülebilir ve sanılanın aksine açıklandıktan sonra düşüşe değil rotanın yukarı dönmesine neden olabilir.

Ya karara kadar borsalar düşmez ve yatay kalmayı başarır kararı takiben de satış gelmezse?

Pekâlâ bu da mümkün ve gerçekleşmesi patinajın tam tersi bir dayanıklılık sinyali ve kısa vadeli yeni bir atak habercisi olarak yorumlanabilir.

BORSA İSTANBUL

BIST’de Kasım rallisinin yıldızları kura duyarlı olup yılın ilk 10 ayında kötü performans gösteren şirketler oldu. Şüphesiz bunların başında da banka hisseleri geldi. İlk on ay başarılı olan şirketler ise istisnalar dışında ralliden yararlanamadı.

Ben görece azalsa da halen banka hisselerinde diğer şirketlere kıyasla iskontonun sürdüğünü, Ocak sonuna kadar olan süreçte önlerinde kat edebilecekleri bir prim alanı olduğunu düşünüyorum.

O zaman banka alalım fikri ise demode. Sektör hisseleri ufuktaki iyi haber konumuna yerleşen aktif rasyosunun yumuşatılması beklentisi tüketildikten sonra pekala bir süre dinlenebilir.

Yılın sonuna kadar olan süreçte sektör bazında ayrışmalar veya ailece yükselişler yerine artık kendi içlerinde bankalar da dahil hisse senedi bazında farklılık gösteren performanslara şahit olacağımızı düşünüyorum.

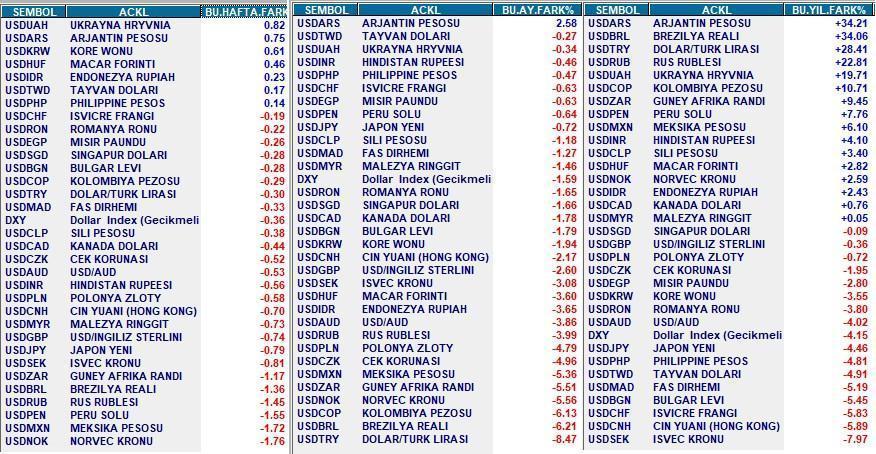

DÖVİZ CEPHESİ

Geride bıraktığımız iki hafta lokallerin döviz cephesinde yoğun alışlarına yabancı yatırımcıların ise yoğun satışlarına sahne oldu.

Yabancı satarken yerlinin alması sürpriz sayılmamalı.

Sadece on gün önce 8,58 seviyesini test eden USDTRY’ın 7,50’ye yaklaşması lokallerde “Sevim koş dolarda indirim var” tadında bir iştaha neden oldu.

2018 yılında 7,20 test edildikten sonra faiz artırımı ile USDTRY 6,50’ye gerilediğinde de gördüğümüz bu ilgi takip eden beş ay doların yükseliş bir yana 5,20’ye kadar gerilemeyi sürdürmesi ile hayal kırıklığına dönüşmüştü.

Ben önümüzdeki aylarda döviz kurlarının bu ölçüde bir değer kaybı yaşayacağını sanmıyorum.

Türkiye’nin rezerv arttırma ihtiyacı bir noktada Merkez Bankasının alıcı olarak devreye girmesine ve döviz kurlarında düşüşü frenlemesine neden olacaktır.

Ancak 7,70 ve 7,85’de dirence sahip USDTRY en düşüğü test etti görüşüne de katılmıyor küresel iklimin etkisi ile kurun 7,00 civarına gerilemesinin zor olmadığını düşünüyorum.

Bence tasarruf sahipleri hem bu riski hem de her ay USDTRY’da 8 kuruş artış ile TRY cinsi getirinin aynı anlama geldiğini üç ay sonra USDTRY’ın 7,88 beş ay sonra 8,03 olmasının 7,64 den alınan bir pozisyonda fiili bir kar yazmayacağını göz ardı ediyor. Bir sonraki Pusula’da buluşmak dileği ile…

Bence tasarruf sahipleri hem bu riski hem de her ay USDTRY’da 8 kuruş artış ile TRY cinsi getirinin aynı anlama geldiğini üç ay sonra USDTRY’ın 7,88 beş ay sonra 8,03 olmasının 7,64 den alınan bir pozisyonda fiili bir kar yazmayacağını göz ardı ediyor. Bir sonraki Pusula’da buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN