Üçüncü Perde Uzun Sürecek

Bugün Pusulada hem kısa vadeye hem de yılın devamına yönelik senaryoları masaya yatırmak istiyorum.

DIŞ PİYASALAR

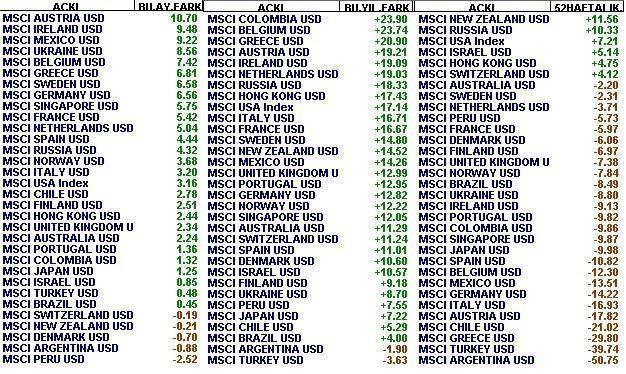

Yurt dışında ana eğilim sene başından bugüne güçlü pozitif. Borsa endeksleri bu dört aya yakın sürede ortalama yüzde 16 değer kazandılar.

BIST ise TL bazında yüzde 6 getiri ile yetinmek zorunda kaldığı bu bölümde dolar bazı performanslara bakıldığında yüzde 3,6 kayıpla izlediğim 32 endeks içinde son sırada.

Yukarıda tabloya Nisan veya son bir senelik kesit diye bakarsak da benzer bir resim ile karşılaşıyoruz. Dünya borsaları yükselse de Borsa İstanbul (dolar bazında) buna eşlik edemiyor.

BIST’de negatif ayrışma sürer mi aradaki farkın belirli bir bölümü kapanabilir mi sorularına yanıt aramadan önce dış iklimi masaya yatıralım.

Bence önümüzde üç ayrı perde var.

İlki Haziran başına kadar olan parkur. ABD-Çin anlaşmasının Mayıs sonu Haziran başı gibi gerçekleştirilmesi bekleniyor.

Bu tarihe kadar (önümüzdeki beş hafta) borsalarda yukarı yönlü seyrin sürmesi baz senaryom.

S&P 500 bu süreç içinde 3050 – 3100 bandına tırmanma potansiyeli taşıyor.

Alman DAX endeksi 2018 başından bugüne geçerliliğini koruyan aşağı yönlü trend direncini (kırmızı çizgi) yukarı kırarak 13.500 civarına yelken açabilir.

Benzer şekilde diğer ülke borsalarında da yüzde 7-15 arası oranlarda ilave değer artışları ile karşılaşabiliriz.

Çin beklentisinin gerçekleşmesini takiben ise Haziran ayı 2019 yılının belki de en hissedilir düzeltme hareketine sahne olma potansiyeli taşıyor.

Ya sonra ?

Temmuz (veya en geç Eylül ) ayından itibaren piyasalarda üçüncü ve daha uzun soluklu bir akımla karşılaşmamızın mümkün olduğunu düşünüyorum.

Daha önce de yazdığım üzere üçüncü dalganın ömrünü ve temposunu ticaret anlaşmasının reel ekonomide sağladığı doping belirleyecek.

İşte bu perdeye senaryo yazarken benim radar panelimde en etkili faktör ABD tahvil piyasalarındaki seyir olacak.

Nisan ayında yukarı yönlü bir seyre sahne olan bu cephede hareket ivme kazanırsa ben bunu dünya genelinde resesyona yönelimin ve fiyatlamasının 2020 yılına reel ekonomilerde durgunluk veya daralmanın da 2021 yılına ötelendiği şeklinde okurum.

Bugün tahminin ne finansal piyasalarda üçüncü dalganın ılımlı pozitif biçimde 2019 sonuna kadar sürmesi olasılığı sence kaç derseniz yüzde 51’den düşük olmadığı görüşündeyim.

Yukarıdaki grafikte aylık stochastic göstergesinin al konumuna yeni geçmiş olması (kırmızı çizginin yeşili aşağıda yukarı kesmesi) yıl sonuna kadar tahvil faizlerinin 60 baz puan kadar yükselebileceğine işaret ediyor.

Tahvil faizleri yok yere değişmez. Bu gösterge haklı çıkacaksa ekonomik aktivite de dünya genelinde toparlanacak, bu yönde bir gerçekleşme Türkiye’nin önündeki güçlükleri de görece yumuşatacaktır.

STERLİN VE ALTIN RADAR PANELİMDE

Şubat ayında 1350 $’ı test eden Altın 1276 $’a geriledi. Ara akımlarda rahatlıkla yukarı yönlü tepkiler gerçekleşebilecekse de ben Haziran başına kadar olan kesitte ons altının daha düşük değerleri test edebileceği görüşündeyim.

ABD faizleri ile altının ters yönde hareket etmesi bu işin doğası gereğidir.

Bu geri çekilme 1180-1235 bandı içinde bir yere kadar sürerse yönettiğim yatırım fonu olan GPG’de prensip olarak altına yer vermeyi düşünürüm.

Ya sürmezse ? Ağıtlar yakmam kendimi duvardan duvara vurmam başka işler kovalarım.

Benzer bir durum gümüş için de geçerli. XAGUSD özelinde de 14,25 ve 13,25 $ düzeylerinin iki kademeli alış hamleleri için yılın kalan bölümünde uygun adresler olabileceği görüşündeyim.

İngiliz para birimi ile devam edelim. GBPUSD paritesi geçen yılın sonunda 1,25 civarında seyrediyordu.

Karakolluk bir brexit olmayacağı anlaşıldıkça Sterlin değer kazanmaya başladı ve GBPUSD Mart ayında 1,34’e yaklaştı. Bu cephede geçen hafta 1,30 yakınlarında tamamlandı.

USD bir süre daha gücünü korur ve GPBUSD’de geri çekilme sürerse ben 1,2750 civarında Sterlin’in yeniden ilgi çekici hale geleceğini düşünüyor ve pozisyon almak üzere dikkatle izliyorum.

BORSA İSTANBUL

Dışarıyı lafı fazla da eğip bükmeden tek bir baz senaryo üzerine yerleştirdik.

Adı üzerinde senaryo. Süreç içinde elbette gelişmelere bakarak revize etmemiz gerekiyor.

Ancak bu bizi “dur bakalım ne olacak” formatlı bir arabeske itmemeli.

Her zaman sahaya bir favori senaryo ile çıkmak buna göre strateji belirlemek gerekiyor.

Şimdi gelin kolaysa bu senaryonun içine BIST’i de yerleştirelim.

İnanın çok zor.

Türkiye’nin görece daha yüksek faizle borçlarını çevirmek zorunda kalmasının bir nedeni de işte bu öngörülemez hal. Dilerim değişir.

Öncelikle bizim borsa diğer borsalara kıyasla da değerleme olarak da sene başındaki iskonto düzeyine geri döndü.

Bu aşırı iskonto yükselişe yönelik bir garanti belgesi sunmasa da pozitif haber akşına güçlü pozitif negatif haber akışına ise görece limitli negatif tepkiler verilebileceğini düşündürmesi yanıltıcı olmaz.

Gerek dış iklim gerek BIST’in iskontosu gerek ise lokal haber akışının piyasa pozitif olması ihtimalinin görece daha yüksek olduğunu düşünmem nedeniyle ben GPG’de Mart ayında yüzde 6,5’a kadar indirdiğim net hisse senedi pozisyonumu yüzde 12,5’e yükselttim.

Belki bu oranı bir parça daha arttırabilirim. Ancak olası negatif haber akışında 94.000 veya 91.000 desteklerine savrulma yaşanması durumunda bu ağırlığı yüzde 20-22’ye kadar çıkarabilecek rezervi de ihtiyaç akçesi olarak muhafaza etme eğilimindeyim.

Ya pozitif haber akışı ile karşılaşılır ve BIST de dünyaya ayak uydurursa ? İşte bu senaryoda 105.000 veya 110.000 direncini potansiyel hedef görsem de prensip olarak önceliği teknik değil takvim analizine verecek ve hisse ağırlığını azaltmak için Çin partisinin gongunu yani Mayıs sonunu bekleyeceğim. Haftaya buluşmak dileği ile...

- BIST

- DOLAR

- EURO

- ALTIN