Türkiye şapkadan tavşan çıkarabilir

Bu hafta Pusulayı soru-cevap formatında hazırladım. Lafı fazla uzatmadan piyasaları ve etkili olabilecek faktörleri mercek altına alalım.

YURT DIŞINDA SATICILI SEYİR SONA ERDİ Mİ ?

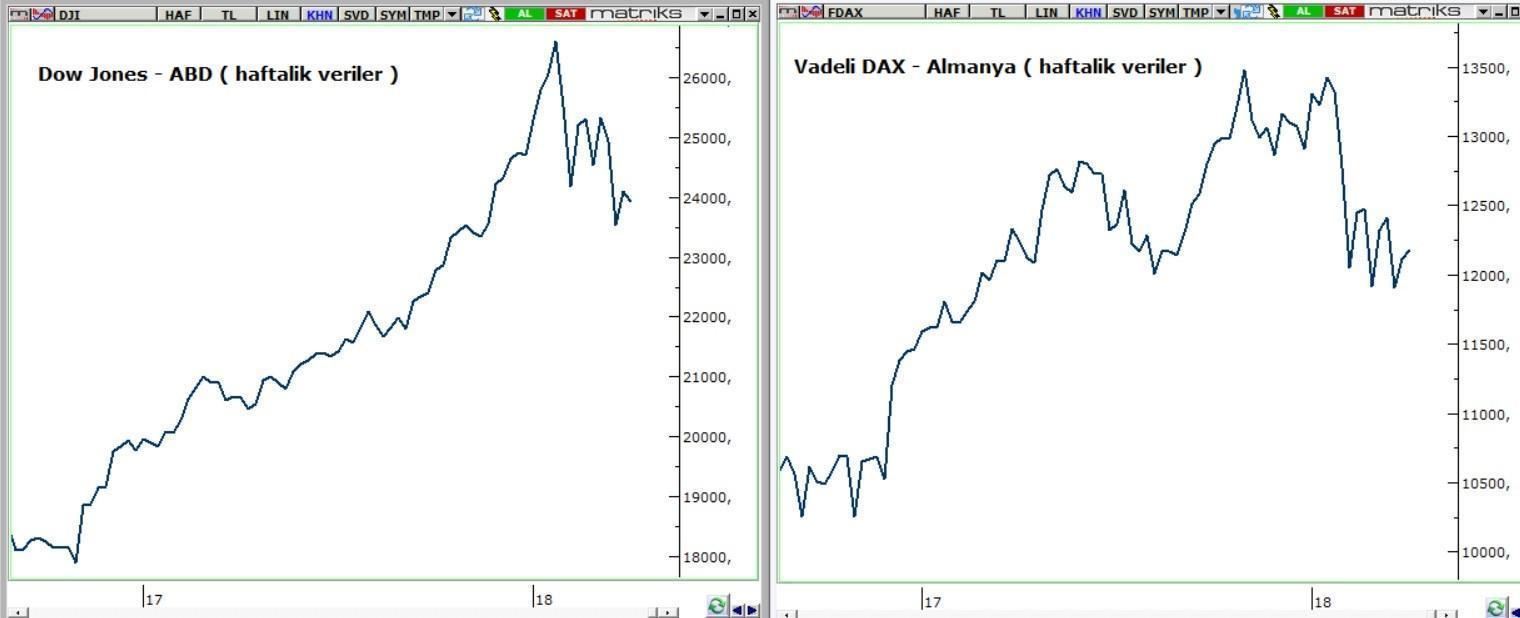

Sorunun mutlak bir yanıtı olmamakla birlikte ben Ocak sonunda başlayan ve dokuz haftadır süren negatif seyrin sonuna yaklaştığımız görüşündeyim.

Bunun iki nedeni var. Biri geçen hafta ayrıntılı biçimde aktardığım bilanço sezonunun perdelerini aralayacak olması.

İkincisi ise geçen hafta açıklanan ekonomik veriler. Gerek ABD gerek Avrupa cephesinde büyümeye ilişkin öncü göstergeler bir hız kaybı ortaya koysa da irtifa kaybına işaret etmiyor.

Gelişmiş ülke borsalarında bu veri setinin karşılığı yukarıdan aşağı yüzde 10-15 kayıpla kısıtlı kalmalı. Bu da büyük ölçüde gerçekleşti. Ötesi için farklı bir faktörün baskısına ihtiyaç var.

Ticaret savaşı kaygısı bu gereksinime yanıt olabilir mi ? Kuşkusuz önemli ve halen borsa endekslerinin rotayı yukarı çevirememesinde bu kavganın etkisi büyük.

Bununla birlikte ben ticaret savaşının ay içinde gündemde görece geriye düşeceğini ve bilanço sezonunun perdelerini aralaması ile birlikte borsa endekslerinde talepli seyrin baskınlık kazanacağını düşünüyorum.

Ocak sonundan Mart sonuna değer kaybeden dış borsalar iki haftadır yatay sayabileceğimiz bir seyir içindeler.

Ticaret savaşına yönelik kaygı verici haber akışı sürerken hisse senedi fiyatlarının değer kaybetmeyişi bana sorarsanız bir dengelenme işareti.

TÜRKİYE NEDEN AYRIŞIYOR ?

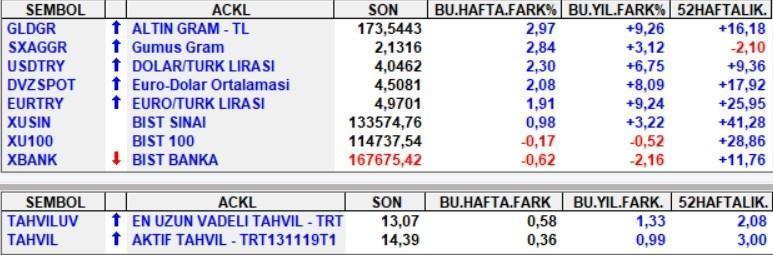

Tahvil, Türk Lirası ve borsa üç cephede de Türk varlıklarında göreli bir zayıflık var.

Toplum bunu en çok döviz kurlarında hissediyor olsa da asgari bu ölçüde bir değişim faiz oranlarında yaşanıyor.

2 yıl vadeli devlet tahvili faizimiz ikinci el piyasada yüzde 14,40 ‘a yükseldi. Bu oran son dokuz yılın en yükseği.

2012 yılından beri alıcı bulup ihraç etme imkanı sağladığımız 10 yıl vadeli devlet tahvili faizimiz ise yüzde 13,07’ye yükseldi.

Hafta içinde test edilen yüzde 13,34 bu cephede tarihi zirve oldu.

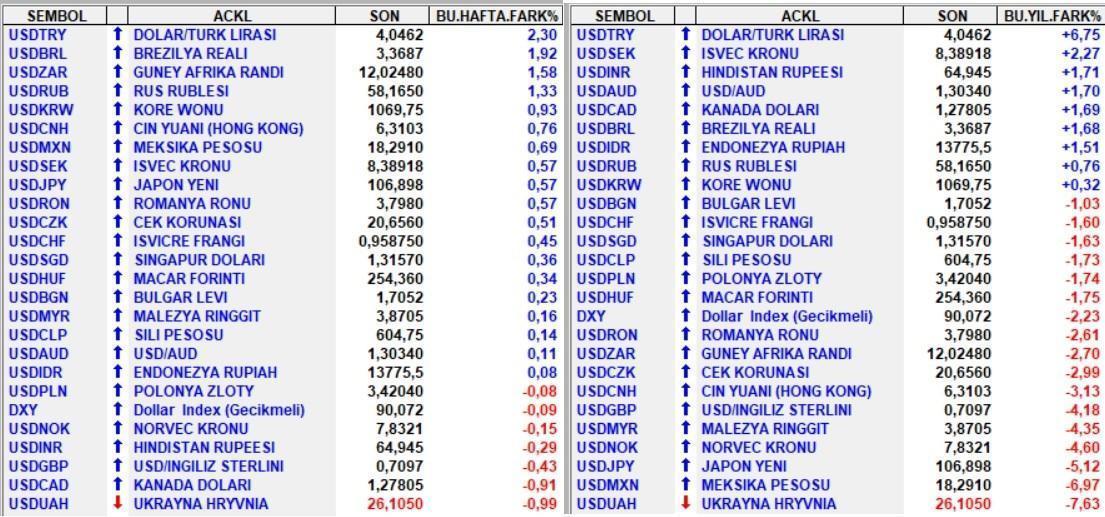

Hem döviz kurlarının hem faiz oranlarının yukarı yönlü seyrinde içsel faktörler etkili oluyor.

Önce Mehmet Şimşek’in görevden ayrılacağı yönündeki spekülasyonlar, ardından faiz oranları ve enflasyon ile ilgili pakete ilişkin sis bulutu bu puslu havanın besin kaynakları.

Türkiye’de cari enflasyon yüzde 10,2.

Uygulanan fiili TCMB faizi yüzde 12,75

Aradaki 2,5 puanlık fark düşük değil. Dünya standartlarında da normal.

Piyasa enflasyon ve faiz oranlarını düşürecek paket hazırlığının para politikasında bir değişiklik içerip içermeyeceğini merak ediyor. Bu belirsizlik yurt içi marketlerde baskı yaratıyor.

Evet dolar dünya genelinde yükseliyor. Ancak en çok ülkemizde yükselmesi ağırlıkla bu faktörden kaynaklanıyor.

ŞAPKADAN TAVŞAN ÇIKABİLİR Mİ ?

Mümkün. Hem piyasa psikolojisini pozitif etkileyecek hem de kredi maliyetleri & enflasyon oranını aşağı itecek sihirli bir formül bana sorarsanız var.

Mevduat faizleri yüzde 14 civarında seyrediyor. Yaklaşık 2 puan gelir vergisi olarak kesiliyor ve kamuya gidiyor.

Bankalar adına diğer maliyetler de eklendiğinde kabaca yüzde 16-17 başa baş noktaları. Yüzde 19-21 arası oranlarla kredi kullandırılıyor.

Faiz oranlarını düşürmenin döviz kuru ve bu kanal üzerinden enflasyonu sıçratmayacak yegane yolu geçici süre ile kamunun bu iki puandan feragat etmesi. Stopajın sıfırlanması.

Kuşkusuz bu da bütçe açığını yükseltecek, ama alternatifi para politikasında denenmemiş limanlara yolculuk ise ben bu formülün Türkiye ekonomisi adına daha rasyonel olduğu görüşündeyim.

Bu yönde bir karar alınması durumunda hem kısa vadede her cephede faizler 1 puan kadar düşüş gösterir, hem de TL cinsi varlıklarda reel getiri bir puan yukarı atarak kur ve enflasyonu aşağıya iter.

Hal böyle olur ve döviz kurları aşağı yönde seyredecek olursa bir süre sonra enflasyon beklentileri aşağı yönde revize edilir ve faiz oranları piyasa dinamikleri ile düşmeye devam eder.

Peki Türkiye bu yönde bir adım mı atar ?

İnanın ben de çok merak ediyorum. Herhangi bir kulis bilgisine de sahip değilim.

Empati yapmaya çalışıyorum. Hepsi bu.

Belki stopaj oranının görece düşürülmesi gibi bir karar ile karşılaşabiliriz ama ben bunun yerine geçici süreli bir bazukanın ( stopajın sıfırlanması ) çok daha yerinde & etkili olacağı görüşündeyim.

Türkiye ekonomiye destek için iki yıldır peş peşe adımlar atıyor.

Kritik bir tartışma konusu olan faize yönelik olarak da orta yol bu formül ile bulunur ve devamı piyasa dinamiklerine bırakılırsa bunun tüm ülkenin yararına olacağını düşünüyorum.

BORSA İSTANBUL NASIL SEYREDER ?

2017 yılının ilk sekiz ayında güçlü bir yükselişe imza atan Borsa İstanbul geride kalan yedi ayı yatay sayabileceğimiz bir seyir içinde geçiriyor.

Ben önümüzdeki 5-6 ayın da benzer şekilde geçeceği görüşündeyim.

Ancak önümüzdeki iki aylık perdede dünyaya bağlı limitli ( ve muhtemelen geçici ) bir yükselişin şansını yüksek buluyorum.

Yedi ay önce USDTL 3,40 seviyesindeydi.

Bugün yüzde 19 değer artışı ile 4,04 seviyesinde.

Yabancı bizim borsaya dolar bazında bakıyor.

Diğer borsalara kıyasla BIST yedi ay öncesi ile karşılaştırıldığında dolar bazında kabaca yüzde 16 iskonto kazandı.

Gerek geçen hafta gerek ise sene başından bugüne dolar bazı performanslarda Borsa İstanbul 32 endeks içinde sondan ikinci sırada.

Önümüzdeki günlerde lokal belirsizliklerin korunması ve negatif ayrışmanın sürmesi durumunda ben ( dolar bazında ) negatif ayrışma marjının yüzde 4-5 ile limitli kalacağını bu yönde ilave bir iskonto oluşması durumunda Türkiye varlıklarının güçlü yabancı ilgisi ile karşılaşacağını düşünüyorum.

Bu nedenle de BIST 100 endeksinde 111,000 puan civarının BIST Bankacılık endeksinde de 160.000 puan civarının alıcıları teşvik etmeye yetecek adresler olduğu görüşündeyim.

Finansal piyasalarda dibe tepeye çizgi çekmek güç.

Ancak kısa vadede BIST’de 105.000 BIST Banka endeksinde 153.000 gibi bir seviyenin test edilmesi için ben içeriden veya dışarıdan bugün bilmediğimiz yeni güçlü negatif haber & faktör değişikliklerine ihtiyaç olacağını düşünüyor, bu senaryonun şansını düşük buluyorum.

HİSSE SENEDİ SEÇİMİ

Borsanın yönünü öngörmek ayrı dert, hangi hisse senedini alacağınıza karar vermek bambaşka bir dert. Ancak dert olmanın yanında belki de bulmacanın en kritik eşiği.

Bir şirketin ederini hesaplamak, mali ömrünü devam ettirme kabiliyetini ölçmek, kar performansı yükselir mi sorusuna yanıt üretmek her hisse senedi yatırımcısı için zaruri bir ihtiyaç.

Hiç ekonomi bilgisi olmayanların da öğrenebileceği ve eğitim sonrası uygulayabileceği bir anlatımla gerek bu sorulara nasıl yanıt üretilebileceğini gerek ise hisse senedi tercihleri oluşturulurken kullanılması gereken diğer yöntem & silahları 15 Nisan’da Ankara ve 12 Mayıs’ta İstanbul’da paylaşacağım.

Kayıt alınan eğitim programlarımız hakkında kapsamlı bilgi almak için Akademi Pusula ( 0530 566 67 16 ) ile iletişime geçebilir web sitemizi inceleyebilirsiniz.

http://pusulaninotesi.com/egitim-programi/

Eğitimin pusulasında buluşmak dileği...

- BIST

- DOLAR

- EURO

- ALTIN