Trend Değişimi Başlamış Olabilir

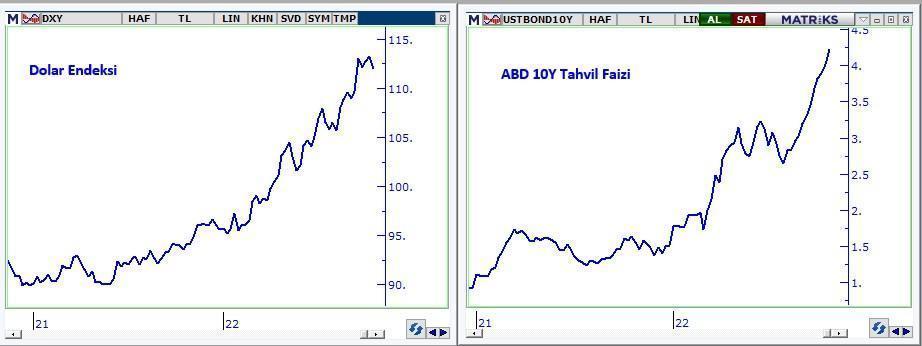

Global cepheyle başlayalım. Bu ay ABD tahvil faizlerinde 40 BP kadar artış gerçekleşti

Buna yüzde 0,5 beklentiye karşın yüzde 0,6 gerçekleşen ABD çekirdek TÜFE neden oldu.

Hız kesmeyen enflasyon, FED beklentilerini yukarı itiyor. Tahvil piyasası da bunu fiyatlıyor.

Tahvil faizlerinin 40 BP gibi azımsanmayacak ölçüde arttığı böyle bir parkurda teorik olarak doların diğer para birimlerine karşı değer kazanması, görece daha yüksek faizin ekonomik aktiviteyi olumsuz etkileyeceği beklentisiyle de borsa endekslerinin düşmesi gerekirdi.

Ancak öyle olmadı.

Yukarıda solda görebileceğiniz üzere artan tahvil faizlerine rağmen dolar endeksi ekim ayında yükselemiyor.

Hatta geçen hafta özelinde tahvil faizleri % 0,20 yukarı giderken dolar endeksi yüzde 1,1 değer kaybetti.

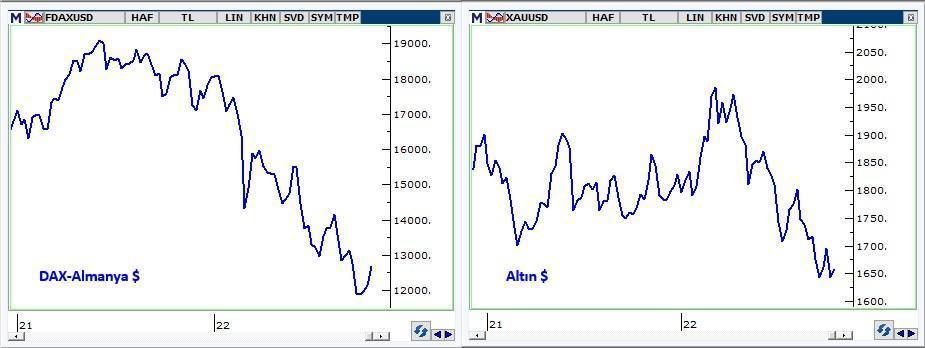

Gerek Ekim bütününde, gerek geçen hafta borsa endeksleri yükseldi.

Faize en karşıt cephe olan altın-gümüş ikilisinde de benzer bir dayanıklılık görüyoruz.

Gümüş geçen hafta yüzde 6,2 artarken, ons altında da yüzde 0,9 yükseliş gerçekleşti.

Finansal piyasalarda bir varlığın düşmesini gerektiren bir faktör değişikliği gerçekleştiğinde o varlığın fiyatı aşağı gelmiyorsa bu bir süre sonra değer kazanacağı yönünde sinyaldir.

Tam tersi de geçerli.

Artan tahvil faizlerine rağmen dolar endeksinin yükselemeyişi net bir patinaj ve bana ilerleyen süreçte (yurtdışında) doların değer kaybetme ihtimalinin yüksek olduğunu düşündürüyor.

Uzun zamandır sizlerle bu yılın son çeyreği içinde global bir trend değişikliğine şahit olacağımızı düşündüğümü paylaşıyordum.

Ekim ayındaki fiyatlama bana bunun başlamış olabileceğini düşündürüyor.

FED politika faizini 2 Kasım tarihinde % 3,25’den kuvvetle muhtemel % 4,00 düzeyine yükseltecek.

14 Aralık ve 1 Şubat tarihli toplantılarda yapılacak artışlarla bu oran yüzde 4,75 (belki yüzde 5’e) yükselecek.

2 ve 3 yıl vadeli ABD tahvil faizleri % 4,50 seviyesinden işlem görüyor ve bu bize önümüzdeki üç FED faiz artışın önemli ölçüde fiyatlarda olduğunu anlatıyor.

İlerleyen süreçte bence fiyatlamaya konu iki yeni perde olacak.

İlki (muhtemelen 1 Şubat tarihli toplantıda) FED’in faiz artırım döngüsünü tamamladık mesajı.

İkincisi ise (muhtemelen 2023 ikinci yarısı içinde) FED’in “enflasyonu yendik 2024 yılında faizleri bir miktar indirebiliriz” mesajı olacak.

Eş zamanlı olarak 2023 ikinci veya üçüncü çeyreğinden itibaren dünya ekonomisinin durgunluk-daralma evresinden çıkıp ılımlı büyüme döngüsüne yelken açacağı parkurun da perde aralayacağını tahmin ediyorum.

Bence ufukta enflasyonun ve onunla birlikte tahvil faizlerinin ılımlı hızla düşüşe geçeceği dolar endeksinin de bu ikiliye katılacağı çok uzun (belki 2-3 yıl) sürecek bir dönem var.

Bu dönemin ilk evresini önümüzdeki 3 ay kabul edersek Ocak sonuna kadar olan kesitte borsalarda ($bazı) ortalama yüzde 25 yükselişe şahit olabiliriz.

Şubat 2024’e (15ay) kadar olan kesitte ise borsa endekslerindeki yükselişin ($ bazında) yüzde 100’ü bulabileceğini düşünüyorum.

Son altı aydır artan ABD tahvil faizlerinin baskısı altında değer kaybı yaşayan altın cephesinde de rollerin yani trendin değişeceği ve önümüzdeki 2 yıl boyunca tahvil faizlerinde aşağı / altın ve gümüş fiyatlarında yukarı yönde bir hareketin gerçekleşeceği görüşündeyim.

Geçen haftayı 1658 $ tamamlayan ons altın 2023 ilkyarısı içinde 1900 / 2024 içinde 2200 $’a (belki 2400) yükselebilir.

Gümüş kısa vadede (3 ay) 24 $ / orta vadede (18-24 ay) 30 $ (belki 34) seviyesine yönelebilir.

Küresel arenada Ekim fiyatlamasında gördüğümüz dayanıklılık önümüzdeki haftalarda ons altında 1700 $ ve EURUSD paritesinde 1,00 seviyesinin aşılması ile taçlanırsa teknik analiz sevdalısı aktörlerin de katılımı ile iyimser cenah kuvvetlenecektir.

Çünkü bu kesim yukarıdaki grafiklerde gördüğünüz düşüş trendinin (kırmızı çizgi) yukarı kırılmasını net bir trend değişim sinyali olarak okur ve bu onları alıcı kampa çeker.

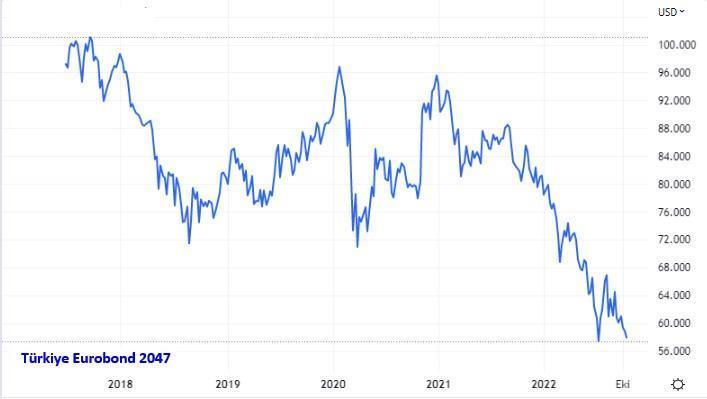

Yurtiçi ile devam edecek olursak önümüzdeki 6 aylık vadede uzun vadeli (20 yıl ve üzeri) Türk Euro Bondlarının pozitif dış iklim etkisiyle $ bazı % 20-25 değer artışı kaydedebileceği görüşündeyim.

2023 ikinci yarısında ise çok daha güçlü artış şansı olan Türk eurobondlarında orta-uzun vadeli gerçekleşmeleri lokal faktörler belirleyecek. Bugünden senaryo üretmek zor.

BIST ile noktalayalım.

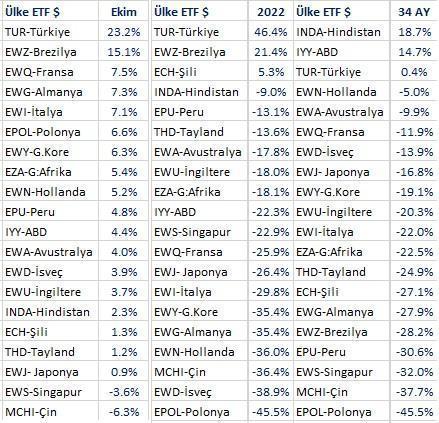

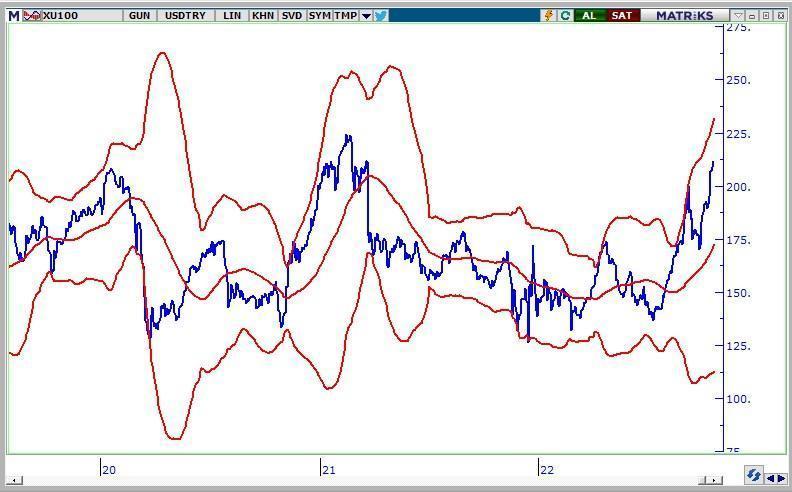

Öncelikle 2022 yılının yıldızı olan ve Ekim ayında (TRY bazı) yüzde 24 sene başından bugüne yüzde 112 yükselen Borsa İstanbul’da hisse senedi fiyatlarında ne göreli (diğer borsalara kıyasla) ne de temel anlamda önemli ölçüde bir ıskontodan bahsetmek mümkün değil.

Çok değil 4 ay kadar önce 136 $ olan BIST 100 endeksi geçen haftayı yüzde 55 artışla 211 $ seviyesinde tamamladı.

Bu ister istemez aşağıdaki alanı (potansiyel riski) arttırıp / yukarıdaki (potansiyel getiri) alanı kısıtlıyor.

Bununla birlikte yüksek negatif reel faiz ve pozitif dış iklim katkısıyla ben BIST 100 endeksinin önümüzdeki 5 hafta içinde TRY bazında 4300-4500 ( $ bazında 230-235 $) seviyesini test etme şansının görece yüksek olduğu görüşündeyim.

Risk taşınmaz mı ? Fiyatlar çekici değil ancak şartlar destekleyici.

Yerel seçenekler içinden bir seçim yapması gereken yatırımcılar pekala makul bir ağırlıkla hisse senedi yatırımlarını sürdürebilir. Henüz sığınak anonsu için bir neden görmüyorum.

Peki ilave alım yapılmaz mı diyenlere peşin hükümle hayır demek kolay değilse de aradan geçen 3 haftada değişen tek şey sizin fikriniz değil fiyatlar da yüzde 24 arttı hatırlatmasında bulunmayı bir borç biliyorum.

Bir sonraki Pusula’da buluşmak dileğiyle…

- BIST

- DOLAR

- EURO

- ALTIN