Tarih Tekerrür Edecek

Dünya genelinde borsalar ayın ilk haftasında ortalama yüzde 2 değer kazanırken BIST önceki haftalarda yaşadığı güçlü negatif ayrışmanın katkısı ile bir buçuk gün işlem gördüğü bu perdeyi yüzde 3,5 yükselişle tamamladı.

Objektifi daha geniş bir perspektifi görmek adına sene bütününe çevirirsek 24 haftalık maratonda liderliğe yüzde 15,2 değer artışı ile gram altın yükselirken döviz kurları ve TL mevduatın getirisi % 8,5-10,2 bandında birbirine yakın gerçekleşti.

Borsa İstanbul her ne kadar 2019 bütününde yüzde 2,8 değer artışı kaydettiyse de bu getiri yüzde 5 olan yılın ilk beş aylık enflasyonunun altında kaldı. BIST bu sene reel getiri sağlayamayan tek geleneksel yatırım aracı konumunda.

Borsanın Mayıs ayında yaşadığı değer kaybında da Haziran ayının pozitif başlamasında da dış iklim belirleyici ana faktör.

İkincil etken kuşkusuz ABD-Türkiye hattındaki gelişmeler.

28 Haziran’da Erdoğan ile Trump’ın G 20 zirvesinde bir araya gelme kararı aldığı açıklandığında (29 Mayıs) USDTL 6,05 BIST 87.000 seviyesindeydi.

Bazı okurlar ne var bunda bu bir anlaşma değil diyecekler ki haklılar.

Ancak dış politikada yaygın bir gelenek sorun yaşayan iki ülkenin lideri bir araya gelecekse bu zirve gerçekleşmedikçe masa kolay kolay devrilmez. Bir anlaşma da yapılmaz.

Bu süre zarfında iki taraf pazarlık gücünü hissettirecek tavırlar alır ancak geri dönüşü olmayan bir hamle yapmaktan kaçınır. Diplomasi anlaşma zemini yaratmaya çalışarak son kararı liderlere bırakır.

Piyasa haberi bu yönü ile gördü ve zirve gerçekleşmeden önce major negatif haber gelmez algısı Türk varlıklarına alım getirdi.

İşte bu iş böyle bir iştir. Güçlü iskonto bir anlam ifade etmez diyenler kalabalık görünse de herhangi bir iyi haberle birlikte vitrine çıktığında ucuzluğun sert sıçramalara neden olması kaçınılmazdır.

Buraya kadar ne oldu niye oldu tarafı ile ilgilendik. Bugün Pusula’da önümüzdeki 2-3 yıllık dönemde dünya ekonomisi nasıl bir seyre sahne olabilir sorusuna yanıt aramak istiyorum. Bu konu ülkemizi sanıldığından çok daha fazla ilgilendiriyor.

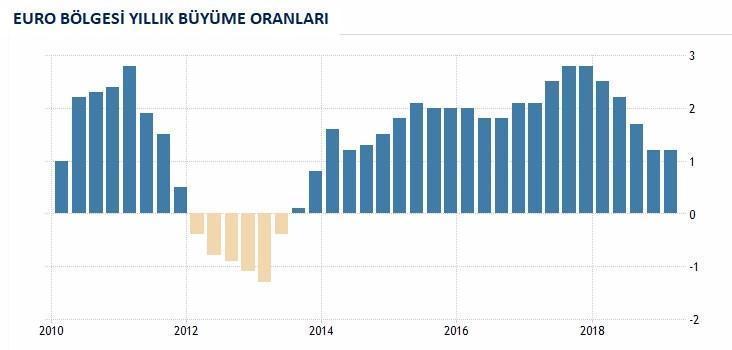

Dünya ekonomisinin bir durgunluğa girdiği artık her yerde yazılıp çiziliyor.

Bu bazı ülkelerde yavaşlama bazı ülkelerde durgunluk bazı ülkelerde ise daralma yani resesyon şeklinde vücut bulacak.

Öncü sinyallerin tamamı 2020 yılında dünya ekonomisinin zorluklara gebe olduğuna işaret ediyor.

Tartışmamız gereken ilk soru bu muhtemel durgunluk dünya ekonomisinde 2009 yılında olduğu gibi bir krizi beraberinde getirir mi yoksa 2001-2002 küresel durgunluğunu çağrıştıran daha makul bir perde olarak mı gerçekleşir ?

Dünya ekonomisi 2019 başından itibaren bir zayıf büyüme sürecinin içine girdi. Bu yılın ikinci yarısında akımın ABD’yi de etkisi altına alması ve 2020 yılının dünya genelinde daha hissedilir bir durgunluğa sahne olması ihtimali yüksek.

Global krizler ölçüsünde olmasa da bu tür durgunluk & resesyon perdeleri güçlükler içerir. Reel makro ve mikro ekonomilerde hata yapan sürücülerin kazaya neden olduğu örneklere şahit olunur.

Şirketler daha az para kazanır hatta zarar eder. Bazı ülke ve şirketlerin temerrüde düştüğüne yönelik haberler manşetleri süsler. İşsizlik dünya genelinde hissedilir biçimde yukarı gider. Bu virajlı yolda zorlanan bazı ülkeler savrulur, sert resesyon yaşar.

2020 küresel durgunluğunda ben bunun yineleneceği görüşündeyim.

Ancak global bir depreme, kapitalizmin sarsıldığı bir perdeye şahit olacağımızı düşünmüyorum.

2019 ikinci yarısında başlayan küresel yavaşlama 2020 yılında hız kazanacağa ve 2021 ortalarına kadar da süreceğe benziyor.

Ya sonra ? Dünya ekonomisi ilk kez durgunluk yaşamayacak.

Hiçbir durgunluk veya resesyon sonsuza kadar sürmez. Her durgunluk kriz & kaos üretmez.

Her karanlığın arkasından doğan güneşin bu dönemde de yineleneceği başka bir deyişle tarihin tekerrür edeceği 2021 yılı içinde dünya ekonomisinin durgunluk parkurunu tamamlayıp 2022 yılından itibaren asgari 4-5 yıl sürecek yeni biri büyüme dönemine yelken açacağı görüşündeyim.

Geldik ikinci kritik soruya ? 2020 küresel durgunluğu piyasaları nasıl etkileyecek ve ne ölçüde fiyatlarda ?

Aslında durgunluk fiyatlamasını perdeler halinde bir buçuk senedir yaşıyoruz.

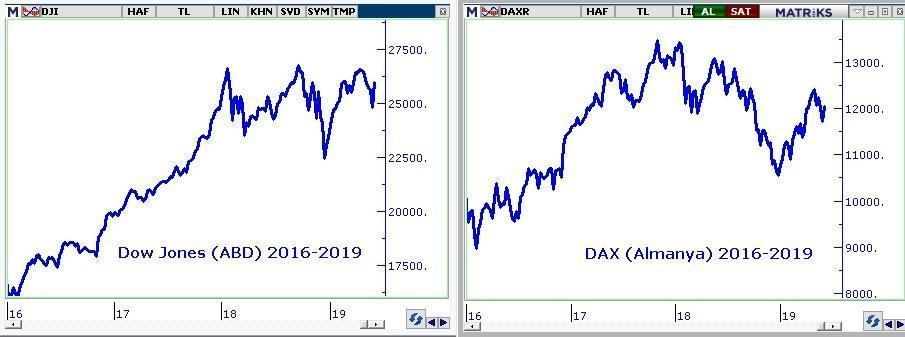

2018 Ocak sonunda Dow Jones 26.600 DAX 13.500 BIST 121,500 puana ulaşmıştı.

Bu kesit her şeyin en iyi olduğu zamana denk geliyordu ve artık bir mevsim geçişi için şartlar çok elverişliydi.

Şubat 2018 mevsim değişikliğine şahit olduğumuz perde olarak kayda geçti.

Birkaç gün içinde Dow Jones 23.360 DAX 12.000 BIST 112.500 puana savruldu.

Yeni okurlardan olmuşun üzerine yazmak kolay bunu o gün ifade etseydin diyenler olacaktır. Bu global satış başlamadan bir hafta önce “En İyi Geride Kalacak” manşeti ile beklentilerimi yine bu köşede paylaşmıştım.

En İyi Geride Kalacak 25 Ocak 2018 – Hürriyet Bigpara Pusula

Geride bıraktığımız 16 ay dünya borsalarının nerede ise tamamı yeni zirve yapamadı. Ilımlı negatif eğilimle (iki aşağı bir yukarı&üç aşağı iki yukarı) yavaşlayan ekonomik aktivitenin fiyatlanışı sürüyor.

Trump’ın çıkardığı ticaret savaşı yaşanan bu konjonktürel durgunluğun sebebi değilse de zamanlamasını da belirleyen önemli bir katalizör.

ABD-Çin arasında olası bir uzlaşma yaşanan küresel durgunluğu ortadan kaldıramayacaksa da kış güneşİ tadında geçici ve limitli bir toparlanmaya her zaman için neden olabilir. Ancak ana akımı değiştirmesini beklemem.

Dünya ekonomisi bir dinlenme ihtiyacı içinde ve bu gerçekleşmedikçe uzun soluklu bir canlanma zor görünüyor.

Önümüzdeki 6-12 aylık takvim küresel piyasalar adına durgunluk fiyatlamasının takip eden perdelerine sahne olmaya aday görünüyor.

Doğrusu çok sert değer kayıpları olacağını sanmıyorum.

Ancak önümüzdeki bir yıl içinde borsa endekslerinde cari değerlerinin yüzde 15-20 kadar altına gerileme yaşanarak durgunluk fiyatlamasının tamamlanması en olası gördüğüm senaryo.

Borsalarda durgunluk fiyatlamasının devamı 3 ay sonra veya 9 ay sonra gerçekleşebileceği gibi önümüzdeki bir yıl içinde birkaç parça halinde de tabelaya eklenebilir.

Her ne kadar en kötünün 2020 ilk yarısının konusu olması ihtimalini daha yüksek buluyorsam da buna bugünden iddialı bir senaryo üretmek güç.

Ya yukarı yönlü marj ?

Borsa endekslerinin önümüzdeki 12 aylık perde içinde 2018 zirvelerini aşmasını beklemiyorum.

Geçen haftayı 12.045 tamamlayan DAX örneğinden ilerleyerek somutlaştıralım dersek favori senaryom önümüzdeki 12 ayın 9.500 – 13.000 gibi bir bandın içinde yatay seyre sahne olması.

BORSA İSTANBUL

Haziran açılışı güçlü bir momentuma işaret ediyor. Ağırlıkla tempolu başlayan hareketler tepe noktaya ulaşılmasını takiben yerini yatay bir seyre bırakıyor ve düşüşler bu yatay perdeyi takiben gerçekleşiyor.

2019 ilk yarısı bu gelenek ile bire bir uyumlu gelişti. Borsa Ocak ayında yüzde 14 değer kazandı. Şubat ve Mart ayının üçte ikisi yatay geçti. 11 haftalık bu pozitif döngüyü takiben de sert bir kırılma yaşandı.

BIST ağırlıkla lokal faktörlerin etkisinde 2 ay içinde yüzde 20 değer kaybetti.

Kuşkusuz yaz dönemi bu genel geleneğe uygun gelişmeyebilir.

Herhangi bir içsel veya dışsal risk realize olduğunda borsa pekala yeniden alabora olabilir.

Sen yine de favori gördüğün senaryoyu paylaş derseniz aslında aylardır yazdığımı yineleyeceğim farklı bir noktada değilim; 2019 yılının kalan bölümü için favori senaryom 85.000 -105.000 bandı.

Haziran özelinde 98.000 - 100.000 bandını güçlü ve etkili olma şansına sahip bir direnç olarak görüyorum.

Bu hafta 95.000 pekala frenleyici etki gösterebilir.

Ancak başta da ifade ettiğim üzere yukarı yönlü hareketin hız keserek de olsa sürmesi ve 95.000 -98.000 bandının belki de bir ay sürecek yatay bir seyrin seyahat parkuru olması bana daha muhtemel görünüyor.

ABD-Türkiye hattının 28 Haziran’da gerçekleşecek Erdoğan- Trump zirvesi öncesinde belirgin negatif veya pozitif ayrışma yaratacak haber akışına sahne olacağını sanmıyorum.

BIST’in Temmuz - Ağustos performansında ise bu cephe güçlü şekilde etkili ve belirleyici olacağa benziyor.

Ne olur derseniz hoş YSK için de seçimlerin yinelenme ihtimali görece daha düşük demiş ve yanılmıştım ben iki ülkenin uzlaşması olasılığını daha yüksek buluyorum.

Muhtemel küresel durgunluğun Türkiye’ye etkisini bir sonraki Pusula’da işleyeceğim. Haftaya buluşmak dileği ile...

GPG HAKKINDA

Varlık yönetimini futbola benzetirsek her yıl bir sezona her ay bir maça benziyor. Sorumluluğunu üstlendiğim Gedik Porftöy Birinci Değişken Yatırım fonunun fiyatı Mayıs ayında değişmedi. Aylık yüzde 1 enflasyonun olduğu bir ülkede bu sonuç beraberlik değil elbette mağlubiyettir.

Hisse senedi yatırımlarının negatif performansından kaynaklanan bu sonuca karşın sene başından bugüne GPG yüzde 13,4 ( mevduat eşleniği yüzde 32 ) değer artışı ile yüzde 8,4 kazanç sağlayan mevduatın yüzde 60 üzerinde getiri sağladı.

2019 yılının kalan bölümü içinde şartlara göre net hisse senedi ağırlığını yüzde 5 – 20 arasında dalgalandırmayı ve yaz aylarında Türkiye pozitif bir haber akışı ile karşılaşılması durumunda oluşacak iskontoyu takiben döviz tabanlı varlıklara da yüzde 15-25 arası bir ağırlık ile fonda yer vermeyi planlıyorum.

Gerek döviz gerek hisse senedi yatırımlarında GPG’nin yasal üst sınırı yüzde 35. Küresel durgunluk fiyatlamasının tamamlandığı ve Türkiye özelinde sert resesyon riskinin tamamen ortadan kalktığı yönünde bir görüşe sahip olmadıkça cari fiyatlara yakın düzeylerde hisse senedi ağırlığını yüzde 20 üzerine çıkarmayı düşünmüyorum. GPG Nedir Nasıl Alınır – Satılır ?

- BIST

- DOLAR

- EURO

- ALTIN