Borsanın yüzde 14 yükseldiği dolar ve euronun yüzde 1 kadar değer kaybettiği Ocak perdesini takiben Şubat ayı BIST’de negatif, döviz tabanlı varlıklarda pozitif bir açılışa sahne oldu.

Şubat ayı perde aralarken fiyatlamalarda etkili olup öne çıkan üç faktör var.

İlki FED; ABD Merkez Bankası Çarşamba günü aldığı kararlar ile faiz artırımlarında pause düğmesine bastığını ve ekonomik aktivitede ( hem Amerika özelinde hem dünyada ) bir zayıflama riski gördüğünü alenen açıkladı.

Geçmiş deneyimler ekonomi zayıflamaya başladığında FED’in paraşüt etkisi yaratmak üzere devreye girdiğine işaret ederken bu kez durum farklı.

FED bir adım öne geçti.

Şimdilik ABD ekonomisi sadece tempo kaybetme işaretlerine sahipken fiilen bir ivme kaybı gerçekleşmeden FED nasıl gelişeceğini dahi beklemeden harekete geçti.

Ne yaptı ? Hem faiz artırımlarını durdurdu hem de bilanço küçültme denen dolar fazlalığını eksiltme programını da sona erdirebileceği sinyalini verdi.

İlk bakışta göze hoş geliyor.Ne güzel FED köstek olacağına destek oluyor diye düşündürüyor ama bu ilk etki.

FED sonrası dünya genelinde USD zayıfladı, borsa endeksleri değer kazandı.

Özetle refleks fiyatlamada bardağın dolu tarafı göz önünde. Bu da normal.

Düğün değil bayram değil eniştem beni niye öptü sorusu ilerleyen perdelerde karşımıza çıkacak.

ABD ekonomisi nezle olunca dünya grip belki zatürree olacak.

Yaşasın FED faiz arttıramayacak gelişen ülkeler oley diyenlere bakmayın siz.

ABD 10Y faizleri düşünce sevinen kesim de aynı.

Fiyatlamalarda etkili ikinci faktör Cuma açıklanan ABD ISM İmalat ve TDI verileri.

FED’in çizdiği projeksiyon ile örtüşmeyen pozitif bir set var karşımızda.

Kuşkusuz bir aylık veri bir yıla sinyal üretmez ama yakın vadede resesyon yok diye bağıran ABD verileri bunlar.

Bu durumda FED saf mı hatalı mı Trump’ın baskısına boyun mu eğiyor diye düşünenler olabilir.

Hiç sanmıyorum. FED ne saf ne de pısırık.

Konjonktürel & kaçınılmaz bir durgunluk veya resesyonun yaklaştığını görüyor ve sıra dışı bir politika ile bunun etkilerini yumuşatmak üzere şimdiden hareket geçiyor olan biten bu.

Çünkü ABD tahvil piyasalarındaki fiyatlama da tam olarak buna işaret ediyor.

1 yıl vadeli ABD tahvil faizi 2,57 3 yıl vadeli tahvil faizi 2,49 seviyesinde.

Bu kriz sinyali falan değil ama büyük varlık yöneticilerinin ABD merkez bankasının 2020 içinde faiz indirmek zorunda kalabileceğini başka bir deyişle ABD ekonomisinin zayıflayacağını düşündüğüne işaret ediyor.

Delil mi bu ? Elbette değil. Ancak küresel resesyonun yaklaştığına yönelik güçlü bir sinyal...

Sonuç derseniz piyasalar ve ekonomi adına bu resim bize üç ayrı bilgi veriyor.

1- Ekonomik aktivite bir sene sonra zayıflayacak

2- Yakın vadeli ekonomik aktivite ( ABD-Çin sulhunu takiben ) görece pozitif eğilim yaşamaya aday

3- FED ve ABD tahvil piyasaları bu pozitif eğilimin ömrünün en fazla 10-12 ( belki 5-6 ) ay olacağına sonra kaçınılmaz resesyona yönelim perdesinin aralanacağına işaret ediyor.

Piyasaları etkileyecek ve kısa vadeli ekonomik görünümü de tetikleyecek üçüncü başlık ABD-Çin görüşmeleri.

Trump Şubat ikinci yarıda Çin lideri ile bir araya geleceğini ve anlaşma ihtimallerinin yüksek olduğunu ifade etti.

Masanın devrilme ihtimali var mı ? Son derece düşük.

Çünkü o masa sadece Çin’in değil ABD ekonomisinin de üzerine devrilir. Trump’ın eli üç ay önceki kadar güçlü değil.

Şubat ikinci yarısı içinde kesin mutlu son mu ? Yüksek olasılık ile evet.

Ama bir diğer seçenek de sürenin uzatılması, tıpkı brexit gibi.

Piyasa bunu da ılımlı pozitif yorumlar. Anlaşma iradesi olarak okur.

İşte bu nedenle haftalardır üzerinde durduğum resimde bir değişiklik yok; ABD-Çin mutlu son haberi gelene kadar piyasalarda kalıcı bir bozulma zor. Çünkü ufukta iyi haber var.

Borsada yaşanan geri esnemelerin amanın bal kabağına dönüyor korkusu yaratması için bir neden yok.

Lokal veya dışsal bambaşka bir faktör öne çıkarsa ayrı tabi. Görünen veriler ile durum bu özetle.

ABD Çin mutlu son manşeti geldiğinde şu anda 25,000 puanda olan Dow Jones 27.000 – 27.500 ve 103.000 olan BIST 110.000 – 112.000 aralığında olursa bir beklenti bitti satışı ve hissedilir bir düzeltme yaşanır mı ? Bence olasılığı yüksek.

Ya sonra ? Sonrası verilere bağlı. Finansal piyasalardaki pozitif akımın reel ekonomiyi ne ölçüde tetiklediğine bakarak senaryo yazmamız gerekecek.

En geç 2020 başlarında ( belki 2019 ortası veya son çeyreğinde ) küresel bir resesyon fiyatlamasının başlama olasılığı önemli ölçüde artmış ve bu sürecin bir sene kadar ötelenmesi olasılığı güçlü şekilde azalmış görünüyor.

Şimdi bu temel & takvim perspektifini referans alarak kısa kısa finansal cephelere ve olası dalgalanma bantlarına bakarak Pusulayı sonlandıralım.

EURUSD

Tencere dibin kara seninki benden kara bir hal var bu cephede. Her iki cephede de ekonomik görünüme yönelik sorunlar var.

Ancak ben bir süre sonra Avrupa’daki görünümün ( kısa vade adına ) görece daha umut verici bir hal alacağı görüşündeyim.

Bu nedenle EURUSD 1,17 civarına kadar yükseliş daha muhtemel. 1,1330 civarı gücü artan bir destek konumunda.

XAUUSD ( ONS ALTIN )

Ons zayıflayan ekonomiler ve frene basan FED ile güç buldu.

Geçen yılın ikinci yarısını 1160 – 1200 $ aralığında geçiren ons altın 1320 $ yakınlarında seyrediyor.

Yani şartlar lehine ama fiyat da iki ay öncesine kıyasla yüzde 10 yukarıda.

Perşembe günü güçlü güvercin FED’e rağmen yükselememesi net bir patinaj işareti.

Döviz tabanlı varlılarda önümüzdeki 3-6 aylık vadede şansını en düşük bulduğum enstrüman altın.

Çünkü hem altı senedir dalgalandığı 1150 – 1350 $ bandının üst sınırına yakın hem de Perşembe günü yükselmesi gerekirken bunu başaramadı. Zaafiyet gösterdi.

Belki 1360 veya 1375 dirençlerini de görebilir ama bence bunun gerçekleşme olasılığı yüksek değil ve gerçekleşmesi durumunda önemli bir satış fırsatı olur.

Çünkü baz senaryom yıl içinde görece daha iyi bir ekonomik görünüm ve ons altının da yeniden 1250 civarına gerilemesi.

Yaz aylarında 1200 $ civarına gerileyebilir mi ? Pekala mümkün ve bu gerçekleşirse hele de resesyon fiyatlaması yaklaşırken son derece ilgi çekici bir fiyata gelmiş olur.

GBP ( İNGİLİZ STERLİNİ )

İngiliz para birimini Aralık ayında öne çıkartmıştım. 2019 yılına iyi başladı.

Hem dolara hem euro’ya karşı yüzde 5 prim yaptı.

Gidiyor alalım denir mi ?

Eski okurlar bilir bu tür eklemlenme stratejilerini riskli bulurum.

Altın dolar euro gibi büyük cephelerde birbirlerine karşı ağırlıkla düşüşlerin de yükselişlerin de marjı yüzde 10’dur. Yüzde 20-25 lik değişimler güçlü faktör değişiklikleri ile gerçekleşebilir.

Sterlin bu marjın yarısını bir ayda gerçekleştirdi.

Aşağı yönlü riskleri görece artarken yukarı yönlü marjı görece azaldı.

Her ne kadar 2019 sonuna doğru dolara karşı 1,40-1,45 bandına yükselme potansiyeli olduğunu düşünsem de kısa vadede GPBUSD‘de 1,26 GBPEUR’da 1,11 civarının pekala yeniden test edilebileceğini ve yeni alımlar için bu senaryonun gerçekleşmesinin daha güvenli ve yüksek getiri marjlı bir fırsat olacağını düşünüyorum.

USDTL & EURTL

En zor tarafa geldik. Çünkü işin içinde sürprizlerle dolu Türk Lirası var. Tahmin ürettiğine pişman etmekle kalmaz adamı maymun da eder.

Bu nedenle ihtiyatlı tavrımı koruyacak ne olursa ne yaparım bakışını dayanaklar ile paylaşmakla yetineceğim.

2018 içinde toplumun önemli bir kesimi ortalama 6,00 TL gibi bir maliyet ile dolar aldı.

Mahrum kaldıkları TL faiz getirisi de yedirilirse fiili maliyetleri 6,60.

Şu anki fiyat 5,20. Kabaca kapitallerinin reel anlamda dörtte biri yok artık.

Bu kesim adına ben olağan şartlarda riskin artik ilave yüzde yedi ile kısıtlı olduğu görüşündeyim.

Her ne kadar bize benzer ülkelerde hangi değerde ise bizde de orda olması USDTL ‘de 4,10 gibi bir fiyatı gerektirse de ben döviz cephesinde önümüzdeki birkaç yıl bu ölçüde reel bir geri çekilme beklemiyorum.

Yönettiğim yatırım fonunda henüz döviz tabanlı varlıklara giriş yapmadım.

Ama iki şarttan biri yerine gelirse asgari limitimin yüzde 40’ı kadar bir ağırlık ile pozisyon almayı planlıyorum.

1- Kısa vadede 4,85 civarına gelirse

2- Dört ay sonra hala dolar 5,20 olursa

Reel olarak ikisi de aynı anlama geliyor ; TL’de reel yüzde kadar ilave prim …

Olur mu ? Bilmiyorum. Olursa alış fırsatı olarak görürüm hepsi bu.

Bu gerçekleşirse alıcı cenah için risk yok mu ?

Fiyat değişkenliği gösteren finansal varlıklar daima risk içerir. Ama bu noktada bence risk marjı da riskin gerçekleşmesi olasılığı da düşük olur.

Dirençler nerede ? 5,30 yakın ve 5,45 güçlü dirençler.

Şubat ayı içinde 5,45 test edilirse satılır mı ? Buna da elinde dövizi olanlar karar vermeli. Ben bu topa girmem.

Gelelim EURTL’ye benzer şekilde yakın vadede 5,65 civarını test etmesi veya dört ay sonra hala 5,95 civarında olması durumunda ben Avrupa para birimini de ilgi çekici bulurum.

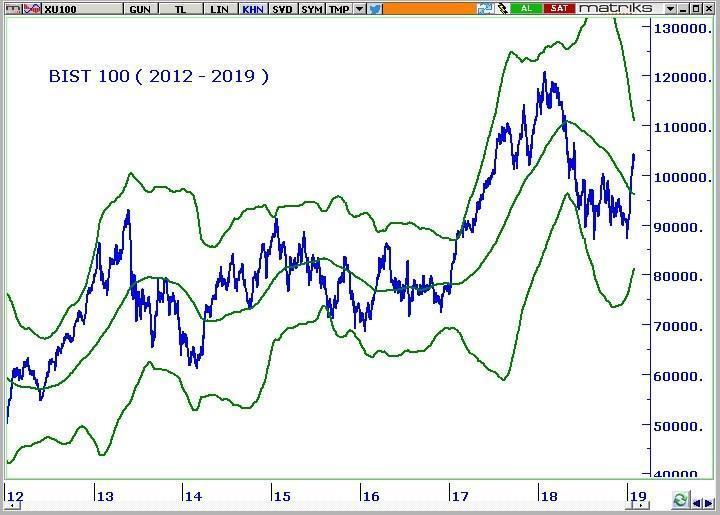

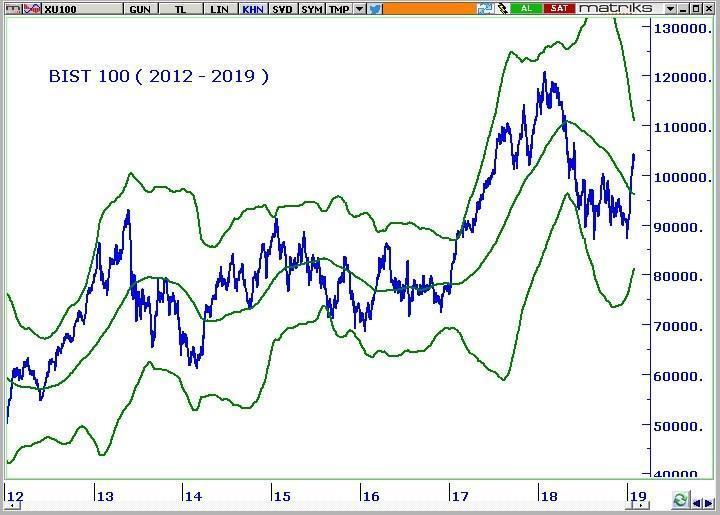

BORSA İSTANBUL

BIST için 102.500 ve 100,000 etkili olma şansı yüksek destekler olduğunu düşünüyorum.

Kuvvetli destek 97.000 ama bu ölçüde bir geri çekilme için güçlü bir faktör değişikliğine ihtiyaç var

Baz senaryom Şubat bütününe yönelik olarak 100,000 – 110,000 bandında hızlı dalgalanmalar yaşanması.

Cuma günü yeniden yüzde 22’ye yükselttim. ( Yasal alt sınırım 0 üst sınırım yüzde 35 )

Salı günü ABD ve Avrupa’da açıklanacak hizmet PMI verileri güçlü bir gerçekleşmeye işaret etmedikçe hafta içinde endeks 106.000 civarına yeniden yükselirse diğer şartlara da bakarak yeniden net hisse senedi ağırlığımı yüzde 10’a kadar indirebilirim.

Özetle Şubatı soğukkanlı hazırlıklı hamleler ile verimli geçebilecek bir ay olmaya aday buluyorum.

Ekran başında olmayan fazla hamle şansı bulamayanlar adına ise en güvenli strateji ABD-Çin mutlu son haberini ve 111,000 civarını beklemek bence.

Bu kesin gerçekleşir mi ? Tabi ki bunu iddia edemem. Ama bence gerçekleşmeme riski üstlenilebilir.

Endeks 90.000 puandayken korktum sattım şimdi alayım mi diyenlerle noktalayalım; bu tasarruf sahiplerinin yerinde olsaydım hamle belirlemek yerine strateji oluşturma kriterlerimi masaya yatırırdım.

Hepimiz yanılıyoruz. Yanılmaya da devam edeceğiz.

Yanıldığımız zaman ilk işimiz bunun sebebini bulmak olmalı ki tekrarlamayalım.

Bakın bana TL için tahmin üretiyor muyum.

Bir sonraki Pusula’da buluşmak dileği ile...

PUSULA – ABONELİK