Seçim Sonrası Piyasalar

Döviz cephesi lokal yatırımcıların ilgisi ile Mart ayında görece daha iyi bir yükseliş kaydettiyse de getiri oranı yine TRY mevduatın altında kaldı.

Artık tasarruf sahipleri için mevduat önemli bir alternatif maliyet ve pekala tercih edilebilir bir seçenek konumunda.

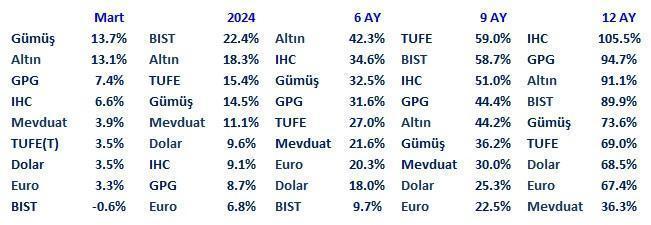

Her yazıda paylaştığım getiri tablosunda son 6 ayda mevduat orta sıralara yerleşti ve bu durumun önümüzdeki asgari 6-9 ay süreceğini tahmin ediyorum.

Pusula’yı yerel seçim sonuçlarını görmeden kaleme alıyorum çünkü bu faktörün piyasalarda herhangi bir etkisi olmayacağı görüşündeyim.

Seçim sonrası tablo farklı bir resim ortaya koyarsa (itirazlar belirsizlik gerilim vb) Ptesi sabahı bu köşede yeni bir yazı kaleme alarak görüşlerimi revize ederim.

Bence Nisan ayında piyasalar üzerinde en etkili olmaya aday faktör ikinci hafta gerçekleşecek bayram tatili.

Mevduatın tüm yatırım kararlarında önemli bir eşik olması ile bağlantılı bu durum, yatırımcıları ilk hafta alternatif maliyet hesabına iteceğe benziyor.

5 Nisan öncesi alınan hisse senetlerinin bedeli 2 işlem günü sonra ödenecekken, 5 Nisan’da alış yapanlar bu yükümlülüğü 10 gün sonra 15 Nisan’da gerçekleştirecekler.

10 gün geç ödemenin sağlayacağı yaklaşık yüzde 1,4 ek kazanç haftanın ilk dört gününde alıcıları nazlı / başta kredili yatırımı olanlar satıcıları daha cesur kılabilir.

Bu durum Mart ayını 9142 puanda tamamlayan BIST’in 5 Nisan öncesi parkurda 9000 desteğini aşağı geçip 8750 civarına gerilemesine neden olabilir.

Velev ki bu senaryo gerçekleşti hisse senedi yatırımları adına şartlar yeterince elverişli olur mu derseniz bence hisse senedi bazında değişmekle birlikte evet risk alınabilir bölgeye gelmiş olur.

Yok geri çekilme 8750 civarı ile kısıtlı kalmaz da BIST ilk hafta (bence olasılığı görece düşük) 8550 puana gerileyecek olursa koşullar çok daha teşvik edici hal alır.

Nisan ayında borsa üzerinde etkili olacak bir diğer faktör USDTRY kuru olacak.

Lokal yatırımcılar seçim sonrası dikkate değer bir artış olabileceği beklentisi ile Mart ayında döviz tabanlı varlıklarda epey pozisyon aldılar.

Ben her ne kadar olasılığını görece düşük bulsam da Nisan ayı içinde kur 34,5 -35,0 bandına yükselecek olursa bu BIST’in dolar bazı değeri nedeniyle TRY destek seviyelerini revize etmemizi gerektirir.

260 dolar civarı (260*34,7 TRY bazında 9000) BIST’te küresel fonları alıma teşvik edecek güçlü bir destek ve bu senaryoda endeksin TRY bazında fazla değer kaybı yaşayabileceğini sanmıyorum.

Velev ki kurda yüzde 6’ya yakın bu artış gerçekleşti ya sonrası derseniz ben bu hareketin küresel fonları döviz satmaya da teşvik edeceğini ve piyasasın dengeleneceğini düşünüyor, kurda Nisan ayında % 15-20 oranında bir artış beklemiyorum.

Ay içinde gerçekleşecek bir dengelenmeyi takiben önümüzdeki 8-9 ay döviz kurlarında ortalama aylık artışın yüzde 2,5-3,0 arasında kaldığı bir seyir bence daha muhtemel.

Aylık yüzde 4,2 kadar TRY getiri sağlayan bir mevduat alternatifi varken borsa nasıl bir seyre sahne olabilir derseniz en geç Mayıs ayından itibaren BIST’in (dolar bazında) rotayı yukarı çevireceğini ve yaz ayları içinde 340 $’ı (TRY bazında 12.500 civarı) test edebileceğini düşünüyorum.

Bulunmaz hint kumaşı olmasa da 4-5 aylık bir vadede TRY bazında yüzde 35’e yakın bu potansiyel, aynı vadede mevduatın sağlayacağı yüzde 20 ile kıyaslandığında bence risk almayı teşvik edebilecek bir marj.

Yılsonunda endeks ne olabilir derseniz yıla başlarken paylaştığım görüşte bir değişiklik yok, halen BIST’in 2024 yılını 375 $ (TRY bazında 15,000) yakınlarında tamamlama potansiyeli taşıdığı görüşündeyim.

Mevduat bu kadar yüksekken borsa neden yükselsin diyenler var biliyorum değerli okurlar içinde.

Bence rayiç yükselecek.

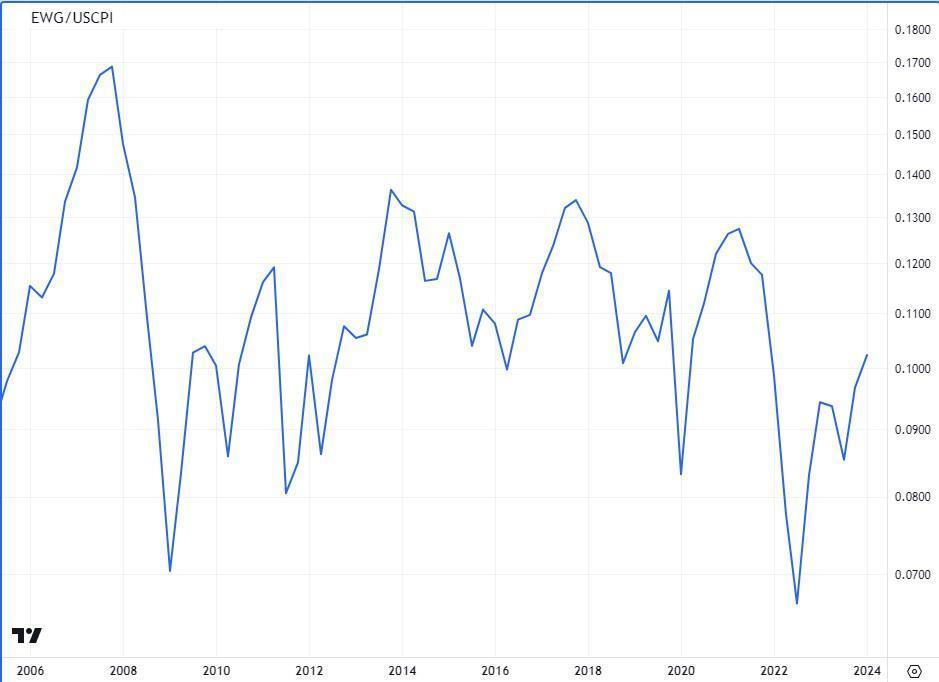

Dünya borsaları molalar eşliğinde 1,5 yıldır ılımlı bir hızla yükseliyor.

Bu eğilimin önümüzdeki 3 çeyrekte hız kazanacağını tahmin ediyor, BIST’in de bu hareketten yararlanacağını düşünüyorum.

Yukarıda 5 çeyrektir yükselen reel Alman borsa ETF’ini görüyorsunuz.

Ben global faiz indirimleri & büyümeye dönüş beklentisiyle borsa endekslerinin yükselmeye devam edeceğini ve önümüzdeki 3-4 çeyrekte ortalama %30 değer artışı kaydedeceklerini düşünüyorum.

Perşembe günü sizlerden soru talep etmiştim.

Şimdi gelen bazı sorular ve yanıtlarına ilişkin görüşlerimle devam edelim;

Borsaya yatırım hangi şartlar gerçekleşirse rasyonel olur?

Öncelikle bir noktanın altını çizmekte yarar var.

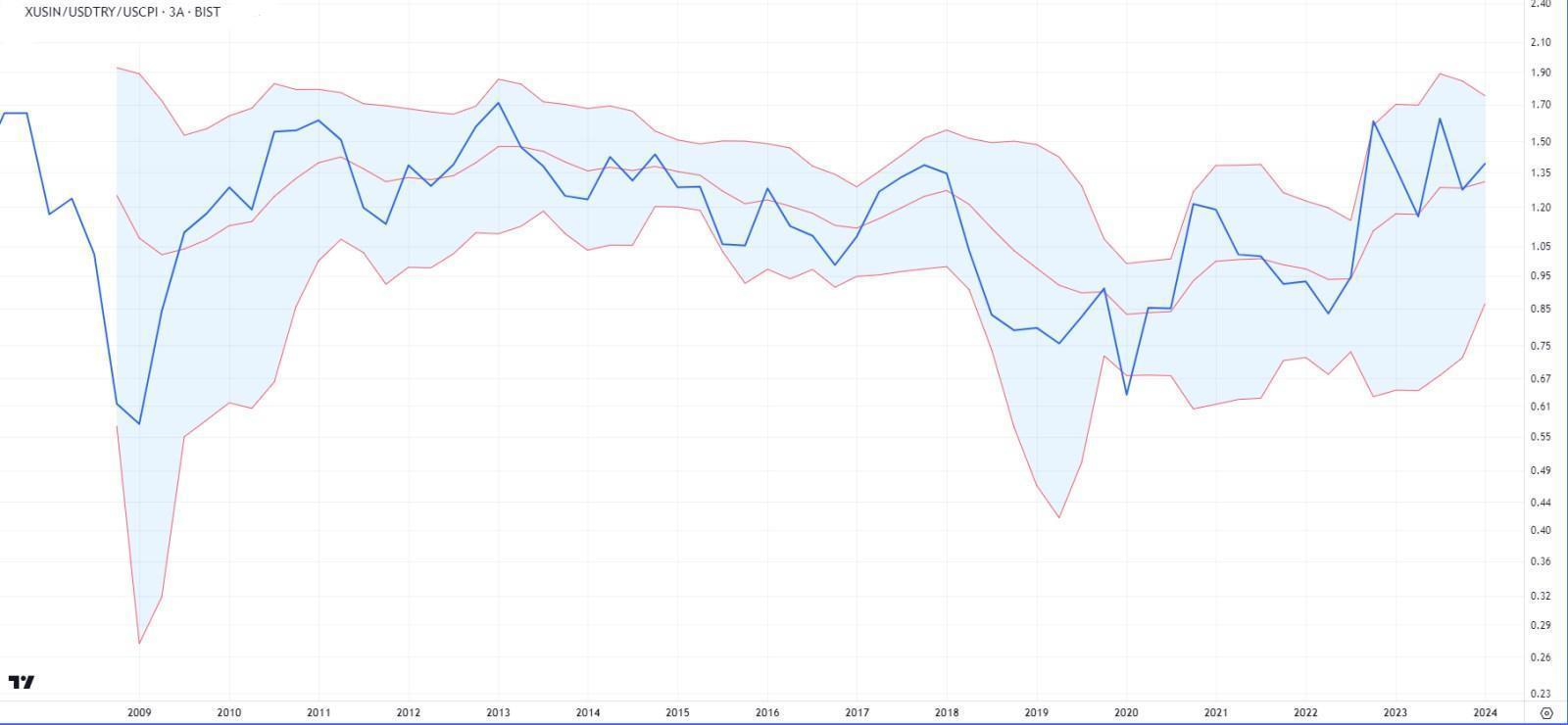

Yukarıda BIST Sanayi endeksinin (mavi çizgi) reel olarak, yani dolar bazında ve ABD enflasyonundan arındırılmış biçimde geride kalan 15 yıldaki seyri yer alıyor.

BIST aşırı iskontolu değil.

Makul bir iskonto taşıyor.

Ancak ben önümüzdeki 3-4 çeyrekte dolar bazında yüzde 30-35 getiri sağlaması ihtimalini yüksek bulduğum için Nisan ayı içinde varlıklarda yer verilebileceğini düşünüyorum.

Bunun zamanlaması ile ilgili olarak yazının başında aktardıklarıma ek olarak Nisan ilk hafta içinde 8550 veya son hafta 8750 (aradaki üç hafta nakdin sağlayacağı yaklaşık yüzde 3 getiri yüzünden ikisi aynı ölçüde ıskontoya işaret eder) test edilirse şartların yeterince teşvik edici olacağını, ilk hafta 8750 son hafta 9000 senaryosunda da pekala yatırım yapılabileceğini düşünüyorum.

Borsada hangi sektörü daha şanslı buluyorsunuz?

Son günlerde popülaritesi artan bankaların ben bir süre dinlenebileceklerini düşünüyorum. Şirketler bazında farklı sektörlerden çok sayıda ilgi çekici şirket varsa da XMANA’nın (BIST Metal Ana Endeksi) bir adım önde görülebileceği görüşündeyim.

Türkiye 2024-2025 döneminde resesyona sahne olabilir mi?

Hayır bunu beklemiyorum. Evet enflasyonu kontrol altına almaya yönelik politikalar ekonomik aktiviteyi yavaşlatacak ancak bu sadece bir hız kaybına neden olacak başka bir deyişle Türkiye ekonomisi düşük hızla büyümeye devam edecektir.

TCMB faiz oranını yüzde 60’a yükseltebilir mi?

Belki 3-5 tam puan daha artışa ihtiyaç duyabilir. Ancak yüzde 60 veya üzeri oranlara çıkılmasını beklemiyorum.

Konut fiyatlarında düşüş sürer mi?

Türkiye’de konut fiyatları geride bıraktığımız 5 çeyrekte reel olarak (dolar bazında ve ABD enflasyonundan arındırılmış) yüzde 15 düşüş yaşadı.

Ben önümüzdeki 5 çeyrekte bir bu kadar daha (yani ilave % 15) gerileme yaşanabileceğini ve 2025 yılı içinde dengelenme gerçekleşeceğini düşünüyor, grafikte dip bölge olan 2019-2021 dönemi fiyatlarına (dolar bazında cari fiyatlardan % 30 kadar iskonto anlamına gelir) geri dönülmeyeceğini düşünüyorum.

Ben önümüzdeki 5 çeyrekte bir bu kadar daha (yani ilave % 15) gerileme yaşanabileceğini ve 2025 yılı içinde dengelenme gerçekleşeceğini düşünüyor, grafikte dip bölge olan 2019-2021 dönemi fiyatlarına (dolar bazında cari fiyatlardan % 30 kadar iskonto anlamına gelir) geri dönülmeyeceğini düşünüyorum.

Değerli metaller için beklentiniz nedir?

Bir önceki yazıda aktardığım üzere altının 2024 yılının kalan bölümünde ilave yüzde 10 daha artış sağlayarak 2500 $ / gümüşün yüzde 20 ilave artışla 30 $ seviyesine yükselme potansiyelini koruduğunu / geride kalan bir yıl yatırımcılarına saç baş yolduran platin ve paladyumun ise 2024 yılının devamında % 30’ar yükselişlerle altın-gümüş ikilisinden daha iyi getirilere imza atabileceklerini düşünüyorum.

Bir sonraki Pusula’da buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN