Şafak vakti…

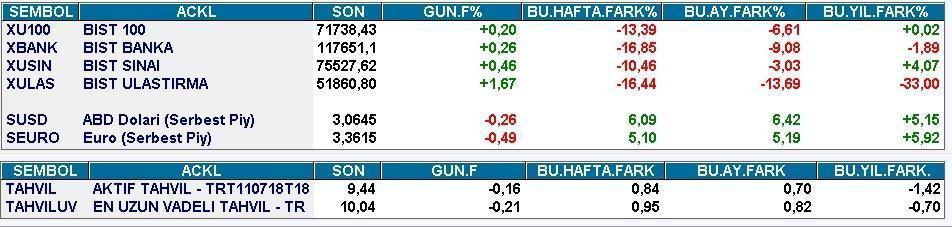

Dile kolay. Darbe girişimi öncesinde 83.000 puana dayanan BIST Cuma günü 70.426 puanı görüp haftayı 71.738 ile tamamladı. 2,89 ‘da seyreden USDTRL hafta içinde 3,0970 ‘e tırmanıp kapanışı 3,07’de gerçekleştirdi.

Bir önceki pusulada size başarısız darbe girişimine yönelik fiyatlamada borsa adına 77.5 puanın alıcı USDTRL cephesinde 2,97 ‘nin satıcıları teşvik edebileceğinden bahsetmiş borsada düşüşün 70-72 bandına kadar devam etmesi ve doların yükselişi sürdürmesi için yeni major manşetlere ihtiyaç olacağını düşündüğümü aktarmıştım.

Bir önceki pusulada size başarısız darbe girişimine yönelik fiyatlamada borsa adına 77.5 puanın alıcı USDTRL cephesinde 2,97 ‘nin satıcıları teşvik edebileceğinden bahsetmiş borsada düşüşün 70-72 bandına kadar devam etmesi ve doların yükselişi sürdürmesi için yeni major manşetlere ihtiyaç olacağını düşündüğümü aktarmıştım.

Moody’s tarafından kredi notunun indirim için izlemeye alınması, S&P sürpriz not indirimi, güvenlik-yargılama kaynaklı baş döndürücü haber akışı ve finalde OHAL kararı major kelimesinin sınırlarını zorlayacak bir set oluşturdu.

Bu bakıma borsanın 70.500 puana kadar düşmesini ve doların 3,10 semalarına dayanmasını başarısız darbe girişiminden ziyade tetiklediği süreçler ile ilişkilendirmek ve piyasanın verdiği reaksiyonu normal kabul etmek gerektiğini düşünüyorum.

Bugün pusulada yurtiçi marketlerdeki bu sert satış dalgası sona erdi mi ve şafak vaktine ne kadar yakınız sorusuna yanıt arayacağım.

Borsada şafak vakti

Bu sorunun yanıtı kuşkusuz sosyal-siyasal atmosferde gerilimin en tepeye tırmanıp tırmanmadığı ve Türkiye varlıklarının benzerlerine kıyasla iskontosunun bir aşırılaşmaya işaret edip etmediği sorularının yanıtında saklı.

Neler yaşanacak tabiî ki bilemeyiz. Ancak strateji üretirken tahminler oluşturmalı ve yatırım kararlarını buna göre almalıyız. Kişisel görüşlerim şöyle;

1- Türkiye ekonomisinin bu zorlu virajı da dönebileceğini ve görünen gelecekte ekonomik bir depresyona girmeyeceğini bu nedenle var olan fiyatlamanın geçici olduğunu düşünüyorum.

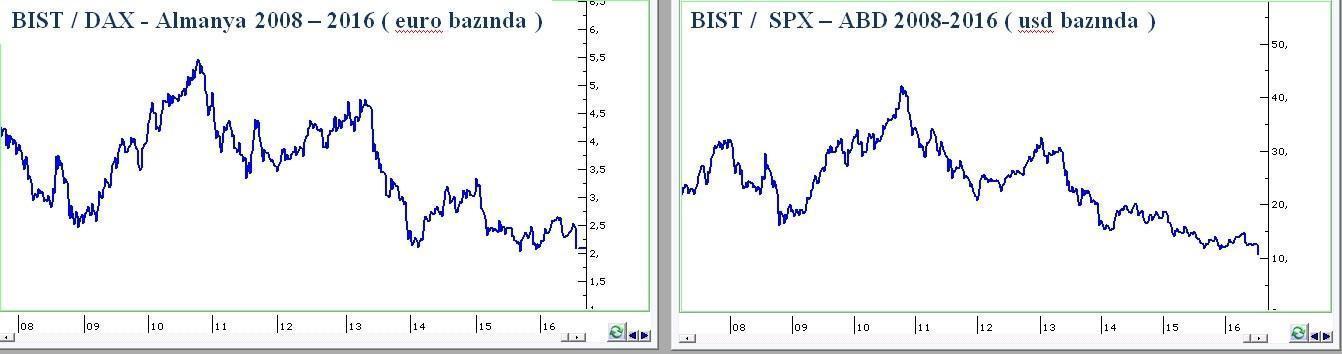

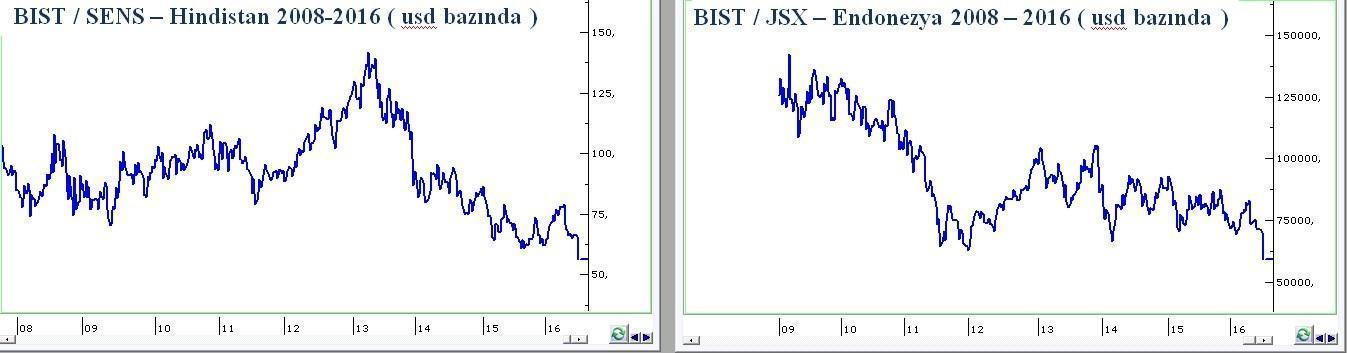

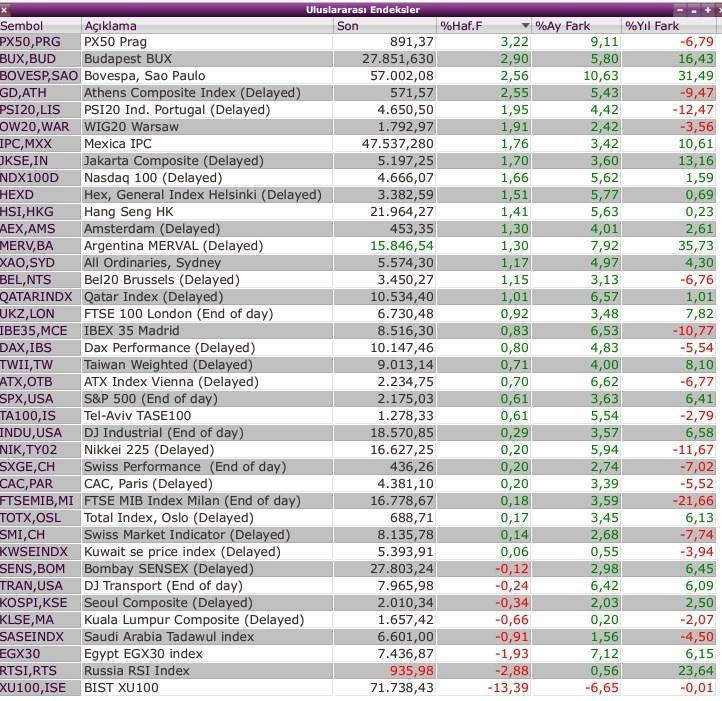

2- Türk varlıkları ( özellikle de borsa ) diğer ülke varlıklarına kıyasla 17 Aralık ve 2015 siyasi tıkanıklık perdelerindekine benzer ( bazılarında aşan ) bir iskontoya uğradı.

Göreli iskontoyu aşan ve aşırı iskontoya işaret eden bu fiyatlar haftanın son gününde satış ordinolarının zayıflamasına ve alıcıların dengeyi sağlamasına neden oldu.

Hamlelerinde ritme öncelik veren aktörlerin de alıcı cenahta oyuna dahil olması ile borsa rahatlıkla güçlü bir kontra atağa imza atabilir.

3- Mali değerlemeler itibarı ile Türk şirketleri aşırı ucuz fiyatlara geriledi. Benzer ülkelerde senede 10.000 TL kazanan bir şirket 150,000 TL ‘ye alıcı bulurken Türkiye’de bu değer geçen hafta 90.000 TL ‘ye düştü.

Kaldı ki bu oran genel ortalama ve şirket bazında senelik 10.000 TL karlılığı olup 40.000–70.000 arası değere gerilemiş, kapatılsa ortaklarına 80.000 – 100.000 TL dağıtabilecek şirket hisseleri var.

Türkiye’de şu şu belirsizlikler ve sorunlar var dediğinizi duyar gibiyim. Haklısınız ama zaten bu başlıklar olmasa fiyatlar da aşırı ucuz değerlere gerilemiş olmazdı. Salt şartlara bakarak verilen alım kararları aydınlık günlerde normal veya pahalıca fiyatlardan gerçekleşip güneş battığında daha riskli hale dönüşebiliyor.

Yoksa hisse senedi yatırımı her zaman risk içerir. Mesele hangi fiyat & şart kombinasyonunun bu riski almak için yeterince elverişli olduğuna karar vermektir.

Şirket hisselerinin birkaç sene bu değerlerden işlem görmeye devam edebilmesi veya daha da düşmesi için öz-sermayelerinin eksilmesi gerekir. Bunun için de ekonomik bir kriz yaşanması.

4- Türkiye’de lokal şartların daha da gerilmeyeceğini kimse garanti edemez. Sadece yüksek sesle düşünen profilde zihin jimnastiği yapabiliriz. Ben bu noktada lokal gerilimin de tepe noktasına ulaştığı ve bir süre sonra hükümetin önceliği 15 Temmuz faktörünün ekonomiye etkilerini minimize etmeye vereceği görüşündeyim.

İşte tüm bu nedenler ile Cuma sabahı endeks 70.450 puandayken twitter adresimde paylaştığım “ BIST'de şartlar risk almak için yeterince çekici hale geldi” görüşüm geçerliğini koruyor. https://twitter.com/eralkarayazici/status/756399472746328065

Kredi notu düşerse

Haklı olarak pek çok yatırımcı ve sektör çalışanı Cuma günü bana bu soruyu yöneltti. Kuşkusuz negatif etkisi olur. Ancak ben fiyatlar aşırı iskontolu düzeylere gerilediği için yeni not indirimleri gelirse bunun borsa üzerinde etkisinin kısıtlı ( % 3-5 kadar ) ve geçici olacağı görüşündeyim.

Çünkü Türk şirketleri daha not düşmeden not düşecek korkusu ve diğer faktörlerin etkisi ile yatırım yapılabilir kategorinin altında fiyatlara geriledi.

5 Ağustos’ta Moody’s 19 Ağustos’ta FICTH Türkiye’ye karne verecek. Ben önümüzdeki iki haftanın Moody’s tarafında kanaati toparlayabileceğini ve güçlü eleştiriler yer alsa da not indirimine ilişkin kararın ileri bir tarihe bırakılabileceğini düşünüyorum.

FICTH cephesinde ise durağan olan görünümün yüksek olasılıkla negatife alınacağı ancak bir not aksiyonu için acele edilmeyeceği bunun da piyasa etkisinin nötr olacağı görüşündeyim.

Gün ne kadar aydınlık olabilir ?

Bu noktada bir yabancı yatırımcının aylar önce bir arkadaşıma anlattıklarını paylaşmak istiyorum;

“ Biri Türkiye olmak üzere yedi gelişen ülkede işlem yapıyordum, Ancak baktım ki Türkiye vaktimin 5/7’sini almaya başladı pozisyonlarımı kapattım ve Türkiye piyasalarından çıktım.”

Bakın bu çok düz ve basit bir hikaye ama çok anlamlı bir mesaj barındırıyor.

Gerek özel gerek kamu tarafında dış dünyadan daha düşük faizle borçlanmak ülkemize daha fazla sermaye girişi sağlamak istiyorsak amaçlarımızdan birinin de katılımcıların bu sorununa kalıcı çözüm üretmek olması gerekiyor.

Aksi halde ikinci yarıyıl hatta önümüzdeki 9-10 aylık kesitte BIST ‘de yukarı yönlü potansiyeli % 15 – 25 ‘in üzerine taşıyamayız.

Bu aşamada satış adresi aramayı ve bir seviyeye angaje olmayı bir yana bırakıp borsada yukarı yönlü marj & potansiyel nedir sorusunun yanıtını güneşin gerçekten çıkıp çıkmadığını görmek ve aydınlatma kapasitesini doğru zamanda sorgulayabilmek üzere sonraki yazılara bırakalım.

Döviz Cephesi

Geleneksel fiyatlamada borsa ne kadar düşüyorsa döviz kurlarının bunun yarısı oranında yükseldiğine şahit oluruz. 15 Temmuz fiyatlaması da bu istatistiklere paralel gelişti.

Benzer şekilde borsada toparlanma yaşandıkça yarı şiddetinde bir hızla döviz kurlarının da gerilemesi adettendir. Ben önümüzdeki haftaları bu yönde bir seyre aday buluyor, döviz cephesinde aşağı yönlü risklerin yukarı yönlü fırsatlardan daha baskın olduğunu düşünüyorum.

Kayıtlar Devam Ediyor

Finanstan hiç anlamam diyen ama anlamak ve finansın sokak dövüşü yöntemlerini de öğrenmek isteyenleri hedef kitle olarak gören Akademi Pusula’nın ilk yüz yüze eğitim programı olan kombin finans analizi ( temel, teknik, takvim ) için 30 Temmuz’da İstanbul’da olacağım. Ayrıntılı bilgi için : http://pusulaninotesi.com/?page_id=45

Haftaya bir sonraki pusulada buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN