Döviz, borsa ve altının neredeyse değişim göstermediği haftada en dikkat çekici hareket tahvil piyasasında yaşandı.

Gerek şubat enflasyonunun beklentinin 23 baz puan üzerinde gerçekleşmesi gerek ise Moody’s tarafından alınan sürpriz not indirimi kararı Türk tahvil faizlerinin 43 baz puan yukarı sıçramasına neden oldu.

BIST haftayı yatay noktalarken yurtdışında hisse senedi marketleri talepli seyretti. Trump’ın gümrük salvolarına karşın dünya genelinde borsa endekslerinin ortalama yüzde üç değer kazanmasında bana sorarsanız temel dinamik güçlü ABD verileri.

Gerek hafta başında açıklanan ISM hizmet endeksi gerek ise Cuma günkü istihdam veri seti ABD ekonomisinin tempo kazandığına işaret ediyor.

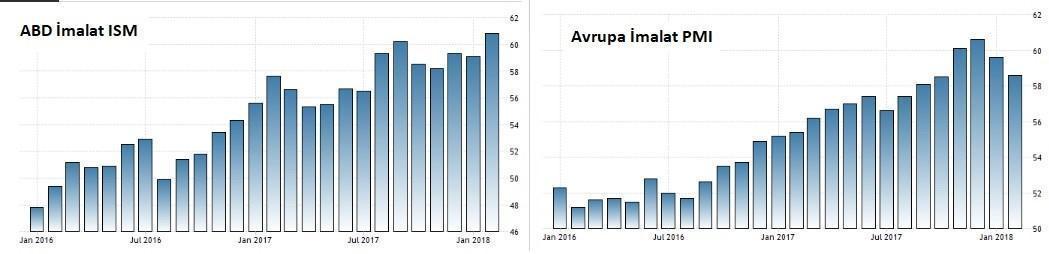

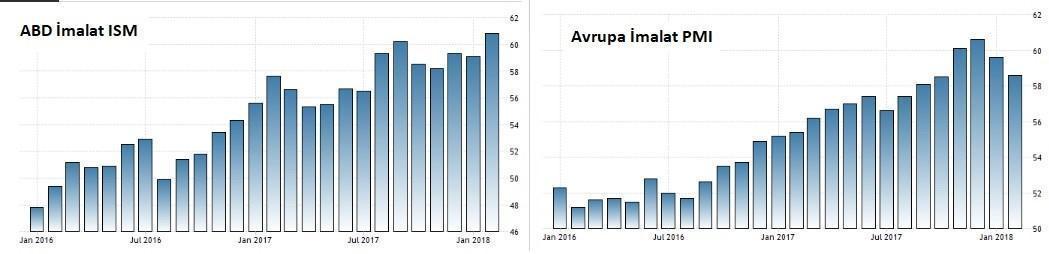

Önceki Cuma güçlü bir gerçekleşmeye işaret eden ( yukarıda solda ) ISM imalat ile birlikte Şubat verilerinin gerek ABD gerek dünya ekonomisi adına umutları tazelediğini ve hisse senedi marketlerini motive ettiğini söyleyebiliriz.

Avrupa için aynı şeyi söylemek zor. Hatta ölçülü de olsa bu cephenin ekonomik verilerinde bir vites düşüşü görece bir ivme kaybı görülüyor.

Şaşırtıcı mı ? Hayır. Avrupa ekonomisi geçen yılın ikinci yarısında öyle bir tempo kazanmıştı ki birkaç ay sürebilecek limitli bir geri esneme yaşanmasa asıl o sürpriz olurdu.

Bu durum küresel borsalar için sorun olur mu ? Kesinlikle olmaz.

Bir kere Avrupa verileri kötü veya vasat değil. Çok çok iyiyken şimdi iyi ile çok iyi arasında gerçekleşiyor. Ekonomik aktivite vasata evirilmediği sürece borsalar üzerinde negatif etkisi olmaz.

DÖVİZ CEPHESİ

Peki geçen yılın ikinci yarısında küresel büyümenin lokomotifi olma özelliğini kazanan ve sene başına kadar da koruyan Avrupa bu bayrağı ABD’ye devrediyorsa bunun marketlerde hiçbir karşılığı olmaz mı?

Parite üzerinde etkili oluyor ve olmaya da devam edeceğe benziyor.

Hafta içinde Avrupa Merkez Bankası toplantısı vardı. 2019 yılında ECB’nin faiz artırımlarını başlatması bekleniyor. Şahin sayılabilecek bir tonda Draghi bu beklentileri haklı çıkaran bir tavır ortaya koydu.

Teorik olarak EURUSD paritesinin bu haber akışına yükselişle karşılık vermesi gerekirdi. Tam aksi oldu ECB açıklamaları sırasında 1,2450 direncine dayanan parite hafta bütününde % 0,2 değer kaybederek kapanışı 1,23’ün hemen üzerinde gerçekleştirdi.

Parite bir süre 1,2150 – 1,2450 bandında mekik dokumaya aday görünse de verilerde ABD lehine seyir sürdüğü takdirde yaz ayları yaklaşırken EURUSD özelinde 1,17 civarı pekala test edilebilir.

Bu nedenle üç kafadarlar diyebileceğimiz euro, altın, usd içinde görece daha tercih edilir bulduğum enstrüman ABD doları olmayı sürdürüyor.

Ancak işin içine TL’yi de katarsak durum değişir.

USDTL sene başından beri ağırlıkla 3,73 – 3,83 bandında seyrediyor. Geçen hafta 3,83 sınırlarına dayanıp kapanışı 3,81 seviyesinde gerçekleştirdi.

Küresel iştahtaki kuvvetlenmeye paralel olarak önümüzdeki birkaç hafta içinde doların TL karşısında 3,76 ( belki 3,74 ) seviyesini test ettiğine şahit olabiliriz.

Ötesi olmaz mı daha aşağı gelmez mi derseniz, ötesi bence sürpriz olur

TAHVİL PİYASASI

Tasarruf sahipleri için dikkatle izlenmesi gereken bir cephe yeniden tahvil marketi.

Moody’s not indirimi aslen bu cepheyi ilgilendiriyor.

Kredi notu borç ödeme kabiliyetine yönelik bir değerlendirmedir.

Siz bakmayın zaten yatırım yapılabilir kategoride değildik diyenlere.

Süper ligden birinci lige düşmekle ikinci lige düşmek aynı şey mi ?

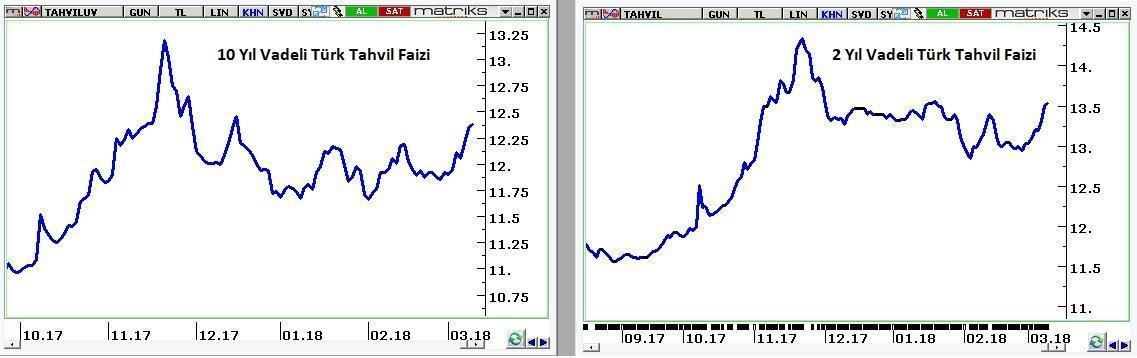

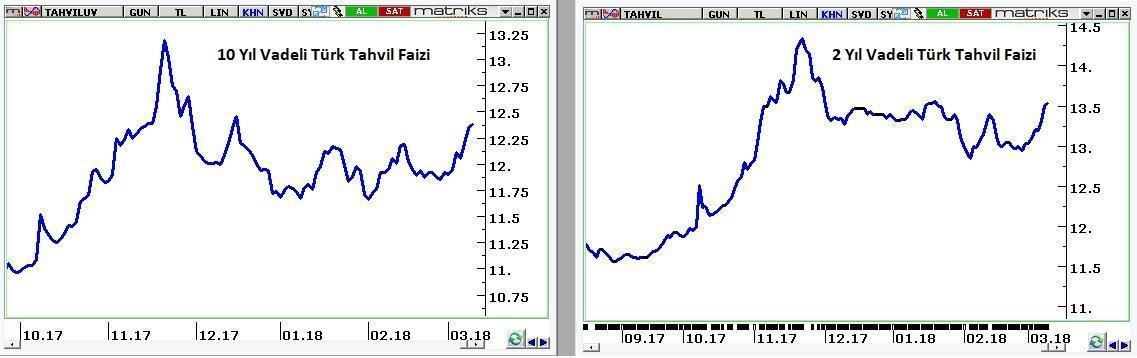

Hatırlarsanız Kasım ayı içinde tahvil cephesinde oluşan fırsatlara dikkat çekmiş ve risk almak için cazip şartlar içerdiklerini aktarmıştım.

Kasım sonu % 13,22 seviyesini gören 10 yıl vadeli tahvil faizi beş hafta içinde % 11,60 yine Kasım sonunda % 14,34 gören 2 yıl vadeli tahvil faizi Şubat başında % 12,90 seviyesine gerilemişti.

Geçen hafta tahvil faizleri yeniden yükselişe geçti ve 10 yıl vadeli tahvil % 12,38 2 yıl vadeli tahvil faizi % 13,53 seviyesine yükseldi.

Bu kez tahvil cephesi için favori tek senaryo yerine iki ayrı senaryodan bahsedebiliriz.

İlki 10 yıl vadeli tahvilin % 12,50 civarında iki yıl vadeli tahvilin de % 13,75 civarında alıcı bulması ve ibrenin yeniden aşağı dönmesi

İkinci senaryo ise bu direnç seviyelerinin aşılması ile 10 yıl vadeli tahvil faizinin % 13,10 2 yıl vadeli tahvil faizinin de % 14,25 civarına kadar yükselmesi.

İlk senaryoyu referans alarak bu cephede risk almak isteyenlere aklını başına al sen ne yaptığını sanıyorsun denmez. Bir haftada oluşan kabaca 0,50 puanlık bir fark var ve pekala en azından bir bölümü kapanabilir.

Ancak ikinci senaryo gerçekleşir ve 10 yıl vadeli faiz tıpkı Kasım ayında olduğu gibi % 13,10 civarına iki yıl vadeli faiz de % 14,25’e yükselirse aşağı yönlü marj artacağı için bu bence yabancı aktörler tarafından son derece çekici bir alım fırsatı olarak görülecektir.

BORSA İSTANBUL

Aşağıdaki tabloda görebileceğiniz üzere bizim borsa gerek geçen haftanın gerek Mart ayının ilk yarısının en kötü performans kaydeden marketlerinden biri oldu.

Bu bir yatırımcı gözü ile düne değil yarına bakıyorsanız üzülecek bir şey değil. Aksine sevinilecek bir tablo.

Yine sene başından bugüne performansları kıyasladığımızda ( yukarıda sağda ) da BIST’in dünya liginde arka sıralara gerilediğini görüyoruz.

Kuşkusuz bunu sadece biz fark etmiyoruz. Yabancılar akbaba gibi bu tablolara sizden benden daha sık bakıyorlar.

Trump’ın Avrupa ile süren gümrük vergisi kavgasında desibel aşırı yükselmez borsa endeksleri önümüzdeki haftayı da talepli bir seyirle geçirebilirse ben BIST’in bu kez harekete kayıtsız kalmayacağını ve küresel akıma katılacağını düşünüyorum.

Direnç nerede ne kadar yükselebilir derseniz önümüzdeki birkaç hafta adına 120.000 – 121.000 bandı kuvvetli bir direnç ve aşılması hele de ilk denemede zor görünüyor.

Değer mi 3.500 puanlık bir marj için risk almaya ?

Endeks bazında yüzde üçlük marj bana sorarsanız yeterince çekici değil.

Ancak hisse senedi bazında bakınca BIST’in bırakın değer kazanmasını yatay kaldığı bir tabloda dahi % 5-7 getiri sağlamak pekala mümkün.

Aklı geçen seneki yüzde ellilik rallide kalanlar kuşkusuz bunu da yetersiz bulacaklar. Bari % 15-20’den dem vur diyecekler.

Olsa dükkan sizin.

Ama bana sorarsanız uzun bir süre kalender getirilere razı olmak ve günü geldiğinde de ( henüz erken görünüyor bu evham için ) büyük değer kayıplarından korunmak için katı defansif stratejiler izlemek daha doğru.

BIST önümüzdeki birkaç hafta içinde 120.000 – 121.000 bandını test eder mi ?

Bence olasılığı % 55’den düşük değil.

Ancak gerçekleşmesi kuşkusuz içsel ve dışsal risklerin realize olmamasına bağlı.

Risk mi o ne diyenlerin hafızalarını tazeleyelim;

1- Trump

2- ABD ile süren zorlu pazarlıklar ( Afrin, Menbiç, ambargo davası hep bu sepetin içinde )

3- Erken Seçim

İlk ikisini anladık da erken seçim de nereden çıktı diyen okurlar olabilir.

Ankara’da her geçen gün daha çok taraftar bulmaya başlayan görüş sonbaharda ( Kasım olabilir ) erken seçim olabileceği yönünde.

Doğru ise gündeme gelmesi en geç Haziran – Temmuz perdesinin konusu demektir..

Etkisi ne olur ?

Bana sorarsanız limitli ve geçici etki gösterir.

Borsa önce hızla % 10 - 15 değer kaybı yaşayıp sonra hızla verdiğini geri almaya başlar. Bu ölçeğin yarı şiddetinde bir reaksiyon da TL cephesinde görülebilir.

Bu yönü ile bakarsanız erken seçim kararına full hisse ile yakalanmak kalıcı kayıplara davetiye olmasa da çok çekici alış fırsatlarından mahrum kalmaya neden olur.

Herhangi bir riskin gerçekleşmesi senaryosunu karabasan olmaktan çıkarmanın, endeks her aşağı yöneldiğinde panik butonuna basmaktan kaçınmanın yolu hisse senedi marketine ayrılan kapitalin asgari % 35-40’i ile rezervde yeni alım için kaynak bulundurmaktır.

Bu kaynağı bir koruma gibi düşünün. İhtiyaç doğmazsa ne ala. Hisse senedi aldığınız kapital ile huzur içinde ilerlersiniz.

Ya ihtiyaç oluşursa ? İşte o noktada koruma devreye girer ve portföyünüzün kangren, moralinizin yerle bir olmasını engeller.

Aksiyon filmlerinde önden giden başrol oyuncusunun beni koru dediği arkada bekleyen ikinci oyuncunun himayesinde ilerlemesi misali…

ALENEN YATIRIM TAVSİYESİDİR

Tasarruflarınızı değerlendirirken zaman zaman marketlere kontrpiyede kalan kaleci gibi bakıyor, yorumcuları dinlerken şifre çözücü gereksiniyor, parçaları bir arada göremiyor ve sıkça soğukkanlılığınızı yitiriyorsanız ilk yatırımı kendinize yapmanızda yarar var.

Hiç ekonomi bilgisi olmayanların da rahatlıkla anlayabileceği bir sunumla yılın ilk finans eğitimlerini 31 Martta İstanbul ve 14 Nisanda Ankara’da gerçekleştireceğiz.

Eğitimin pusulasında buluşmak dileği ile …