Rezerv Sonrası Piyasalar

Hal böyle olunca aşağıdaki tabloda sol sütunda görebileceğiniz üzere Türk borsası haftalık periyotta dolar bazında da dünya genelinde en iyi performansa imza atan market olurken gerek Ağustos bütününde gerek sene başından bugüne olan sıralamada halen alt sıralarda kalmaya devam ediyor.

Türkiye senaryolarını yurt dışından bağımsız tasarlamak imkansız.

Türkiye senaryolarını yurt dışından bağımsız tasarlamak imkansız.

Siz nasıl A B C sektörlerini veya hisse senetlerini kıyaslıyor geride kalanda alış görece pahalı hale gelenlerde satış yaparak portföylerinizde bazı ayarlamalar yapıyorsanız küresel fonlar da bunu sektör şirket bazında yapmakla kalmayıp ülkeler bazında da sık sık ağırlık değişimine gidiyorlar.

Yabancı yatırımcıların Türk varlık fiyatlarının yönü üzerinde etkisi bir miktar azalsa da halen domine edici güç olmayı sürdürüyorlar.

Kaldı ki yabancı gibi davranan kurumsal ve bireysel yatırımcılar da var. Paranın milliyeti yok para yönetmenin evrensel kuralları var. Fiyat yani iskonto bu anlamda en etkili faktörlerden biri.

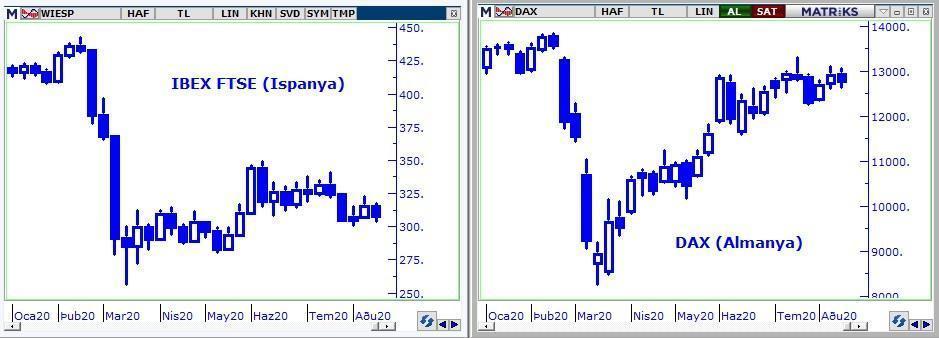

Aşağıdaki iki grafik ülke ekonomilerinde Covid-19 hasarının ve toparlanma hızının ne kadar ayrıştığını en güzel şekli ile ortaya koyuyor. Borsa endeksleri ekonomilerin en güvenilir barometreleri.

Türkiye piyasaları CDS ve döviz rezervi kanalıyla bu krizden en yüksek düzeyde etkilenenlerden. Ancak yalnız değil. Geride kalan altı ay ülke ve sektör bazında çok farklı fiyatlamaları beraberinde getirdi.

ABD Almanya Kanada gibi ülkelerde marketler hızla toparlanırken İngiltere ve Fransa dahil pek çok ülkede varlık fiyatları daha kalıcı hasarlar aldı.

Geride kalanlarda (Şili Kolombiya İspanya Macaristan Filipinler gibi ülklerde) kalıcı bir pozitif ayrışma başlarsa bu Türk varlıklarına da güçlü şekilde yansıyacaktır.

Yakın vadede değilse de bu ülke grubunda ben yılın son bölümünde güçlü bir pozitif ayrışmanın başlamasını ve önümüzdeki yılın ilk iki çeyreğinde devam etmesini bekliyorum.

Yeniden yakın vadeye dönelim. Yukarıdaki grafiklerde her çizgi bir haftanın seyrini gösteriyor.

Borsa İstanbul Temmuz ayının son ve Ağustos ayının ilk haftasında dünyadan bağımsız biçimde yüzde 18 kadar sert değer kaybına uğramış eş zamanlı olarak TRY de negatif ayrışmış yurt içinde döviz kurlarında ve tahvil faizlerinde hızlı sıçramalara şahit olmuştuk.

Her fırsatta yinelediğim üzere iskonto zemin yaratsa da hareketi tetiklemek için tek başına yeterli olmayabilir.

Bununla birlikte aşırı iskonto oluştuğunda ortada bir haber veya beklenti olmasa bile fiyatlar pekala yükselebilir.

Ağustos ayının ilk haftasının sonunda BIST aşırı iskontodaydı. Aşırı ıskontoya neden olan faktör döviz kurlarındaki yükselişin ivmesi idi ve bu problem kısa süre içinde reçetenin hazırlanmasına sebep oldu.

Reçete TRY destekleyici peş peşe atılan adımlar.

Bu sayede BIST geride bıraktığımız İki hafta diğer ülke borsalarına göre oluşan farkın bir kısmını kapattıysa da yukarıdaki grafikte görebileceğiniz üzere halen kat edebileceği yol var.

Borsa İstanbul’da son iki hafta yaşanan ölçülü pozitif ayrışmayı bulunan doğalgaz rezervi ile ilişkilendirmeyin.

BIST yedi işlem gününde 1200 puandan 7 Ağustos Cuma günü 985 puana gerilediğinde ortada ne doğalgaz rezervi vardı ne de sıra dışı farklı pozitif bir beklenti.

Olan tek şey TCMB’nin ve bankaların örtülü faiz artırımıydı. Bu faktör değişikliği fiyatlar aşırı iskontoda olduğu için bir günde endeksi dipten tepeye yüzde 6 yükseltmeye yetti.

BIST 7 Ağustos Cuma günü 1060 puanda kapandı. Geçen hafta içinde 1100 puana da ulaştı ve Çarşamba müjde sinyali geldi.

Müjdeyi takiben hafta nerede tamamlandı derseniz her ne kadar Cuma günü 1141 puan test edildiyse de kapanış müjde sinyalinin geldiği Çarşamba değerinin altında 1092 puanda gerçekleşti.

Müjde fiyatlaması şirket bazında keskinlik kazanarak iki gün sürdü ve beklentinin altında kalan gerçekleşme ile borsa kaydettiği primin tamamını geri verdi.

Bu nedenle önümüzdeki gün ve haftalarda ben borsanın genelinde vah vah rezerv medyada çıkan haberlerdeki düzeyin altındaymış tadında bir gerekçe ile satış olacağını sanmıyorum.

Yakın vadeli seyri yurtdışı trend ve TRY’deki fiyatlama belirleyecektir.

Yurt dışında benim kasım ortasına kadar olan üç aylık süreç için favori senaryom çift yönde ara akımlar sürse de ana tema olarak iki aydır yaşanan yatay seyrin devam edeceği yönünde.

Yurt dışında kalıcı büyük bir değişim için oyun değiştirici bir faktör değişikliği gerektiğini düşünüyorum.

1070 puanda desteğe sahip olan BIST ise halen görece iskontolu olduğu için önümüzdeki haftalarda yüzde 6-7 kadar ilave pozitif ayrışma potansiyeline sahip.

TRY adına önümüzdeki haftalarda Türk tipi faiz kokteyli diye tanımlayabileceğimiz para politikasının etkinliğinin sınandığı bir sürece şahit olacağız.

Evet TCMB tabela oranını değiştirmeyip yüzde 8,25’de bıraktı ama siz Merkez Bankasına gidip bu oran ucuzmuş alayım ben derseniz bu faizle ne siz ne bankalar TRY borçlanamıyorsunuz.

Elimizde ondan kalmadı buradan verelim dendiğinde uygulanan faiz % 9,50-11,0 bandında.

Nitekim tüm bankalarda da mevduat faizleri benzer düzeyde.

Özetle Türkiye’de tabela faizi değişmedi ama işlem olan faiz iki hafta önce değişti.

Amaç dövizde yükselişe neden olan ana omurga görülen bireysel ve kurumsal yerellerin aylık mevduatta görece yüksek oranla karşılaşması böylece dövize yönelmekten vazgeçmesi hatta mümkünse satıcı olmaları.

Yalın bir politika olmayışı ve günlük bazda her gün değişime açık oluşu yabancının TRY tercihinde frenleyici etken olmaya devam edebilecekse de lokaller adına esas olan mevduat oranları ve ben bu nedenle önümüzdeki haftalarda döviz kurlarında sert yükseliş riskinin azaldığını düşünüyorum.

Yurt içinde döviz cephesinin sakinleşmesi Borsa İstanbul için de pozitif olur.

Çünkü BIST’de üç hafta önce sert değer kaybına neden olan faktör önce kurun sonra enflasyonun hızla yükselmesi ve bunun ekonomiyi yeniden belki de keskin bir şiddetle resesyona itmesi kaygısı idi.

Yabancı yatırımcıların aylardır satıcı cenahta saf tutmasında bu endişenin payı büyük.

Borsa İstanbul adına yakın vadeli potansiyel nedir derseniz ben önümüzdeki 8-10 hafta içinde yurt dışının olumlu ara akımlarından güç bularak BIST’in 1200 puan civarına yükselebileceği görüşündeyim.

Ancak bu hareket gerçekleşecekse de ailece tüm hisselerin yükseldiği bir seyir beklemiyorum.

BIST’de pahalı olan veya değerini bulmuş çok sayıda şirket var. Yukarı yönlü potansiyel bankalar da dahil aşırı iskontolu kalan ve ufukta kötü haber beklentisi olmayanlar için geçerli.

Yurt dışında oyun değiştirici olabilecek faktör olarak ilk akla gelen şüphesiz Covid 19.

Var olan tema Avrupa’da Ağustos ayında virüsün yayılım hızının yükseldiği ancak bunun ekonomileri durduracak veya toplumlarda panik yaratacak düzeye tırmanmadığı yönünde.

Ekim-Kasım virüsün yayılım hızı adına herkesin merakla beklediği parkur.

Bir yandan da aşı çalışmaları tam gaz devam ediyor ve önümüzdeki üç ay içinde belki de salgın hızlanırken onaylı bir aşının belki aşıların bulunduğu yönünde haberler ajanslara düşeceğe benziyor.

Biri pozitif diğeri negatif olan bu faktör ikilisi tahterevalli misali birbirini dengeliyor.

Eğer biri öne çıkacak olursa şüphesiz fiyatlamaları da peşinden sürükleyecektir.

Ancak ben bu üç aylık kesitte virüs hız kazansa ve borsalarda hissedilir satış yaşansa da bunun yüzde 10-15’i aşacak bir boyuta tırmanacağını sanmıyorum.

Olası bir sert negatif ara akım kalıcı olur mu derseniz bence zor.

Aksine gerçekleşmesi durumunda (Türkiye’de bu ayın başında olduğu gibi) bunun yurt dışında çok önemli bir alış fırsatı olacağını düşünüyorum.

Kaldı ki bu tür ara negatif bir akımın önümüzdeki birkaç hafta içinde gerçekleşmesi olasılığını da düşük buluyor, aksine yakın vadede yurt dışında yukarı yönde bir ara akımın gerçekleşmesine daha yüksek ihtimal veriyorum.

Önümüzdeki 3 ay içinde dünyada yüzde 10-15’i bulacak bir satış dalgasının gerçekleşme olasılığı nedir derseniz 50 demem en fazla yüzde 35 ihtimal veriyorum.

Peki en geç Kasım ortasından itibaren küresel bir ralliyi neden bekliyorsun diyen okurlar olabilir.

Piyasaların takvimi gerçek hayattan 6-9 ay önde çalışır. 2020 sonunda fiyatlanacak olan burnumuzun ucundaki yarınlar değil 2021 ikinci yarısındaki ekonomik aktivite olacak.

Tüm senaryolar Covid 19’un 2021 ortasında gündemimizden düşeceği yönünde.

İşte bu nedenle 3 Kasım’da gerçekleşecek ABD seçimleri de geride kaldıktan sonra ben finansal piyasalarda en geç Kasım sonundan itibaren Nisan-Haziran 2020 dönemini anımsatan yeni bir ralli ile 2021 ikinci yarısının fiyatlanmaya başlayacağını düşünüyorum.

Çok zahmetli ve yorucu okurken bunaldım diyenler olabilir. Piyasaları düzenli izleyemeyenler adına gerek yurt dışında gerek yurt içinde değişen ağırlıklar ile varlık piyasalarına ve para birimlerine yatırım yapan GPG (tüm bankalardan alınabiliyor) işte tam olarak bu nedenle var. http://pusulaninotesi.com/gpgyatirimfonu/

Bir sonraki Pusula’da buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN