Pozitif İklim Kalıcı Mı?

Piyasalar FED’e neden sevindi?

Evet ABD Merkez Bankası faiz artırım sürecine yönelik son sinyali verdi ve meşhur sabır kelimesini kaldırdı. Ancak FED mutfaktan çıkardığı adana kebabın servisini acısını almak üzere bol yoğurtlu beyti kıvamında gerçekleştirdi.

Faizi arttıracağız ama az arttıracağız mesajının yanında sabırsız da olmayacağız vurgusu etkili olduysa da esas olan piyasalarda hiçbir matemin sonsuza kadar sürmeyeceği kuralı.

Özellikle son 3 haftada dünya genelinde yükselen dolar beklenen haberin ( sabır kelimesinin kaldırılması ) gelmesi ile beklentiler alınır gerçekleşince satılır kuralı dahilinde rotayı aşağı çevirdi. ,

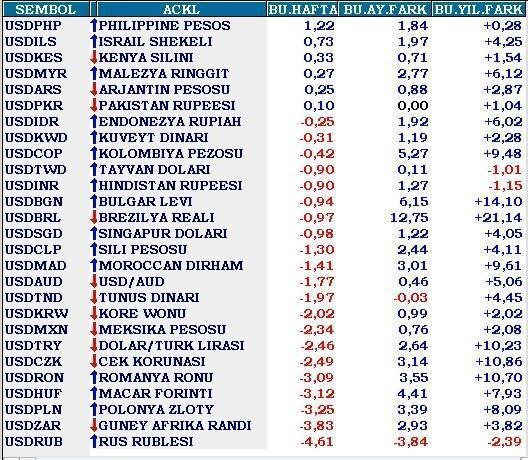

Yılbaşından bugüne içsel faktörlerin de etkisi ile ABD para biriminden en çok dayak yiyen para birimlerinden biri olan Türk Lirası geçen hafta iyi performans gösterdi ve 27 ülke içinde doların en çok değer kaybettiği yedinci ülke Türkiye oldu.

Borsa İstanbul için bir önceki pusulada “ dipten çok uzaklarda olmadığımızı BIST Banka endeksinde aşağı yönlü marjın 135.000 – 138.000 puan ile ( BIST 100 için 77.500 ) kısıtlı olduğunu düşündüğümü “ net bir biçimde paylaşmış.

Hatta bir adım ileri giderek USD ‘de rus ruleti oynamak için kendine hakim olamayan tasarruf sahiplerinin en azından kapitallerinin ¼’ü ile banka hisselerine yatırım yapmalarını çok daha güvenli bulduğuma dikkat çekmiştim.

Gerçekten de BIST 100 endeksi 76.400 BIST Banka endeksi 136.000 puanı test ettikten sonra ibreyi hızla yukarı çevirdi ve geçen haftayı BIST 100 endeksi 82.500 BIST Banka endeksi 150,500 puanda tamamladı.

Haftalık bazda BIST banka endeksi % 10 BIST 100 endeksi % 8 getiri sağlayarak dünya genelinde en iyi performansa imza attı.

Bu hareket Türkiye’nin bulunmaz hint kumaşı olmasından, hiçbir ekonomik sorun veya risk barındırmamasından kaynaklanmıyor. Aksine ekonomi ilk çeyrekte daralma işaretleri kaydediyor. Genel seçimler beraberinde pek çok risk içerecek şekilde yaklaşıyor.

Ancak gerek Borsa İstanbul gerek Türk bonoları diğer ülke varlıklarına kıyasla aşırı iskonto içerdiği için geçen hafta güçlü yabancı talebi buldular.

Yurtiçinde faiz tartışmaları sona ermese hatta aynı ivme ile devam etse yabancı yine gelir miydi ? Hiç sanmıyorum. Yatırım yapılabilecek onlarca ülke var. Çok ucuz olmak yetmiyor, çok ucuz kalmamayı gerektirecek şartları da oluşturmak gerekiyor.

Özetle negatif ayrışmanın iki önemli gerekçesinden biri olan faiz tartışmalarının ( diğeri ekonomi yönetiminde seçim sonrası felsefe değişikliği ihtimali ) Ankara tarafından ortadan kaldırılması bu performansta çok etkili oldu.

FED Depremi Bitti Mi?

Peşinen söyleyeyim bitmedi. Piyasalar FED faktörünü 2 senedir bölümler halinde fiyatlıyor. Mayıs – Haziran 2013 ‘te ilk perde Bernanke’nin varlık alımları azaltılabilir mesajı ile yaşanmış, 2013 son çeyrek içinde FED’in resmen bunu açıklayacağı beklentisi ile ikinci perde gerçekleşmiş, uygulamanın başlamasıyla 2014 ocak ayında ( gelişen ülkeler out ruh haline de neden olarak ) üçüncü perde sahnelenmişti.

Varlık alımlarının sona erdirilmesini takiben şimdi FED ‘in faiz artırım sürecini başlatacağını fiyatlıyoruz. Dördüncü perde diyebileceğimiz fiyatlama Aralık 2014’te ilk sinyalin ( faizler uzun süre düşük kalacak ifadesinin kaldırılması ) verilmesi ve mart 2015’de beşinci perdede son sinyal ( sabır kelimesinin kalkması ) manşeti ile FED depremini yaşamaya devam ettik.

Dünya genelinde her ne kadar geride kalan 5 perde içinde her sonraki perde bir öncekinden daha düşük etki gösterdiyse de Türkiye’de içsel faktörlere bağlı olarak yurtiçi etkiler farklılık gösterdi.

Ufukta FED depreminin altıncı ve son perdesi var. Bu da kuşkusuz “ valla arttıracak “ sahnesi. Bu final sahnesini ne zaman yaşarız ? ABD Merkez Bankası fiilen ilk faiz artırımını gerçekleştirmeden hemen önce yaşanacaktır.

Bu sene 6 FED toplantısı daha var. İlki 29 Nisan ki Yellen bu toplantıda faiz artırımı kararı çıkmayacağını açıkça ifade etti.

Sonraki üç toplantıdan birinde FED ‘in faiz artırım sürecini başlatması bekleniyor. Arifesinde son FED depremine neden olmaya aday toplantı tarihleri 17 Haziran, 29 Temmuz ve 17 Eylül.

Son perdede faiz artırılana kadar dünya genelinde doların yeniden talep görmesi altının ve gelişen ülke borsalarının satışlarla karşılaşması muhtemel görünüyor. Ancak altıncı perdeye daha var.

Altıncı ve son perdeyi takiben doların uzun soluklu ( 12-18 ay ) bir düşüş trendine gireceği yönündeki tahmini sıkça paylaşıyorum. Beklentilerimde bir değişiklik yok.

Dolar nisanda ne olur ?

Yakın takvime dönersek nisan ayı FED etkisinden uzak kalmaya aday görünüyor. Bu bakıma da dünya geneli adına doların önümüzdeki 5 haftalık bölümde yükseliş kaydetmesi bence zor.

Farklı bir faktör ( Yunanistan veya uluslararası terör gibi ) piyasaları domine etmedikçe nisan pozitif iklime aday görünüyor.

Bu bakıma ben beşinci perde FED depremini takiben USD ‘nin geçen hafta kaydettiği değer kaybının kısa vadeli bir düşüş trendinin ilk adımı olduğu görüşündeyim.

Ancak bu aylarca sürmeyecektir. Ufukta en erken mayıs en geç ağustos ayında FED depreminde son perde başlığı ile dünya genelinde dolar lehine bir esinti daha yaşanacağa benziyor.

Nisan özelinde ise yumuşayan dış iklimin Ankara’da rehavete neden olmaması ve faiz tartışmalarının yeniden nüksetmemesi şartına bağlı olarak USDTRL’de 2,43-2,48 bandının ( döviz sepetinde 2,63 ) test edilmesi mümkün.

Daha aşağı gelmez mi ? EURUSD paritesinde 1,14 ‘ün aşılması kolay değil. Bu bakıma USDTRL ‘de de hele de genel seçimler öncesi bu bandın aşağı geçilmesi görece daha düşük şansa sahip.

Önceki yedi haftada 1300 dolardan 1143 dolara kadar gerileyen altın cephesinde de nisan sonuna kadar olan kesitte 1.250 dolara kadar bir yükseliş daha muhtemel görünüyor.

Ancak Türk tasarruf sahipleri adına eş zamanlı olarak USDTRL de geri çekilme kaydederse gram fiyata bu hareketin yansıması sınırlı kalacaktır.

Borsa İstanbul’da yükseliş sürecek mi?

BIST FED fiyatlamasının bir önceki perdesini faizler uzun süre düşük kalacak manşeti ile Aralık’ta yaşamış endeks iki buçuk haftada 87’den 78‘e gerilemişti. Korkulan haber gelince borsalar rahatlamış BIST 100 5 hafta içinde verdiğini fazlası ile geri alarak 91.6’ya tırmanmıştı.

Şubat – Mart kesitinde faiz artırımı öncesi son sinyali ( sabır kelimesi kalkacak ) fiyatladık ve bu dışsal çalkantı içsel faiz tartışmaları ile birleşince çok daha sert etkilendik. BIST önceki 7 haftada 92 sınırdan 76.4’e kadar savruldu.

Geçen hafta yaşanan yükseliş bir tepkiden çok kısa vadeli bir yükseliş dalgasının ilk adımına benziyor. İçsel ya da dışsal sürpriz bir faktör piyasaları domine etmedikçe 80.500 seviyesini güç kazanan bir destek konumuna getiren BIST 100 endeksinde bir aşağı iki yukarı bir ritimle en azından nisan sonuna kadar pozitif seyrin devamı daha muhtemel görünüyor.

Peki BIST yine verdiğinin fazlasını alabilir başka bir deyişle 91.800 seviyesini aşabilir mi ?

Kolay değil. Yılbaşından bugüne ısrarla BIST’in 2015 ilk yarısını ağırlıkla 80 – 92 bandında geçirmesini beklediğimi, TL bazı rekorun ( 107.000 ) yılın ikinci yarısının konusu olacağını düşündüğümü paylaşıyorum.

Bu görüş geçerliliğini koruyor ve mayıs başına kadar olan kesitte BIST 100 endeksinin 90.000 BIST Banka endeksinin 170.000 puanı test etme potansiyeli olduğunu ancak hele de seçim öncesi çok ötesinin zor olduğunu düşünüyorum.

Dış iklimin katkısı nisan ayında pozitif seyre aday bulduğum bir diğer cephe tahvil marketi. Türk tahvillerinde nisan sonuna kadar olan kesitte 50-60 baz puan faizlerde geri çekilme yaşanacağı görüşündeyim.

Bu bakıma BIST ‘de olası pozitif seyirde bir süre daha bankaların liderliğinin ( artık kamu bankaları önderliğinde ) devam edeceğini düşünüyorum.

Ameliyat ( safra kesesi ) olmam nedeni ile geçen hafta yazamadım. Haftaya mola vermeden devam edebilmek ve bir sonraki pusulada yeniden görüşmek dileği ile...

Anlık – Günlük Değerlendirmeler

Her pazartesi saat 17:40’da haftanın açılışını değerlendirmek üzere TRT Türk’te Gülçin Üstün Can’a konuk oluyorum. Genel stratejiye yönelik görüşlerimi pazar günleri BIG PARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık değerlendirmeleri ve günün içindeki seyre yönelik tahminlerimi twitter adresimde (@eralkarayazici) düzenli olarak paylaşıyorum.

- BIST

- DOLAR

- EURO

- ALTIN