Piyasalarda rüzgar nereden esecek?

ABD Merkez Bankası ile başlayalım. Dolar 2011 yılından beri dünya genelinde değer kazanıyor.

Kanada, Meksika, Avusturalya gibi güçlü ülkelerde bu perdede doların değer artışı % 35 civarında seyrederken Hindistan, Endonezya gibi orta sıkletlerde % 50, Brezilya, Rusya, G.Afrika Türkiye gibi tüy sıklet ülkelerde ise % 80-90’ı buldu.

Geçen haftayı 2,78 ile tamamlayan USDTRL 2011 yılına 1,54 seviyesinde başlamıştı. Bizde tasarruf sahipleri son 1 ay bilemediniz 3 ayı hatırlar. Ancak biz analistler her vade ve pencereden bakmak durumundayız.

ABD para biriminin değer kazanmasını sağlayan faktör kuşkusuz bolluğunun sona erecek olması ve parayı bu adrese park edecek olmanın ödülünün ( faiz ) artacağı beklentisi.

Varlık alımları sona erdirildi ve ilk beklenti 2014 başında gerçekleşti. Şimdi sırada ikinci aşama var ve önümüzdeki 3 toplantıdan ( 17 Eylül, 28 Ekim veya 16 Aralık ) birinde ABD Merkez Bankası faiz artırım dönemini fiilen başlatacak.

İşte bu beklenti doların besleyici güç kaynağı ve bir süre daha etkilerini görmeye devam edeceğiz. 2015 yılında dolar gelişen ülkelerde ortalama % 9 değer kazandı. Olağan şartlarda beklenti gerçekleşmeden hemen önce önümüzdeki 1-3 ay içinde ABD para biriminin dünya genelinde % 5 kadar daha değer kazanmasını beklemek gerekir.

Ancak Cuma günü güçlü ABD verisine rağmen 26 gelişen ülkeden 16’sında doların düşmesi, başka bir deyişle yükselmesi gerekirken değer kaybetmesi bana bu son kedi sıçramasının da garanti olmadığını düşündürdü.

Bu tespitten hareket ile “kral çıplak “ manşeti ile ortaya düşmek acelecilik olur. O başlığı ABD Merkez Bankası’nın fiilen faiz artırım dönemini başlattığı güne saklıyorum.

Yakın vadede aşağı yukarı dalgalanmalarla ABD para birimi bir süre daha rus ruletine sahne olmaya devam edebilir.

Ancak aylardır ısrarla savunduğum üzere ben bu beklenti gerçekleştikten sonra hiçbir parti sonsuza kadar sürmez kuralından hareket ile doların dünya genelinde 12-18 ay süreli bir düşüş trendine girmesini ve cari değerinin % 10-15 altına gerilemesini bekliyorum.

3-4 ay önce bu cephede yalnızken son birkaç haftadır görüşlerine önem verdiğim bazı analistlerin FED’in faiz artırım dönemini başlatması korkulan etkiyi göstermeyebilir ekseninde değerlendirmelerle orta çizgiye yaklaştığını görüyorum.

Ancak onlarla da halen ciddi bir görüş ayrılığındayım ve FED’in beklenen adımı atmasının ABD para birimi üzerinde etkisinin nötr değil güçlü negatif olacağını düşünüyorum.

Bir adım daha ileri gidelim; FED’in fiilen faiz artırım dönemini başlatmasının gelişen ülkelere ciddi sermaye akışı sağlamasını başka bir deyişle rüzgarın yönünü değiştirmesini bekliyorum.

4,5 yıldır bu beklentinin ve USD üzerinde neden olduğu kuvvetlenmenin baskısı ile kenara itilen gelişen ülke marketleri gelişmişlere kıyasla 2008 mortgage krizinde yaşanana yakın göreli iskonto içindeler.

Büyük yabancı fonlar dünya genelinde gelişen ülkelerden uzak duruyor ve bence alıma geçmek için ufuktaki kötü haberin ( FED faiz artırımı) gelmesini bekliyorlar.

Trend değişimi yaşanır ve FED sonrası gelişen ülkelerde pozitif bir iklim başlarsa bu kez temel faktörlere bakan fonları ritmik gerekçelerle pozisyon alanlar izleyecek, 2016 yılında gelişen ülkeler bu rüzgardan güçlü pozitif biçimde etkilenecektir.

Eğer FED faiz artırım dönemini 17 Eylül 2015 tarihinde gerçekleştirirse ( olasılığı % 50’den aşağı değil ) gelişen ülkeler modasının 2016 yılını beklemeden 2015 son çeyreğinde başladığına şahit olabiliriz.

Türk lirası 2015 yılında faiz tartışması ve siyasi tıkanıklık nedeni ile benzer ülke paralarından % 10 kötü performans gösterdi. Dünyada % 9 yükselen USD Türkiye’de % 19 artış kaydetti.

Bu % 10 ‘un % 2 ‘sini ( enflasyon 2 puan yukarı attığı için ) ağzımızla kuş tutsak geri alamayız.

Ancak kalan % 8‘lik fark güven veren güçlü bir hükümet kurulursa önümüzdeki süreçte geri alınabilir. Hadi siz bunu % 5 kabul edin. Önümüzdeki 12 ay içinde Türkiye sorunlarını yumuşatır ve rövanşı alırsa dolar dünyada % 12 düşerken Türkiye’de % 17 gerileyebilir ve 2016 içinde 2,30’a çekilebilir.

Çünkü Türk Lirası 2015 yılında sadece dolara karşı değil başta bollaşan ve eksi faize geçen Euro olmak üzere hemen her ülke parasına karşı değer kaybetti.

Kasım’da seçim yurtiçi piyasaları nasıl etkiler ?

Kısa vadeli ilk etkisinin negatif olacağını döviz kurlarının % 5 kadar yukarı borsa endeksinin % 5 kadar aşağı geleceğini düşünüyorum.

Sonrasında bir dengelenme ve artık daha kötüsü olmaz şartların en kötü olduğu yer fiyatların en ucuz olduğu perdedir algısı ile borsada ibrenin yukarı dövizde aşağı döneceğini tahmin ediyorum.

Bu bakıma seçim senaryosunda BIST’de 73.750 civarının alım döviz sepetinde 3,05 civarının satım hamleleri için uygun bir adres olabileceği görüşündeyim.

Borsada N noktası 73.750 daha altına gelmez diye bir iddia ortaya atamam. Ancak önümüzdeki hafta gündemde ağırlığı artacak IŞİD kaynaklı riskler, FED, sandık derken kaotik bir ortam hakim olursa 68.500 da test edilebilir. Ancak tüm kötülerin eş zamanlı olarak buluşması zor ve ben bu riskin olasılığını % 5-10 mertebesinde görüyorum.

Koalisyon hükümeti kurulabilir mi ?

9 haftadır piyasalara bu soruya yönelik olasılıklar yön veriyor. Türkiye bu parlamentodan icracı bir hükümet çıkarabilecek mi yoksa Cumhuriyet tarihinde ilk kez seçimleri yinelemek zorunda mı kalacak ?

Bu kritik soruyu konunun uzmanı Metropoll Araştırma Şirketi Yön Kur Bşk Özer Sencar Hocamıza yönelttim.

Özer Hoca Adalet ve Kalkınma Partisinin anketlerde % 43- 44 oy alabileceğini görmedikçe seçimi tercih etmeyeceğini ve bu oy oranının da kolay olmadığını bu nedenle CHP ile koalisyon hükümeti kurulmasının olasılığını % 50 olarak gördüğünü ifade etti.

Hükümet totoda olasılıklar sürekli değişkenlik gösteriyor. 2 hafta içinde ne olacağını hep birlikte öğreneceğiz.

Yatırımcılar karar alırken ne nasıl olsa seçim kararı gelecek diye düşünmeli, ne de tamam hükümet kuruluyor rehavetine kapılmalı. Ankara’da siyasi hava akıllara zarar bir hızla değişim gösterebiliyor.

Şunu da unutmayalım. Kısa vadeli rüzgarı bu faktör belirleyecekse de bu rüzgar geçici ve kısıtlı etkiler göstermeye aday. Esas olan dış iklim.

Borsa İstanbul

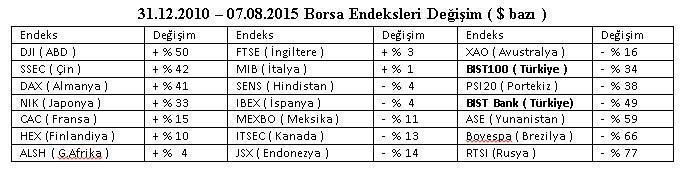

Yazının başında 2011 yılından bugüne dış iklimin gelişen ülkeler aleyhine estiğinden bahsetmiştim. Şimdi bunun ölçeği için aşağıdaki tabloya göz geçirmenizi rica edeceğim.

Geride kalan 4,5 yılda gelişen ülkeler gelişmiş ülkelerden ciddi şekilde dayak yedi. Bu perdede Borsa İstanbul Rusya, Brezilya ve Yunanistan’dan sonra en kötü performans kaydeden market oldu.

Vah vah ne şanssızlık demeyelim. Son 2 senede içeride gezi, 17 Aralık, faiz tartışması, yeniden artan terör ve hükümetin kurulamayışı gibi faktörler dışarıda eyvah FED rüzgarı bakın BIST’i DAX’a kıyasla ne duruma düşürdü. Ne kadar ekmek o kadar köfte.

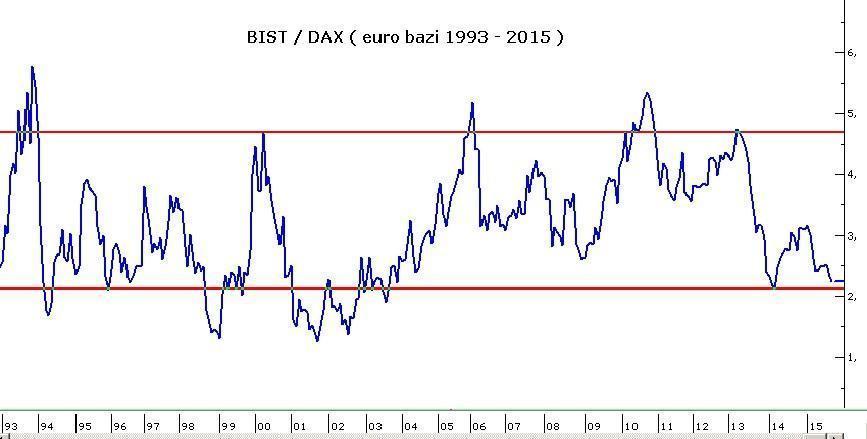

1998 Asya ve 2001 Türkiye krizi hariç geride kalan 5-10 değil tam 22 yılda BIST DAX’ın 2,07 ile 4,70 arasında değerlerden işlem gördü.

Geçen haftayı BIST DAX’ın 2,23 katı oranında bir değerle tamamlayarak bir bakıma son 22 yılın göreli en ucuz değerinin % 7 üzerine kadar çekildi.

Bu göreli iskontonun tüm profesyoneller farkında ama Türkiye varlıkları alternatifsiz değil. Aşağıda geride kalan 6 yılda Endonezya Borsasının ABD borsasına oranının nasıl seyrettiğini gösteren grafik yer alıyor.

Başka bir deyişle farklı oranlarla da olsa gelişen ülkelerin tamamı gelişmişlere nazaran çok ucuz ve bu nedenle dış rüzgar orta vadede Türkiye varlıkları üzerinde seçim kararından daha büyük etki göstermeye aday.

Diğer gelişen ülkelerde borsalar ve lokal para birimleri değer kazandığı takdirde bu rüzgar yurtiçi piyasalara da güçlü biçimde yansıyacak, Türk tahvili ve hisse senedi almak üzere pozisyon açacak yabancı fonların döviz cephesinde satışa geçmesi TL ‘ye değer kazandıracaktır.

Dış rüzgar nelere sebep olabilir ?

Bu noktada görüşlerimi özetle toparlamak gerekirse;

1- Seçim kararı alınmasının TL ve BIST’de % 5 kadar geçici bir değer kaybına neden olabileceğini ancak bir süre sonra bu kayıpların geri alınacağını,

2- Koalisyon hükümetinin kurulması durumunda kısa vadede BIST 100’de asgari 87.000 ( belki 91.000 ) puana yönelimin söz konusu olabileceğini ve TL ‘nin % 7 kadar prim yapabileceğini,

3- FED faiz artırımı arifesinde dünya genelinde USD ‘nin % 5 kadar son bir yukarı atak yaşamasının mümkün olduğunu, ancak bu hareketi takiben ABD para biriminin uzun soluklu bir düşüş trendine gireceğini,

4- FED kararını takiben dünya genelinde sermaye akımlarının yön değiştireceğini yeni bir trendin başlayacağını ve gelişen ülke borsalarının ve para birimlerinin asgari 12 ay süreli olarak pozitif ayrışmaya sahne olacağını,

5- Bu dış rüzgarın katkısı ile TCMB ‘nin ( yurtiçi diğer faktörler de izin verirse ) faiz indirimine elverişli bir zemin bularak politika faizini 2016 sonuna kadar olan kesitte asgari 125 baz puan indirebileceğini,

6- FED sonrası perdede gelişen ülkeler lehine eseceğini düşündüğüm rüzgarın Borsa İstanbul’da önümüzdeki 12-18 aylık vadede % 25 – % 60 arası bir oranda yükselişe neden olabileceğini,

7- Bu hareketin boyutunun ne kadar ekmek o kadar köfte kuralından hareket ile yurtiçi siyasi gelişmelere bağlı olduğunu,

8- Bu perdede bankacılık endeksinde yukarı yönlü potansiyelin % 50 - % 100 arası bir oranda gerçekleşebileceğini,

9- Yurtiçinde sosyal & siyasal çalkantı artış kaydetse dahi bunun dış iklimin korumasında 2016 yılı içinde bir ekonomik krize neden olmayacağını,

10- Ancak yurtiçinde önümüzdeki 2 yılın geride kalan 2 yılı çağrıştıran çalkantılar ile geçirilmesi durumunda irtifa kaybeden Türkiye ekonomisinin 2018 yılında gerçek bir kriz yaşama riski ile karşı karşıya kalabileceğini düşünüyorum.

15-22 Ağustos haftasında yıllık izinde olacağım için bir sonraki pusulayı 30.08.2015 tarihinde yayınlayabileceğim. Her şeyin gönlünüzce gelişmesi dileği ile...

Anlık – Günlük Değerlendirmeler

Hafta içi her gün 07:15 veya 14:10’da CNBCE, pazartesi günleri 17:40’da TRT Türk ve diğer günler 17:45’de Kanal B’de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:00’da BIG PARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık tespitlerimi ve günün içindeki seyre yönelik tahminlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

- BIST

- DOLAR

- EURO

- ALTIN