Piyasalar Araf’ta

Türk borsası ve lirası dünyadaki satıcılı seyirden görece daha az etkilendiği için bu haftaki partiye de görece kısıtlı katılım gösterdi.

Şüphesiz borsalardaki yükseliş geride kalan dört haftalık keskin satış dalgasının bir tepkisi olarak kalabilir. Veya ABD’de açıklanan güçlü kurtarma paketi gerçekleşene kadar yaşanmış bir ara akım olarak görülebilir. Nitekim Cuma günü ibre aşağı döndü ve endeksler değer kaybetti.

Ancak hangi pencereden bakarsak bakalım salgına yönelik negatif haber yağmuru tam gaz sürerken gerçekleşen haftalık yükseliş gelecek adına umut verici.

Kaldı ki gelenekselleşen hafta sonu ne olur ne olmaz ihtiyatı ile piyasaların Cuma günlerini daha buruk geçirdiği gerçeğini de göz ardı etmemek gerek.

Bu bakıma ABD paketi açıklandı ve iyi beklentinin tüketilmesi ile satış dalgası bir haftalık molayı takiben yeniden başladı demek için henüz elimizde yeterli bilgi yok.

Önümüzdeki iki işlem günü gerçekleşecek fiyatlama ritim analizi adına daha güven verici olacak. Borsa endeksleri bu perdeyi dikkate değer bir kayba uğramadan geçirmeyi başarabilirse bunu dayanıklılık adına önemli bir bilgi olarak analiz setimize eklememiz gerekecek.

Rusya-ABD-S-Arabistan arasında süren petrol arzına yönelik pazarlık muhtemelen haftanın seyri üzerinde etkili bir faktör olarak öne çıkacak.

Geldiğimiz noktada şansı en yüksek görülen senaryo nerede ise durmak zorunda kalan dünya ekonomisinde bu durumun Nisan’da süreceği Mayıs ayında hafif bir kıpırdanma olsa da hissedilir bir normalleşmenin Haziran ayından itibaren başlayabileceği yönünde.

Kaldı ki bunun da garantisi yok. Modelleme yapanlar her ne kadar önümüzdeki hafta Avrupa’da yeni vaka sayılarında tepeden dönüşün başlayabileceğini ABD ve İngiltere’nin de ay içinde bu evreye ulaşabileceğini iddia ediyorsa da tahminler pekala sapmayı sürdürebilir.

Hemen her katılımcı haklı olarak piyasalarda en kötü geride kaldı mı sorusuna yanıt arıyor.

Mart-Nisan-Mayıs parkurunda tarihi bir duruşa imza atacağı düşünülen dünya ekonomisinde vaka bana sorarsanız Şubat sonundan bugüne yaşanan dramatik satışlarla yeterince fiyatlandı.

Dow Jones’da 18.200 DAX’da 8150 Mart ayında test edilen en düşük değerler olarak kayda geçti.

Bu seviyelerin aşağı geçilmesi için yaz aylarında da karantinaların süreceği veya sürmesi riskinin görece yükseldiği yönünde veri ve haber akışına ihtiyaç olduğunu düşünüyorum.

Bu görüş borsaların artık düşmeyeceği anlamına gelmiyor.

Evet ana depremin geride kalmış olması ihtimalini yüksek buluyorum ama Cuma gününü çağrıştıran hatta aşabilecek artçı sarsıntılar pekala yaşanabilir.

Önümüzdeki 2-3 hafta içinde Dow Jones 18.200 DAX 8.150 tabanının üzerinde kalsa da cari değerlerinden daha düşük seviyelere geri çekilmeler yaşanması mümkün.

Hiç sıradan şeyler yaşanmıyor. Dünya bir korku filimin içine düşmüş gibi desek yeri elbette.

Ancak finansal piyasalarda hiçbir bayramın da matemin de sonsuza kadar sürmediği gerçeğini göz ardı etmeyelim.

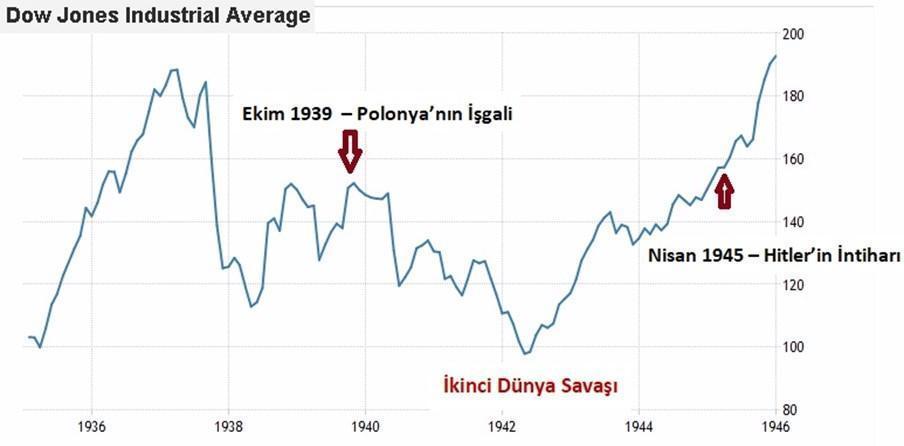

Yukarıdaki grafikte ABD borsasında hem ikinci dünya savaşına yönelik fiyatlamayı hem de savaşın biteceği anlaşıldıktan sonra yaşanan ralliyi görüyorsunuz.

Korona krizinde Dow Jones endeksl 29.500 civarından % 39 kayıpla 18.200’a kadar geriledi. Geçen hafta bu seviyeden yukarı sıçrayarak 21.600 puana ulaştı.

İkinci dünya savaşında zirveden aşağı gerçekleşen değer kaybı % 47.

Özetle evet salgın feci ama fiyatlarda yaşanan iskonto da hafife alınacak düzeyde değil.

İşte bu nedenle kişisel görüşüm Nisan ayının araf olabileceği yönünde.

Bunu açayım; Şubat ortasından bugüne fiyatlanan korona kriziyken en geç Mayıs başından itibaren (pekala daha erken de başlayabilir) 2020 ikinci yarısında çarkları yeniden dönmeye başlayacak dünya ekonomisinin piyasalarda kuvvetli ve uzun soluklu (aylarca sürebilecek) bir ralli ile fiyatlanacağını düşünüyorum.

Benzer beklentilere sahip olanların gerek var olan gerek gerçekleştirecekleri yatırımlar adına bakış açısı sonbahara yılsonuna hatta bir sene sonrasına yönelik olmalı.

Çünkü bu ölçüde iskontolar özellikle de dünyada belki on senede bir gerçekleşiyor ve üstlenilen riskin ödülü olan getirinin sağlanması için sabırla beklenmesi gerekiyor.

Somut bir örnek ile noktalayayım; yönettiğim yatırım fonu olan GPG’yi birçoğunuz biliyorsunuz.

İlk çeyrek krizden etkilenerek GPG getiri sağlayamadı. Aksine pay değeri % 1,9 değer kaybetti.

Güncel durumda fonun % 8,6’sı kadar dış piyasa varlıklarında (Dow Jones, DAX, Petrol ve Gümüş) % 12,9’u kadar net Türkiye hisse senetlerinde yatırımı var.

Herkes gibi benim de bu yıla başlarken kafamda bir getiri hedefi vardı. İlk çeyrek bir yandan zaman kaybettirirken bir yandan da varlık piyasalarında sene başı hayal bile etsek rüyamızda göremeyeceğimiz bir iskonto & yukarı yönde alanı beraberinde getirdi.

Sıra dışı dönemler sıra dışı taktikler gerektirir ilkesinden hareket ile ben varlık piyasaları makul değerlere ulaşana kadar prensip olarak önemli bir değişikliğe gitmeyi düşünmüyorum.

Yukarı yönde oluşan alanın sağlayacağı avantajın kaybedilen üç aylık zamanın neden olacağı dezavantajdan daha değerli olduğunu düşünüyor yıllık getiri hedefimde herhangi bir revizyona gerek duymuyorum.

Sizlerin de bu sıra dışı dönemde gerçekleştirdiğiniz/gerçekleştireceğiniz kişisel yatırımlarınız ile ilgili haftalık aylık değişim oranlarını dikkate almayıp tamamen sonbahara yılsonuna konsantre olmanızın daha doğru olacağı görüşündeyim.

Bu yaklaşım size yüksek getiri garantisi sunmaz. Yarının nelere gebe olduğunu hiç birimiz bilmiyoruz.

Ancak siz de ikinci yarıyılı dünya ekonomisinde pozitif olmaya aday buluyorsanız yatırım stratejiniz bakış açısınız ile uyumlu olmalı. Sağlıklı yarınlarda buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN