Negatif Ayrışma Sona Erebilir

Döviz cephesinde daha belirgin bir ayrışma var. Dolar dünya genelinde Nisan ayının ilk yarısında yüzde 2 değer kaybederken ülkemizde yüzde 4,4 değer kazandı.

Bu iki cepheden çok daha önemli bir hareketlilik ise Türk kurumlarının dış borçlanma maliyetlerinde yaşanıyor.

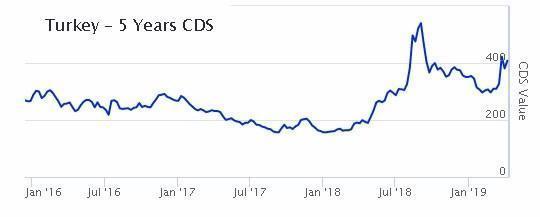

Benzerimiz kabul edilen ve makro finansal rasyoları Türkiye’den daha iyi olmayan G.Afrika ve Brezilya’nın 5 yıl vadeli CDS’leri 170 baz puana yakın işlem görürken ülkemizin 5 yıl vadeli CDS’i 450 baz puana tırmandı. Yunanistan’ın CDS’i bile 330 baz puanda seyrediyor.

CDS herhangi bir devlet veya şirketin borçlanma tahviline sahip bir alıcının tahsilat riskini sigorta etmek istediğinde katlanacağı yıllık faiz maliyetini gösteriyor.

Sigorta eden bu bedeli öderken kefalet koyan da aynı düzeyde gelir elde ediyor.

Küresel piyasalarda ülkemizin sigorta maliyeti son dört haftadaki yükselişle benzerimiz ülkelerin sigorta maliyetinin 280 baz puan kadar üzerine çıktı.

Oysa üç sene öncesine kadar ülkemizin CDS oranı G.Afrika ve Brezilya ile hemen hemen aynıydı.

Bazı okurlar olsun canım 2,8 puan nedir farklı olsa ne yazar diye düşünebilir.

İnanın bu fark artan bütçe açığından da sıçrama gösteren işsizlikten de daha kritik bir gösterge.

Türkiye olarak dış dünyaya (özel sektör dahil) yaklaşık 460 milyar dolar borcumuz var.

Bize benzer oran ve tutarda hemen her ülkenin borcu var.

Küreselleşme kılcal damarlar ile dünyayı birbirine bağlıyor.

Mesele borç düzeyimiz değil.

Borcu çevirirken katlanmak zorunda kaldığımız maliyet.

Gerek kamu gerek özel sektör borçları çevirirken 7-8 aydır benzerlerimize kıyasla daha yüksek faiz ödemek zorunda kalıyor.

İşte CDS bu borçlanma maliyetlerinde referans alınan ve maliyete bire bir yansıyan bir gösterge.

CDS oranımız bu bölgede kalacak olursa en basit bakkal hesabı ile vadesi doldukça borcumuzu çevirirken dış dünyaya her sene 15 milyar $ daha yüksek faiz ödemek zorunda kalacağız.

Bu borcun ağırlıklı kısmı özel sektöre ait. Onlar kamudan daha yüksek risk primi ile muhatap oluyor.

Ancak bu tüketiciyi konu ile ilgisiz kılmıyor.

Aksine finansman maliyetleri yukarı gittikçe bu ister istemez ürün fiyatlamalarına yansıyor ve patatesten petrole trikodan tüketici kredisine tüm maliyetleri yukarı taşıyor.

Başka bir deyişle bu bedeli toplum olarak hep birlikte ödüyoruz.

Ağustos 2018’de USD 7,20’yi test ettiğinde Türkiye’nin 5 yıllık CDS oranı 539 baz puanı test etmişti.

Şu anki oran görece daha aşağıda.

Ancak sorun şu ki kalıcılaşma var ve bu durum birkaç ay daha sürecek olursa uzun vadede refahımızda neden olacağı kaybın yanında kısa vadede de ekonomik aktivite üzerinde hissedilir etkiler gösterme riski taşıyor.

Türkiye ekonomisi 2019 sonunda büyümeye dönmeyi gereksiniyor.

Yükselen işsizliğin artan bütçe açığının başka bir tedavi yöntemi yok.

Ancak dış borçlanma maliyetleri bu şekilde yüksek seyretmeye devam edecek olursa 2020 yılının 2018 yılını da aşacak şekilde bir daralmaya sahne olması riski masaya gelecek.

Ekonomi bir insansa finans damarlarda dolaşan kandır benzetmesini sıklıkla kullanırım.

CDS bu yapının tansiyonu ve yüksek seyretmesi kan deveranı adına çok önemli bir tehdit.

BORSA İSTANBUL

Dünya borsaları geride kalan üç buçuk ayı ortalama yüzde 12 değer artışı ile tamamlarken BIST TL bazı performansta dahi yüzde 4,3 ile hayli geride kaldı.

Aşırılaşan göreli iskonto kısa vadeli performans adına önemli bir avantaj olsa da İstanbul seçim sonucuna ve ABD ile süren pazarlıklara ilişkin sis bulutu da etkisini sürdüren dezavantajlar.

Hisse senedi fiyatlarının kısa vadeli seyrini haber akışı orta vadeli seyrini ise CDS cephesindeki düzelmenin ölçüsü belirleyecek.

Borsa İstanbul’un güçlü bir yükselişe imza atabilmesi için Türkiye ekonomisinin 2019 son çeyreğinde ılımlı da olsa büyüme patikasına döneceği yönünde bir beklentinin genel kabul görür hale dönüşmesine ihtiyaç var.

İşte CDS cenahındaki yüksek seyir hem bu beklentiyi engelliyor hem de 2020 yılının ilave bir daralmaya sahne olması riskinin masaya geldiğine işaret ediyor.

Değişmez mi bu görünüm ? Sis bulutu yumuşar pozitif lokal faktör değişiklikleri ile karşılaşırsak pekala değişir.

Nitekim bu sabah ABD-Türkiye hattında pazarlıkların bir uzlaşıya evirildiği yönündeki haber akışı Borsa İstanbul adına destekleyici oldu ve endeks ilk seansı 96.500 puanı aşarak tamamladı.

Önümüzdeki 48 saat içinde İstanbul seçim sonucuna yönelik sis bulutunun da ortadan kalkması muhtemel.

Piyasalar ekonominin gerek duyduğu tedavinin kısa vadeli yan etkiler göze alınarak bir an önce başlatılmasını gereksiniyor.

2 Haziran’da yeni bir sandık yan etkilerin göze alınmasını güçleştirerek piyasalarda yeni bir bekleme takvimine ve kısa vadeli bir çalkantıya neden olabilir.

İşte bu nedenle yakın vadeli fiyatlamada gerek İstanbul gerek S 400 başlığı güçlü etkiler göstermeye devam edecektir.

Olası negatif haber akışı senaryosunda ben BIST 100 endeksinde 88.000 - 90.000 hattının test edilebileceğini ve prensip olarak bu ölçüde bir savrulmanın kısa vadeli işlemler adına bir alış fırsatı olarak görülebileceğini düşünüyorum.

Pozitif haber akışı durumunda ise 106.000 civarının (belki 110.000 – 112.000 bandının) radara girebileceğini ve Borsa İstanbul’un diğer borsalar ile arasında oluşan farkı kapatma şansı yakalayacağını düşünüyorum.

SALİH NEFTÇİ ANMA

Türk finans dünyasında bugün yaşı 40 ve üzeri hemen herkes üzerinde direkt gençler üzerinde de dolaylı emeği olan değerli hocamız Salih Neftçi’yi 15 Nisan 2009 yılında kaybetmiştik.

Kendisini saygı & özlemle anıyorum.

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN