NATO Zirvesi & Piyasalar

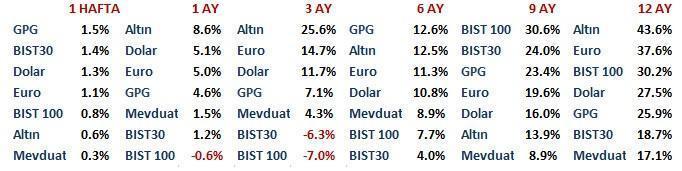

Borsa İstanbul endeks 30 hisseleri özelinde değer artışı yaşarken, Türk Lirası göreli zayıf kalan cephede yer aldı.

Finansal piyasa aktörleri için şüphesiz öncelikli gündem maddesi FED. Piyasalarda önümüzdeki 18 aya yönelik muhtemel bulduğum dört perdenin ilkini yaşamaya devam ettiğimiz görüşündeyim.

FED Sinyali Yaklaşıyor başlıklı bir önceki Pusula ile bu dört perdenin sıralamasına, yönüne, süresine ve şiddetine ilişkin beklentilerimi sizlerle paylaşmıştım.

Bugün ilk perde içindeki olası ara sokakları tartışmak istiyorum.

Geçen haftanın manşetinde yer alan ve ilk perdenin ömrünün görece uzamasını sağlayabilecek faktör Cuma günü açıklanan beklenti altı ABD istihdam veri seti oldu.

FED’i varlık alımlarında kesinti sinyali vermeye itecek iki cepheden biri istihdam ve halen ABD ekonomisi arzu edilen hızla istihdamı arttıramıyor.

Görece zayıf verilerin piyasa pozitif algılandığı bir parkurdayız. Bu yönü ile istihdam veri seti piyasalara olumlu yansıdı.

İkinci cephe ise enflasyon. Her ne kadar geçici olduğu tüm kesimler tarafından bilinse de bir noktada FED, amanın demek ve para bolluğu-düşük faiz politikasında frene basmak zorunda.

Çünkü enflasyonun en önemli besin kaynağı yapışkanlığı, yani ta kendisi.

Yükselmeye başladığında başını ezmenin ne kadar zor olduğunun en önemli örneği Türkiye.

Bu nedenle başta ABD, enflasyon verileri fiyatlamalarda güçlü etki göstermeye devam edecek.

Haziran ayı üzerinde etkili olacak ABD Mayıs enflasyonu bu Perşembe açıklanacak.

Hafta ortasında ölçülü de kalsa stresine şahit olmamız mümkün.

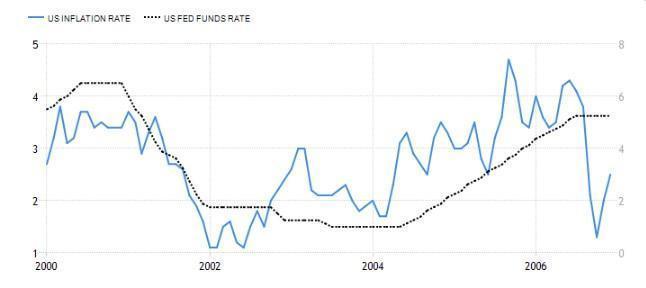

Aşağıdaki grafikte ABD yıllık TUFE’nin seyrini görüyorsunuz.

Piyasa aktörleri dört gün sonra açıklanacak yıllık TUFE’nin yüzde 4,2’den yüzde 4,7’ye yükselmesini bekliyor.

Bu oranı aşacak bir gerçekleşme, FED’in 15-16 Haziran tarihli toplantıda görece daha şahin olmasına neden olabilir ve bu risk de piyasaları negatif etkiler.

Aksi olur ve enflasyon beklentilerin altında kalırsa piyasa etkisi pozitif olur.

Yukarıdaki grafik 2000-2007 döneminde ABD enflasyonu ile FED faizini gösteriyor.

2002 ikinci yarısında yükselişe geçen enflasyon 2003 yılında hız kesmiş ancak 2004 yılında yeniden yükselmeye başlayınca ABD Merkez Bankası (siyah çizgi) faiz oranlarını yükseltmeye başlamıştı.

Önümüzdeki 2-3 yıl bu denklem yine geçerli olacak ve enflasyonun seyri faiz artırım zamanlama ve hızı üzerinde belirleyici olacak.

Faiz artırım döngüsünü öne çekecek her gelişme de bir önceki faz olan varlık alımlarında kesinti perdesini yaklaştıracak.

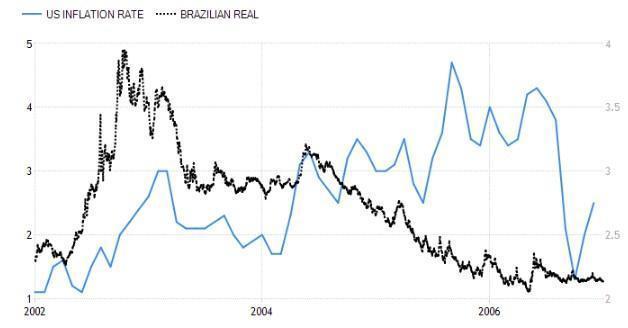

Aşağıda da ABD enflasyon verisi ile bir gelişen ülke örneği olarak USD’nin bu tarih aralığında Brezilya’da seyrini görüyorsunuz.

Ocak 2002 – Temmuz 2004 parkurunda ABD enflasyonu ile USDBRL aynı yönde hareket ediyor.

Bu ilişki FED 2004 ortasında faiz artırımını başlatana kadar sürüyor. Sonra yollar ayrılıyor.

Yahu bir bitmediniz diyen değerli okurlara kötü haber; hiçbir zaman bitmeyecek.

Çünkü finansal piyasalar her ne kadar ana rota 2-3 yukarı 1 aşağı olsa da kimi zaman ekonominin kötüye gitmesi ile kimi zaman ekonomi düzeldikçe desteklerin azalması ile üzülür.

Bununla birlikte hiçbir ana veya ara akım sonsuza kadar sürmez.

Önceden hazırlık yapmak ve ara satış dalgalarından alış fırsatı olarak kullanarak yarar sağlamak önümüzdeki 18 ay tabelayı lehe çevirmenin yegâne yolu olacak.

Geride kalan 14 ay yaşandığına benzer, krizlerden çıkış parkurları piyasalar adına en güçlü pozitif parkurlardır ve bence bu dönem sona erdi.

Yine de esas olan dünya ekonomisinin ne yönde bir değişime sahne olduğudur.

Önümüzdeki gerek 18 gerek 36 ay adına favori senaryo ekonomilerin zaman zaman hız kesse de pozitif seyredeceği yönünde.

Bu makronun yansıması olarak küresel piyasalarda da, iki yönde ara akımlara sahne, ana trend adına ılımlı yukarı yönlü eğilimde-yatay bir seyir önümüzdeki 2-3 yılın en olası görünen senaryosu.

Bu nedenle her eyvah FED perdesi geçici med-cezirler yaratıp güçlü alım fırsatları sunacak.

DÜNYA BÖYLE YA TÜRKİYE?

Lokal yatırımcılarda ağırlıkla moral bozukluğu gözlüyorum.

BIST’in sene başına göre TRY bazında dahi ekside oluşu, yerellerin dikkate değer bir bölümünün son iki ayda küçük hisse senetlerinde yaşanan ortalama yüzde 15 değer kaybından mustarip olması, döviz kurlarında yükselişin sürmesi ve yurtiçi gündem maddeleri havayı kasvetli kılıyor.

Yurtdışından bakıldığında ise durum yerellerin baktığı gibi değil.

Küresel fonlar getiri sağlama mücadelesinde ülkeden ülkeye mekik dokuyor.

Güçlü değer artışı kaydetmeyen ülke sayısı oldukça az.

Mayıs ayında Avrupa borsaları pupa yelken yükselirken Haziran ayına başta Endonezya, Kolombiya Peru gibi geride kalan ülkeler hızlı başladı.

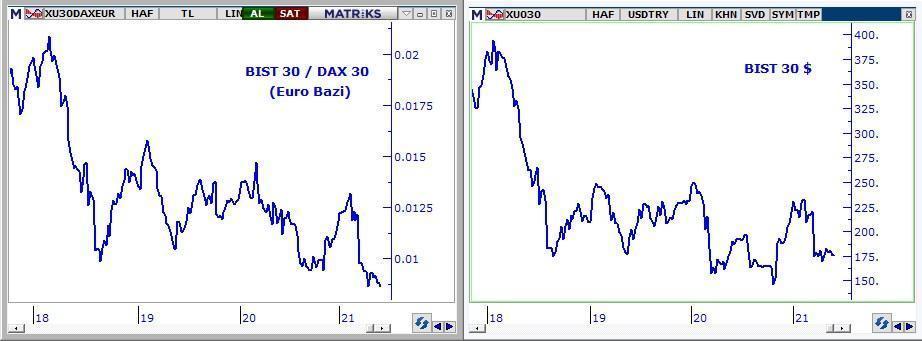

Geride kalanlar kulübünün kıdemli üyesi Türkiye ise halen $ bazında son 17 yılın en düşük düzeyine yakın fiyatta işlem görüyor.

Yurtiçi finansal varlıklar içinde yabancı yatırımcı ağırlığı tarihi düşük düzeylerde.

Ve halen Türkiye yatırımlarını sürdüren küresel fonların var olan bilgi seti ile bu fiyatlarda satıcı olması zor. Satıcı olacaklar zaten geride kalan iki ayda bunu gerçekleştirdi.

Ancak tüm göreli güçlü ıskontoya rağmen dikkate değer bir yabancı girişi de olmuyor.

Düşük ölçekte alım yapanlarda bunu Türk Lirası riski almadan sigortalı biçimde gerçekleştiriyor.

Yerel yatırımcıların moralini bozan süngüsünü düşüren pek çok faktör yabancı için olağan.

Yoksa bu ölçüde bir ıskonto olamayacağının farkındalar.

Onlar bu makasın belirli bir bölümünün ne zaman kapanabileceği sorusuna yanıt arıyor.

Küresel fonlar içinde FED varlık alımlarında kesinti fiyatlaması geride kaldıktan sonra yani sonbahardan itibaren BIST’in $ bazında güçlü bir yükselişe imza atabileceği beklentisi en yaygın taraftar bulan senaryo. Bende bu kamptayım.

Ancak öncesi parkur olan yaz aylarında hele de eyvah FED ve TCMB faiz indirim fiyatlaması çakışacak olursa TRY bazında BIST’te önemli bir değer kaybı olmasa da $ bazında ilave ıskonto için alan olduğu gerçeği göz ardı edilmiyor.

Bu nedenle düşük ağırlıkla da olsa BIST’de alım yapanlar kur riski üstlenmiyor.

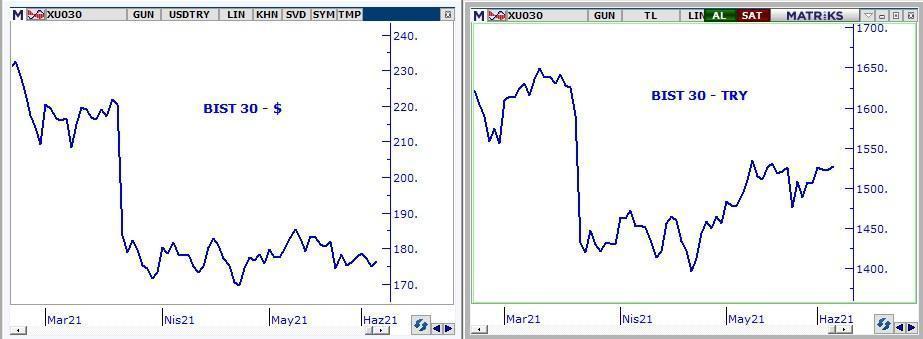

Son altı haftada BIST 30 TRY bazında 1412 puandan 1528 puana (% 8,2) yükselirken USDTRY’da 8,20’den 8,66’ya (% 5,6) yükseldi.

Lokal yatırımcılar bunu sürpriz saysa da, yabancı BIST’e dolar bazında bakıyor ve TRY bazı bu getiri onlar adına prim değil. Yatay seyir olarak görüyorlar.

İşte bu gözle bakınca da ben BIST’de sonbahardan itibaren birkaç çeyrek devam edebilecek şekilde hem $ hem TRY bazında güçlü prim alanı görüyorum.

Haziran özelinde ise 14 Haziran tarihli NATO zirvesinin Borsa İstanbul üzerinde etkili olma potansiyeli olduğunu düşünüyorum.

Cumhurbaşkanı Erdoğan ve ABD Başkanı Biden bu zirvede ikili bir görüşme gerçekleştirecekler.

Dış politikada gelenek, anlaşmazlık yaşayan iki ülkenin lideri bir araya gelmeden önce tarafların el gösterme olarak kabul edebileceğimiz şahin açıklamalar yapmaları yönündedir.

Ben bu zirve öncesi ne Türkiye’nin ne de ABD’nin böyle bir taktik içinde olacağını sanmıyorum.

Belki küçük bir iki hamle olabilir ama onun da piyasa etkisi göstermesi zor.

Görüşme sonrasında ise iki liderin kameraların karşısına geçip; birlikte çalışmaya devam edeceğiz, sorunları çözme gayretinde olacağız tadında geleneksel açıklamalara imza atmaları muhtemel.

Zirve sonrası umutların arttığı ölçülü pozitif bir hava oluşur mu? Bence evet.

İşte bu senaryo bence BIST özelinde ufuktaki iyi haber ve önümüzdeki günlerde bu beklentiyi satın alanlar borsada baskınlık gösterebilir.

Geçen haftayı 1433 puan ile noktalayan BIST 100 üzerinden senaryo yazalım dersek, 10 Haziran ABD enflasyon engeli de başarı ile atlatılacak olursa ay içinde 1500 puanın test edilebileceğini, ABD TUFE ile piyasalara satış gelecek olması durumunda ise 1375-1400 bandının rotayı yeniden yukarı çevirmekte başarılı olabileceğini düşünüyorum.

Sonuç derseniz Borsa İstanbul, doğru hisse senedi tercihleri şartı ile 3-5 yılı göze alabilen uzun vadeli yatırımlar adına da, 9-12 ay vadeyi göze alabilen orta vadeli yatırımlar adına da yeterince ilgi çekici göründüğü gibi, önümüzdeki 2-3 haftalık parkurda da talepli bir seyrin şansı görece daha yüksek.

Peki, NATO zirvesi sonrasında iki ülke ilişkilerinde dikkate değer iyi veya kötü bir değişiklik olur mu? Sanmıyorum.

Ne olur derseniz; var olan tonda ilişkilerin sürmesi bence favori senaryo.

Yani filmi 2-3 ay ileri sardığımızda aslında bir şey değişmediğini göreceğimizi tahmin ediyorum.

Ancak fiyatlamaları orta vadeli yansımalar değil kısa vadeli beklenti & manşetler belirliyor.

Bir sonraki Pusula’da buluşmak dileği ile…

ÜCRETSİZ ABONELİK

Pusula ayda ortalama iki kez Hürriyet Bigpara için kaleme aldığım bir köşe yazısı. Yayına girdiğinde haberdar olmak için linke tıklayıp mail adresinizi girmeniz yeterli. Bir sonraki yazıda buluşmak dileği ile

http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN