Küresel resesyonun ayak sesleri

Sadece bize benzer ülkelerde de değil. İsveç’ten Brezilya’ya Polonya’dan Kanada’ya ABD para birimi dünya genelinde değer kazanıyor.

Ya Türkiye’de ? S&P’nin not indirimini takiben ABD para birimi ülkemizde de hızla yükseliyor.

Doların yukarı gitmesi sermayesi ABD para birimi olan küresel fonları huzursuz edip risk alma iştahlarını baskılıyor.

Hal böyle olduğu için Nisan ayında yükselen borsa endeksleri Mayıs ayına değer kayıpları ile başladılar.

Geçen yılın ikinci yarısında ve Ocak ayında gördüğümüz ralliden eser yok.

Bunun USD’nin kuvvetlenmesinin yanında belki de daha öncelikli nedeni dünya ekonomisinde güçlü büyüme ritminin yerini belirgin bir tempo kaybına bırakmış olması.

25 Ocak tarihli Pusula’da paylaştığım en iyi geride kalacak tezi şimdilik gerçekleşme yolunda ilerliyor.

Ancak öngörmediğim ve itiraf emeliyim beni şaşırtan bir farklılıkla; Türkiye piyasaları büyük bir negatif ayrışmaya sahne oluyor.

Borsa endeksimiz sene başına kıyasla TL bazında % 9 dolar bazında % 18 aşağıda.

Banka endeksi ise sene açılışına göre TL bazında % 14 dolar bazında % 22 değer kaybetti.

Oysa diğer ülkelerde böyle bir değişim yok.

Ocak ayında ralli yaşayan Şubat-Mart perdesinde değer kaybeden borsa endeksleri Nisan ayında ılımlı yükselişlere imza attılar. 2018 yılının ilk dört ayı nasıl geçti derseniz aslında yatay bir seyir var.

Dünya borsalarında Ağustos ayına kadar olan kesitin geride kalan dört aya benzer biçimde yatay geçeceğini düşünüyorum.

Evet ekonomik verilerde bir tempo kaybı var. Ama henüz karalar bağlayacak eyvah resesyon deyip masa altına saklanacak bir görünüm yok.

Halen çok düşük desibelde ayak seslerini işitmeye başladığımız küresel resesyon fiyatlamasının 2019 yılının ( belki de 2020 ) konusu olabileceğini öncü çalkantıların ise en erken bu yılın ikinci yarısında yaşanabileceğini düşünüyorum.

Finans dünyası eyvah FED faiz arttıracak diye yakarıyor pupa yelken yükselen ABD faizlerinden ürküyorsa rahat olun duyduğunuz sadece resesyonun ayak sesleridir. Ta kendisi değildir.

YA TÜRKİYE ?

Bizde öncü veriler yılın ikinci yarısında büyümenin belirgin biçimde gerileyeceğine işaret ediyor.

Ekonomik aktivitede ivme kaybının dünya ortalamasına kıyasla daha sert gelişmesi de mümkün.

Ancak neresinden bakarsak bakalım güncel ekonomik veriler borsa TL ve tahvil faizlerimizde yaşanan tahribatı açıklamakta yetersiz.

Ben yurtiçi piyasalardaki zayıf seyrin önemli bir nedeninin 24 Haziran sonrasına yönelik oluşan soru işaretleri ve artan ikiz açık riski ( cari açık & bütçe açığı ) olduğunu düşünüyorum.

Siyasi cenahtan gelen son açıklamaları takiben seçim sonrası uygulanacak ekonomi politikasının ne olacağı daha çok merak ediliyor.

İşte bu sis bulutunun üzerine birde S&P not indirimi kararı gelince USDTL 4,18 seviyesini aştı BIST 100 endeksi 103.000 puanı test etti.

BORSA İSTANBUL

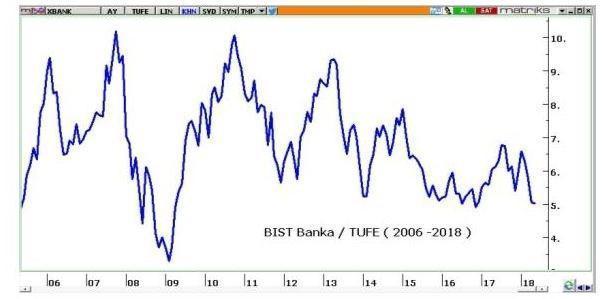

Hal böyle olunca BIST reel olarak geride kalan bir yılın priminin tamamını geri verdi. Banka hisselerinde ise fiyatlar enflasyondan arındırırsak son on iki yılın en düşüğüne yaklaştı.

Yukarıdaki grafikte görebileceğiniz üzere (tıklarsanız tüm tablo ve grafikler büyük ölçekte açılır ) bunun tek istisnası 2008 Mortgage krizinde test edilen değerler.

Bankaların çok ucuz hale gelmesi salt grafiklerden tutulan falların sonucu değil.

Fiyat Kazanç oranları 4-5 arasında değişiyor. Piyasa değerleri defter değerlerinden ortalama % 40 aşağıda seyrediyor.

Şartlar çok mu iyi bankalar cephesinde ? Kuşkusuz önemli sorunlar dikkate alınır riskler var.

Bu olmasa fiyatlarda da bu iskonto oluşmazdı.

Türk hisse senetleri diğer ülke hisselerine kıyasla yeniden tarihi ucuzluk düzeyine gerilemezdi.

Fiyatların yönünü şartların ne olduğu değil ne yöne evirildiği belirler.

Çok kötüden kötüye evirilmeler dahi fiyatlarda hissedilir yükselişler için yeterli olur.

Banka endeksinin TUFE bazında son iki yıl dalgalandığı bandı referans alırsak cari fiyatlar en düşüğe % 5 en yükseğe % 35 uzaklıkta.

Bu yetmez son on iki senenin en yükseğine ne kadar marj var derseniz aşağıdan yukarı teorik olarak % 100’lük bir marj var.

Peki bu piyangonun ( banka hisselerinin fiyatının iki katına çıkması ) şansı nedir derseniz ben küresel şartlar nedeniyle önümüzdeki 2-3 yıllık parkurda son derece düşük olduğu görüşündeyim.

Bu nedenle bir süre uzun vadeli yatırımları geri plana bırakarak kısa vadeli ( 3-4 ay ) ve kalender hedeflemeler ile risk almayı daha rasyonel buluyor, banka hisselerinin bu anlamda yeterince çekici hale geldiğini düşünüyorum.

HİSSE SENEDİ SEÇİMİ – AKADEMI PUSULA İSTANBUL FİNAL

Borsanın yönünü öngörmek ayrı dert, hangi hisse senedini alacağınıza karar vermek bambaşka bir dert. Ancak dert olmanın yanında belki de bulmacanın en kritik eşiği.

Bir şirketin ederini hesaplamak, mali ömrünü devam ettirme kabiliyetini ölçmek, kar performansı yükselir mi sorusuna yanıt üretmek her hisse senedi yatırımcısı için zaruri bir ihtiyaç.

Borsada PC başında oyun oynar gibi değil de bir tüccar gibi davranabilmek isteyenlerin bu konuda kendisini geliştirmesi gerekiyor.

Hiç ekonomi bilgisi olmayanların da öğrenebileceği ve eğitim sonrası uygulayabileceği bir anlatımla gerek bu sorulara nasıl yanıt üretilebileceğini gerek ise hisse senedi tercihleri oluşturulurken kullanılması gereken diğer yöntem & silahları 12 Mayıs’ta İstanbul’da paylaşarak Ekim ayına kadar bireysel eğitimlere ara vereceğim.

Kapsamlı bilgi almak ve kayıt için Akademi Pusula ( 0530 566 67 16 ) ile iletişime geçebilir web sitemizi inceleyebilirsiniz. http://pusulaninotesi.com/hisse-senedi-secimi/

- BIST

- DOLAR

- EURO

- ALTIN