Kore gündemden ne zaman düşer?

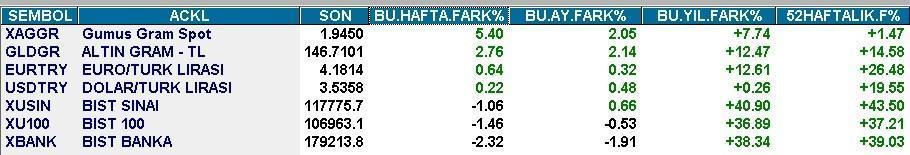

Borsaların ailece değer kaybettiği bu perdede gümüş ve altın rüzgarı arkasında bulup güçlü sıçrama kaydetti.

Piyasa aktörleri bu sürecin bir nükleer savaşa dönüşmesinin son derece düşük ihtimal taşıdığının farkında. Ancak haklı bir ne olur ne olmaz ihtiyatı var. Bu ruh hali en azından riskli varlıklarda alıcıları frenliyor. Alıcı eksik olunca da fiyatlar geriliyor.

Kaldı ki bu akım sadece borsaları baskılamıyor. Kredibilitesi görece düşük ülkelerin tahvil faizleri ile güvenli liman sayılan ülke tahvil faizleri arasındaki makas da açılıyor.

Avrupa için bu durum önemli bir stres testine dönüşebilir.

Beş sene önce ( mortgage krizinin güçlü artçısı ile ) borç kardeşleri İspanya ve İtalya’da 10 yıl vadeli tahvil faizleri % 7,5’a tırmanmıştı. Aynı tarihte Almanya % 1,5 ile borçlanabiliyordu.

Dile kolay. Her ikisi de Euro bazında faiz ödüyor. Ama 2012 yılında Akdeniz ikilisi Almanya’dan 6 puan kadar yüksek maliyet ile borçlarını çevirmek zorunda kalıyordu.

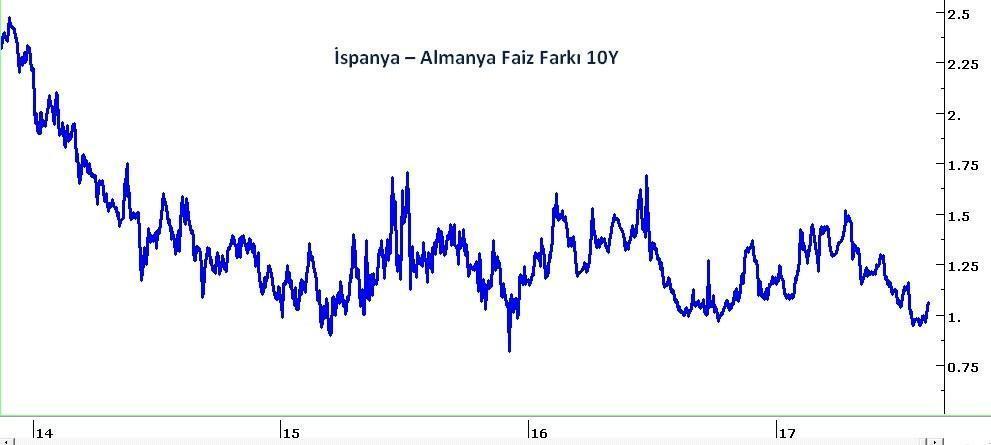

Bu sürdürülebilir bir durum değildi ve Draghi’nin ekonomiye verdiği güçlü destek ile bu makasın son iki yılda % 1 - % 1,5 bandına gerilediğine şahit olduk.

Bugün 10 yıl vadeli Alman tahvili alırsanız elde edebileceğiniz senelik getiri % 0,38. Ben risk severim diyip paranızı İspanya devletine ödünç verirseniz % 1,43 İtalya’yı tercih ederseniz % 2,02 getiri sağlıyorsunuz.

Bu fark da makul.2008 Mortgage krizinden önce de ( 2005-2006 ) Almanya’nın kredibilitesi bir puan ediyor ve bu ülkelerden bir puan kadar ucuza borçlarını çevirebiliyordu.

Draghi’nin euroda ralliye neden olan meşhur sinyalini ( ekonomiye verdiğimiz desteği makul bir süre sonunda kesebiliriz ) takiben korku bu faiz makasının açılmasıydı.

Ancak korkulan olmadı. 27 Haziran’da % 1,11 olan İspanya – Almanya faizi arasındaki fark Temmuz ayını % 0,95 ile tamamladı.

Kore faktörü bu cepheyi de etkiledi ve iki ülke faizi arasındaki fark geçen hafta sonunda % 1,05’e yükseldi.

Bu oran ağıtlar yakacak bir farka işaret etmiyor. % 1,35 de olsa yandı gülüm keten helva diyemeyiz.

Ancak Kore faktörünün etki kapasitesi ve önemi adına bize güçlü bilgiler veriyor.

Önümüzdeki günlerde tamam tansiyon düşüyor veya eyvah gerilim daha da artıyor demek için kaynakça teşkil ediyor.

İspanya – Almanya veya İtalya – Almanya faiz farkı açıldıkça küresel piyasalardaki satıcılı seyrin devamını beklemek makas daraldıkça umutları yeşertmek daha gerçekçi.

Benzer şekilde Türk tahvil faizlerinde de yukarı yönlü bir seyir var. 10Y Türk tahvil faizi geçen hafta 17 baz puan yükselişle % 10,83’e yükseldi.

Bu cephede faiz % 11,90 civarına yükselirse risk almak için çekici hale gelebilir.

Para piyasaları ise Kore faktörünü karışık fiyatlıyor. Zayıf gelen enflasyon verilerinden darbe alan USD haftanın ikinci yarısında değer kaybederken negatife evirilen küresel hava gelişen ülke para birimlerinin de ölçülü değer kayıplarına imza atmasına neden oldu.

Toparlarsak Kore gündemi finansal piyasaları baskısı altına almış görünüyor ve gündemden düşene kadar da etkinliğini sürdürmeye aday görünüyor.

KORE FİYATLAMASI NE ZAMAN SONA ERECEK ?

Piyasa şu anda negatif bir beklentiyi fiyatlamıyor. Bu bir ihtiyat hali, ne olur ne olmaz tavrı.

Nükleer savaş ihtimaline piyasa % 1-2’den öte şans vermiyor.

Bu olasılık % 10-15’e yükselecek olursa çok daha sert fiyatlamalar ile karşılaşırız.

Ancak ben piyasa algısında bu ölçüde bir karamsarlık oluşacağını düşünmüyorum.

Aksine bir süre sonra Çin’in inisiyatifi ele alıp çözüm masasını kuracağını ve derin pazarlıklara sahne olacak bu masada asgari müşterekte bir uzlaşının sağlanacağını tahmin ediyorum.

Ne zaman ?

İşte piyasa senaryosu oluştururken en kritik soru da bu bence.

K.Kore Çin’in kötü polisi gibi. ABD’ye dünya senin etrafında dönmüyor mesajı verirken yararlandığı haylaz çocuk. Rusya’nın da olan bitenden rahatsızlık duyduğunu sanmıyorum.

Obama’nın başlattığı ve Trump yönetiminin sürdürdüğü ekonomik yaptırım silahı Rusların canını fena sıkıyor.

Çin de Trump yönetiminin parmak sallayarak ticari şartları masaya yatıracağız söyleminden muzdarip.

Her ikisi de ABD’yi daha uzlaşmacı bir çizgiye çekmek tek kutuplu dünya hedefinden vazgeçirmek istiyorlar.

K.Kore üzerinde Rusya’nın direkt bir nüfuzu yok. Ancak Çin ve Rusya stratejik ortak konumunda.

Bu bakıma pazarlığı salt K.Kore – ABD ekseninde düşünmek yanıltıcı.

Çin ile birlikte Rusya da bu masada ağırlığını hissettirecek. ABD’ye karşı lafı “ dünyayı ancak benimle birlikte yönetebilirsin. Tek başına bunu yapmana izin vermem “ demeye getirecek.

KRİTİK TARİH 21 AĞUSTOS

K.Kore ABD’ye ait Guam adası açıklarını hedef alan füze saldırısı planladığını ve hazırlıklarını Ağustos ortasında tamamlayacağını açıklamıştı.

Çekik gözlülerin ordusu hazırlıklar tamamlandığında bunu ve vur emri beklediğini açıklayacak.

Haftaya Pazartesi yani 21 Ağustos’ta ise her yıl düzenlenen ve bu sene önemi artan ABD – G.Kore ortak askeri tatbikatı başlıyor.

Gerilimin N noktası marketlerde de ( kısa vade adına da olsa ) fiyatların dip noktasına işaret edecektir.

Bu tür vakalara senaryo üretmek son derece güç olsa da işimiz tahmin ve ben gerilimin 21 – 25 Ağustos haftasında ( önümüzdeki hafta içi ) tepe noktaya ulaşabileceği görüşündeyim.

Bu nedenle haftaya pozitif başlamaya aday piyasalarda toparlanma çabalarının güçlü bir tempo yakalamasının zor göründüğünü hafta içinde Kore faktörünün yeniden öne çıkacağını düşünüyorum.

Son bir yılı ağırlıkla 1200 – 1295 bandında geçiren altının önümüzdeki haftalarda kaygan zeminden güç bularak 1300’ü aşması ve 1400 $’a yönelmesi mümkün mü derseniz, sanmıyorum.

Ons bir süre gücünü değer kaybetmeyerek koruyabilir. Ancak 1400 $’a seyahat için Kore faktörüne bakışın ihtiyattan korkuya evirilmesine ihtiyaç var ve bence bu senaryonun şansı düşük.

BORSA İSTANBUL

BIST 100 endeksi için en azından Kore faktörü gündemden düşene kadar 109.000 ve 110.000 seviyelerinin gücünü pekiştirmiş dirençler haline dönüştüğü görüşündeyim.

Ancak bu aşamada destek belirlemek tamam düzeltme tamamlanıyor demek için erken. Yedi ayda % 50 değer kazanan bir borsa için ilk % 4’lük geri esnemeyi hele de bu şartlarda tamam düzeldi işte diye yorumlamak gereğinden fazla iyimserlik olur.

Bu nedenle teknik analiz yerine takvim analizini öne alarak 21-25 Ağustos haftasının şartları ile senaryo üretmek daha rasyonel.

Kaldı ki K.Kore meselesi gündemden düştükten sonra rallinin pupa yelken süreceği yönünde bir şartlanma da gerçekçi olmaz.

Pekala Eylül ayı içsel veya dışsal farklı gündem maddeleri ile farklı desteklere yelken açılacak bir perdeye sahne olabilir.

O halde derseniz; geçen yılın son çeyreği içinde aşırı ucuz fiyatlara ( 72.000 ) kadar gerileyen, geçen ayı normale yakın ( 107.500 ) sayabileceğimiz bir seviyede tamamlayan borsada fiyatlar en azından ucuz sayılabilecek ( 94.000 puan civarı ) seviyeye gerilemedikçe nazlı alıcı tavrını korumak daha güvenli.

Kuşkusuz bu görüş borsanın geneline yönelik.

Hisse senedi bazında BIST’e kıyasla güçlü iskonto içeren mali değerleme ile ucuz – çok ucuz bandına şimdiden yönelmiş seçenekler var ve Kore gerilimi bu cephe için çekici bir alım fırsatına dönüşmeye aday görünüyor. Haftaya buluşmak dileği ile..

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video yorum ile http://bigpara.hurriyet.com.tr ‘da piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN