Geç Olsun Güç Olmasın

Üç işlem gününden oluşan bu perdenin son düzlüğünde borsalarda rota yön değiştirdi ve Cuma günü sağlanan kazançlarla hisse senedi marketlerinde Ocak performansları pozitife döndü.

Dolar bazında borsa endekslerinin nerede ise tamamı yeni yıla değer artışı ile başladı. Üç işlem gününde kaydedilen getiri ortalama yüzde 3.

Borsa İstanbul ise ilk düzlükte Ukrayna Borsası ile birlikte yeni yıla negatif başlayan iki marketten biri.

Bu ölçüde olmasa da benzer bir negatif ayrışmayı Türk Lirası için de söylemek mümkün.

Dolar yılın ilk üç işlem gününde dünya genelinde yatay seyrederken ülkemizde yüzde 0,7 oranında değer kazanarak 5,33 seviyesine yükseldi.

İsveç, Arjantin ve Romanya USD’nin benzer oranlarda değer kazandığı diğer ülkeler olurken G.Afrika Rusya ve Brezilya’da ABD para birimi yüzde 3,6 değer kaybetti.

Sırf USD’de değil Euro ve altın da benzerimiz ülkelerde benzer oranlarda aşağı geldiler.

Borsa İstanbul ve Türk Lirası’nın yaşadığı bu belirgin negatif ayrışma ağırlıkla petrol fiyatlarından kaynaklanıyor.

Malum Rusya ve Brezilya petrol ihraç eden ülkeler. Biz ithal ediyoruz.

Geçen yılın son üç ayında yüzde 35 değer kaybederek bu ülkelerin negatif Türkiye’nin görece pozitif ayrışmasına neden olan petrol fiyatları 2019 yılına yüzde 6 yükselerek başladı.

Borsanın neresi pozitif ayrıştı diyeceksiniz biliyorum. Biz içerde hissetmedik BIST öncesinde çok düştüğü için 2018 son çeyreğinde yüzde 5 kadar değer kaybetti. Ama bu perdede diğer ülke borsaları yüzde 15 aşağı geldi. Bizde görülenden çok daha güçlü değer kaybı yaşadılar.

Bu sert satıcılı üç aylık perdeyi takiben dış piyasaları pozitife çeviren faktör Cuma günü açıklanan ABD istihdam verisi oldu.

Ne resesyonu kardeşim çocuk olmayın tadında güçlü bir gerçekleşmeye sahne olan bu veri tabiri caiz ise piyasalarda doping etkisi yarattı.

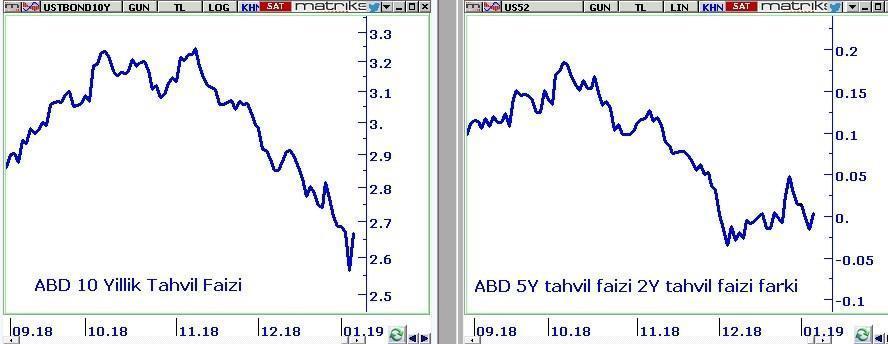

Daha güçlü bir momentum ABD tahvil piyasasında yaşandı ve Cuma günü tahvil fiyatları aşağı faiz oranları yukarı döndü.

Yurtiçinde petrol fiyatlarının yanında negatif ayrışmaya gerekçe olabilecek iki başlıktan söz edebiliriz.

İlki Trump’ın ABD askerlerinin Suriye’den çekilme takvimine yönelik çark mı ediyor diye düşündüren açıklamaları ve bu eksende yeniden ABD – Türkiye gerilimi yaşanır mı kaygısı.

TÜRKİYE FAİZLERİ SENELERCE DÜŞÜREBİLİR

İkincisi ise 16 Ocak tarihli TCMB toplantısı.

Yüksek faiz oranları yan etkisi yıpratıcı bir ilaç gibi bir yandan döviz kurlarının yükselmesini engelleyerek enflasyon sorununun yumuşamasını sağlıyor bir yandan da Türkiye ekonomisinin problemlerinin artmasına sebep oluyor.

Dile kolay ister bireysel ister kurumsal olsun 100 TL borcu olanın yüzde 35 kredi faizi ile borcunu iki sene çevirmesi durumunda borç bakiyesi 182 TL’ya tırmanıyor. Kredi faizi yüzde 41 ise borç iki yılda iki katına çıkıyor.

Bu nedenle ne kredili tüketim var ne de borç stoku yüksek firmalar geleceğe güvenle bakabiliyor.

Türkiye ekonomisi için faiz oranlarının düşürülmesi zaruri bir ihtiyaç.

Ancak faizlerin düşmesi döviz kurlarında yeni bir atağa neden olursa da bir sorunu çözelim derken hem çözümsüz kalır hem de hızlanan bir enflasyon derdi ile baş başa kalırız.

Çözümsüz kalırız çünkü faiz indirimi döviz kurlarında artışa neden olursa bu enflasyonu daha yukarı iter ve bir süre sonra faiz oranlarını ( 2015 – 2018 boyunca yaşandığı gibi ) daha da arttırmak zorunda kalırız.

Çare ?

Çare doğru bir zamanlama ve doğru bir hızla Türkiye’nin ilerde arttırmak zorunda kalmayacak biçimde faiz oranlarını düşürmesi.

Doğru zaman nedir ? Döviz kurlarını yükseltmeyen her faiz indirimi doğrudur ve ekonomiye etkisi güçlü pozitif olur.

Lafı geveleme nedir kafandaki derseniz ben Türkiye’nin işi sağlama almak için bir süre daha sabretmesi gerektiğini düşünüyorum.

16 Ocakta TCMB 50-100 BP faiz indirirse döviz kurlarının yükseleceği yönünde bir garanti belgemiz yok. Ancak ekonomimiz yoruldu bu riski alacak direncimiz de yok.

Ülke olarak altı aydır çekiyoruz bu ağır faizin çilesini birkaç ay daha dayanabiliriz.

Öyle bir zamanda indirmeye başlamalıyız ki bunca çekilen yüke değsin.

Güçlü pozitif dış piyasa şartları hakimse ( pekala mümkün ) 6 Mart 2019 dış piyasa şartları nane molla ise 25 Nisan 2019 tarihli toplantıya kadar ben faiz oranlarında bir değişikliğe gidilmemesi gerektiği görüşündeyim.

TCMB bu konuda yeterli teknik donanıma sahip mi doğru zamanlama ve hızı belirleyebilir mi derseniz zerre şüphem yok.

Maharet döviz kurlarında sıçramaya neden olmayan bir zamanlama ve hızla faizleri indirmektir ve Merkez Bankası bunu gerçekleştirebilecek yeterliliktedir.

İşte bu noktada bazı okurların iddialı bulabileceği bir görüş paylaşmak istiyorum.

Para politikası dans etmeye benzer.

Yanlış adım ile başlarsanız arapsaçı doğru adım ile başlarsanız resitale dönüşür.

Türkiye başlangıç zamanlama ve hızını doğru kurgularsa üç sene boyunca faizleri indirebilir ve bu döviz kurlarında reel bir artışa neden olmaz.

2022 yılında pekala bugün yüzde 24 olan politika faizini ve yüzde 20,3 olan enflasyon oranını sırası ile yüzde 9 ve yüzde 7’ye çekebilir battık bittik ekonomi çökecek dolar 10 TL olacak 10’da yetmez 15 olacak diyenlere tebessümle bakabiliriz.

OCAK AYINDA PİYASALAR

Geçen hafta yurtiçi piyasalarda gördüğümüz negatif ayrışmanın kalıcı olacağını düşünmüyor, özellikle de ABD tahvil piyasalarında gerçekleşen fiyatlamanın 2019 ilk yarısına daha da iyimser bakmak için haklı bir gerekçe olduğunu düşünüyorum.

Bu bakıma şartları hisse senedi yatırımlarını korumaya & arttırmaya elverişli buluyor, döviz tabanlı varlıkları ( başta altın ) yeterince çekici görmüyorum. Haftaya buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN