Fiyatlara Yön Verecek Üç Faktör

27 Haziran’da kaleme aldığım “dolar ve borsada trend değişimi yaklaşıyor” başlıklı Pusula’da yaz aylarında rota değişikliğine şahit olabileceğimizi dayanaklarım ile paylaşmıştım.

Bu görüş geçerliliğini koruyor. İkinci yarıyılda borsada yükseliş, döviz kurlarında yatay veya ılımlı negatif bir seyir bekliyorum.

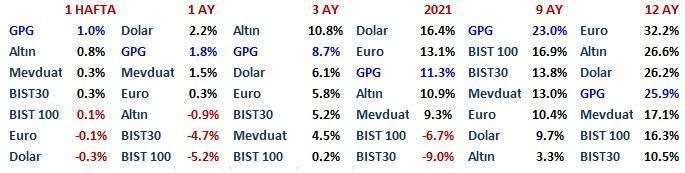

Geride bıraktığımız iki hafta çok sık rastlanmayan biçimde hem borsanın hem doların yüzde 1 değer kaybı yaşadığına şahit olduk.

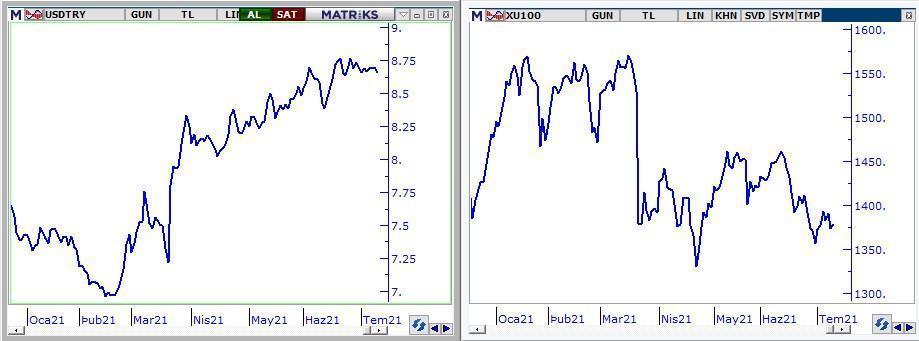

BIST 100 endeksi, 1391 puandan 1378 puana USDTRY 8,76 seviyesinden 8,66’ya geriledi. İki hafta önce 10,46 olan Euro ise 10,29’a çekilerek yüzde 1,6 kayba sahne oldu. Gram altın değişmedi.

Borsadaki ılımlı negatif seyir tamamen yurtdışındaki trendin eseri.

Küresel arenada dört haftadır borsalar değer kaybediyor. USD değer kazanıyor.

Aşağıda yer alan tablonun orta sütununda görebileceğiniz üzere bu parkurda borsa endekslerinin dolar bazında yaşadığı kayıp ortalama yüzde 4. MSCI Türkiye de bu dilimde yüzde 2 değer kaybı yaşadı.

Son hafta ise Türkiye’de belirgin bir pozitif ayrışma var. Dünya borsaları ortalama yüzde 1,2 değer kaybına uğrarken Türkiye yüzde 1,1 getiri sağladı. Bu sağ sütünde yer alan sene başından bugüne gördüğünüz eğilimin tersine bir gerçekleşme ve belki de öncü sinyal.

Döviz cephesindeki görünüm de farklı değil. Senenin ilk 4-5 ayında sert negatif ayrışan Türk Lirası bir aydır pozitif ayrışıyor.

USD son 30 günde dünyada yüzde 3,5 değer artışı kaydederken Türkiye’de yüzde 0,6 yükseldi. Geçen hafta dünyada yüzde 0,6 yükselirken Türkiye’de yüzde 0,3 düştü.

Türk Lirasında son haftalarda yaşanan stabilizasyon suni değil. Önceki Pusula’da paylaştığım üzere reel sektörün turizm kanalı ile döviz ihtiyacını karşılamasının bir sonucu.

Birkaç ay daha bu faktörün etkilerini görmemiz olası. Ancak turizm sezonunun sona ermesi ile birlikte bu dengeyi korumak için yabancı sermaye girişine ihtiyaç var.

Yazının başında küresel piyasalarda fiyatlamalarda etkili olan üç faktör sıralamıştım. Şimdi tek tek bunları masaya yatırıp yaz aylarında etkileri ne şekilde sürebilir birlikte kafa yoralım.

DELTA VARYANTI

Covid 19 salgını mutasyona uğrayarak ülke ve kıta bazında farklılıklar gösterse de devam ediyor.

İngiltere salgında başı çekiyor. Ocak ayında 60,000 olan iki ay önce 2,000 kişiye gerileyen günlük vaka sayısı 35,000 e yükseldi. Yaz aylarında 100,000’e ulaşabileceği tahmin ediliyor.

Ancak nüfusunun yüzde 68’ini aşılayan İngiltere bunun meyvesini topluyor. Ocak ayında 1250 olan günlük can kaybı Mayıs ayında 10 kişiye gerilemişti Şimdi de 27 kişi.

Yani delta varyantı hızla yayılım adına güçlü etki yaratsa da hastalığa yakalananların çok büyük kısmı bu süreci normal bir grip gibi geçiriyor.

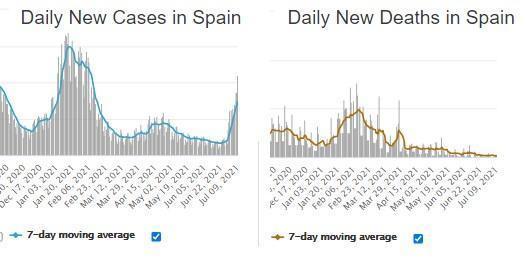

Salgının hızlandığı bir diğer örnek İspanya. Vaka sayısı bir ayda 2,000 kişiden 22,000 kişiye çıkarken nüfusunun yüzde 60’ını aşılayan ülkede günlük can kaybı bir ay önce ortalama 60 kişiydi şimdi 40.

Covid 19 sınırlı yeni ölçülü kısıtlamalara ve regülasyondan bağımsız insanların kendi davranışlarına yansıyarak ekonomik canlanmayı kısmen frenlemeye neden olacağa benzese de ekonomik hayatı durdurma riski veya güçlü etki yaratma potansiyeli ortadan kalkmış görünüyor.

GÖRECE ZAYIFLAYAN ÖNCÜ VERİLER

Ekonomik aktivitenin 3-6 ay sonraki seyrine yönelik güçlü ipucu veren İmalat PMI verileri, son iki aydır başta ABD olmak üzere batı kampında tepe yaptığını düşündüren bir resim veriyor.

Bu çok yadırganacak büyütülecek bir durum değil. Hatta normal.

Başta baz etkisi ile yani kıyaslama yapılan verinin düşük olması nedeniyle sıçrayan, ertelenen talebin de devreye girmesi ile zirve yapan canlanma hızı, adım adım daha makul bir hıza geriliyor.

Ancak fiyatlamalar yönü ile bakınca PMI endeksleri ile gelişmiş ülke borsa endeksleri arasında çok güçlü bir bağ olduğunu not düşerek iki çıkarım yapabiliriz.

1- Büyüme devam ediyor ve bu nedenle borsalarda kalıcı düşüş olmaz

2- Canlanma ivme kaybı ile süreceğe benzediği için borsa endekslerinde yeni zirveler oluşsa da bunun eski zirvelerden çok uzakta olması kolay değil

Sonuç derseniz gelişmiş ülke borsalarında önümüzdeki 12 belki 24 ayın hakim teması yatay olmaya aday.

Gelişen ülkelerde ise durum farklı. Henüz PMI endeksleri 48-52 civarında seyrediyor ve yukarıda alınacak yol var. Bu gelişen ülke borsa endeksleri için pozitif.

Ayrıca gelişmiş ülke borsalarının bir süre sonra cazibesini yitirmesi küresel fonların gelişenlere daha fazla ağırlık vermesi sonucunu doğurabilir.

Ancak bu fiyatlama önceki yazılarda da paylaştığım üzere FED etkisi tamamen sona erdikten sonraki dönemin konusu olmaya aday görünüyor.

FED ETKİSİ

ABD Merkez Bankası 27-28 Temmuz tarihinde toplanacak. Bu Salı açıklanacak ABD Haziran TUFE aylık yüzde 0,5 yıllık yüzde 4,9 bekleniyor.

Büyümeye yönelik sağlanan destekler gül ise enflasyon kaçınılmaz diken konumunda.

Eğer diken beklentileri aşmaz hatta biraz altında kalırsa ABD Merkez Bankası varlık alımlarında kesinti kararını 26 Ağustos JH sempozyumuna hatta belki 21-22 Eylül toplantısına bırakabilir.

Yok diken tahammül edilmez düzeye yükselirse 28 Temmuz’da FED varlık alımlarını kademeli biçimde keseceğini ilan edebilir.

Bu konuda benim gördüğüm ve dikkat çekmek istediğim şey farklı.

Beklenen kötü haber konumundaki bu faktörün her geçen hafta öneminin azalmaya başladığını düşünüyorum.

Evet geride kalmadıkça gelişen ülkelerde güçlü bir ralli başlamasını engellemesi muhtemel. Ancak ılımlı bir hızla varlık fiyatlarının yükselmesini engellemesi zor.

FED bilinçli bir biçimde bu konuyu aman tamam kabak tadı verdin alacaksan al bu kararı denecek hale sokuyor. Bu sayede finansal piyasalarda sert bir hareket olmasının bunun da dönüp ekonomiyi etkilemesinin önüne geçiyor.

Kaldı ki bu konu ile bağlantılı olan ve fiyatlama düzeyinde etki gösterecek asıl tehdit ABD Merkez Bankasının bir süre sonra da faiz artırımlarını başlatacak olması.

Bu konuda piyasa adım adım sizlerle aylar önce paylaştığım ilk yıl yaşanan sert sıçramayı takiben büyüme sonraki yıllarda düşük hızla devam edecek. Bu nedenle FED faizi yeniden yüzde 2,50’ye yükseltemez favori senaryo yüzde 1,50 civarı tepe olur noktasına yerleşiyor. ABD tahvil faizlerinin düşük seyri de bu değişimin yansıması.

Zayıflayan öncü veriler ve ekonomiler üzerinde ölçülü delta varyantı etkisi de bu senaryoyu destekliyor.

İşte bu nedenlerle de FED’in karar alacağı hafta ölçülü bir medcezir yaşanacaksa da bunun kalıcı etkisi; beklenen kötü haber geride kaldı gelişen ülkeleri AL refleksi olmaya aday görünüyor.

BORSA İSTANBUL

Borsada yılın ilk çeyreğinde BIST Banka endeksi yüzde 30 değer kaybetmiş, BIST Sanayi yüzde 11, BIST 100 dışı hisseler yüzde 17 yükselmişti.

İkinci çeyrekte roller değişti ve sanayi endeksi yüzde 7 küçük şirketler endeksi yüzde 16 değer kaybı yaşarken, BIST Banka yüzde 11 değer kazandı.

Alt endekslerde ilk yarıyılda gördüğümüz keskin ayrışma Temmuz ayının ilk yedi işlem gününde yerini yakınsayan performanslara bıraktı. Bankalar bu parkurda yüzde 2 sanayiler yüzde 1,5 küçük şirketler endeksi de yüzde 1,8 getiri sağladı.

Bankaların yeniden keskin negatif ayrışma yaşaması için döviz kurlarında sert sıçrama gerekiyor. Ben önümüzdeki birkaç ay bu riskin gerçekleşme olasılığını son derece düşük buluyorum.

14 Temmuz TCMB toplantısından ne çıkar derseniz TRY negatif bir sürpriz beklemiyorum. Ancak ölçülü TRY pozitif bir sürprizi düşük olasılıkla da olsa masada görüyorum.

TCMB’nin ihtiyaç olursa faiz arttırabiliriz cümlesini metne eklemesi pekala mümkün.

Banka hisselerindeki göreli ıskonto yüzde 11 değer artışı ile ortadan kalkacak limitte değil.

Enflasyonun yüzde 20 üzerine sıçraması riski azaldıkça bankalar değer kazanmaya devam edecektir. Sektör hisselerine yönelik pozitif bakışımı sürdürüyorum.

Ancak borsada artık sadece bankaların yükseldiği bir seyir yerine daha bayrak yarışı tadında ahenkli bir görünüm zaman zaman diğer hisselerin de öne çıkabildiği bir seyir daha olası.

Küçük şirketler ise mayın tarlası gibi. İçlerinde normal kabul edilebilecek değerlere yaklaşanlar olduğu gibi grafik olarak ıskonto kazanmış görünen ancak değerleme ile halen balon fiyatlı olan çok seçenek var.

İlgi çekici bulduğum bir sektör gayrimenkul. İçinde iyi-kötü pek çok seçeneği barındırsa da ben bu cephede hele de TCMB faiz artırım sinyali verir ve bu ilave negatif ayrışmaya neden olursa özenli seçimlerin verimli sonuçlar sağlayabileceği görüşündeyim.

STRATEJİ

Önceki Pusulada, yönettiğim yatırım fonunda sonbahar öncesi futbola benzetirsek 5-4-1 olan defansif saha diziliminden kademeli bir biçimde ofansif taktiğe yönelmeyi planladığımı paylaşmıştım.

Geçen hafta gerek Avrupa, Çin ve Tayland borsa endekslerinde alım yaparak gerek ise Brezilya Reali karşısında aldığım ABD dolarını satıp kar realize ederek, yani forvete oyuncu dahil ederken defanstan oyuncu çıkartarak bu dönüşümü başlattım.

Henüz 4-3-3 saha yayılımına geçmiş olmasam da artık 4-4-2 kabul edilebilecek dengeli bir taktiğe geçtim. Önümüzdeki haftalarda uygun fırsatlar ile karşılaşırsam bu dönüşümü sürdürme eğilimindeyim.

Türkiye yasal üst sınırım olan yüzde 18 ağırlıkta olduğu için yurt içinden ofansif bir takviye yapmadım. Bir sonraki Pusula’da buluşmak dileği ile...

- BIST

- DOLAR

- EURO

- ALTIN