FED Sinyali Yaklaşıyor

Finansal piyasa aktörleri için şüphesiz öncelikli gündem maddesi FED.

Ekonomik aktivitenin sağlığına kavuşmasının kaçınılmaz sonucu olarak tedavi için verilen ilaçlar kademeli bir biçimde kesilecek.

İlk adım varlık alımlarının sona erdirilmesi, ikinci ve çok daha önemli adım ise faiz oranlarının normal sayılacak düzeye yükseltilmesi olacak.

Eyvah FED faiz arttıracak fiyatlaması en erken 2022’nin ikinci yarısının konusu olmaya ve 2023 yılı içinde gerçekleşmeye aday görünüyor.

Ancak varlık alımlarında kesinti fiyatlaması öyle değil.

Önümüzdeki 2-4 ay içinde ABD Merkez Bankasının bu konuda somut bir sinyal vereceği ve finansal piyasaların bu faktörün etkisi ile geçici bir negatif ara akıma sahne olacağı görüşündeyim.

Sinyalin gelebileceği potansiyel dört tarih var; 16 Haziran, 28 Temmuz ve 22 Eylül.

Bu üç tarihte ABD Merkez Bankası toplantıları var.

Sinyalin gelebileceği dördüncü seçenek Ağustos sonunda Jackson Hole sempozyumu.

Bu kaçınılmaz adım ne zaman atılacak eminim FED de bilmiyor.

Önümüzdeki aylarda açıklanacak istihdam ve enflasyon verileri bu sorunun yanıtında belirleyici olacak.

Pek çok analist 2013 benzeri bir fiyatlama yaşanmasından endişe ediyor.

Yakın tarihte son varlık alımlarında kesinti fiyatlamasına o zaman şahit olmuştuk.

Gelişen ülke borsaları 6 hafta içinde ortalama yüzde 30 değer kaybına sahne olmuştu.

Şüphesiz bu tür parkurlara senaryo üretirken geçmiş örnekleri incelemekte yarar var.

Ancak bu tür analizlerin üstün körü yapılmaması, geniş açı ile bakılması gerekiyor.

2021 ile 2013 arasında temelde iki büyük farklılık var.

İlk büyük fark, gelişen ülke borsa endekslerinin değerleri.

Bir faktör değişikliğinin fiyatlar üzerinde göstereceği etkide vaka kadar, fiyatların o sırada nerede olduğu da belirleyicidir.

2013 yılında eyvah FED fiyatlaması yaşanmadan önceki altı ayda yüksek risk iştahı gelişen ülkeleri yüzde 20 kadar pozitif ayrıştırmış, başka bir deyişle Türkiye’nin de dâhil olduğu bu ülke grubu FED sinyaline görece pahalı yakalanmıştı.

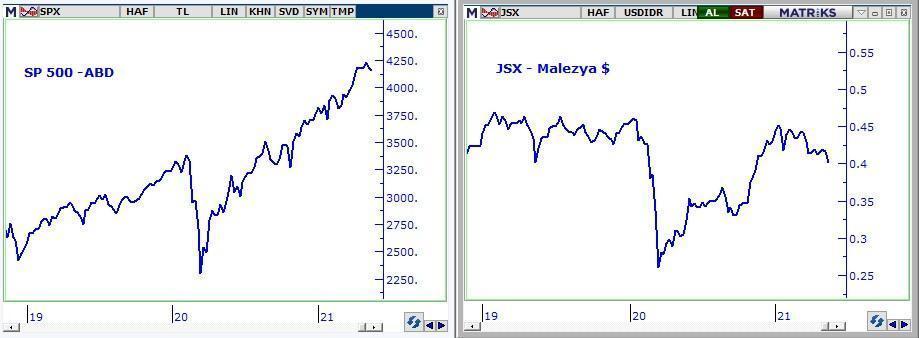

Oysa 2021 yaz aylarına yaklaşırken bunun tam tersi bir durumla karşı karşıyayız.

Gerek salgının ekonomik maliyetini üstlenme gerek ise hızlı aşılama ile salgının etkilerini minimize etme konularında gelişmiş ülkeler gelişen ülkelerden açık ara farkla çok daha başarılı oldu.

Bu nedenle geride kalan 14 aylık ralliden aslan payını gelişmiş ülkeler aldı.

Yukarıda solda ABD örneğinde gördüğünüz üzere gelişmiş ülke borsalarının önemli bir bölümü Covid 19 öncesi değerlerinin yüzde 20-30 üzerindeler. Gelişen ülke borsalarının önemli bir bölümünde ise borsa endeksleri 2020 başındaki değerlerinin altındalar.

Bunu normal karşılamak gerekir. Halen gelişen ülkelerin dikkate değer bir bölümünde salgın devam ediyor. Ekonomik aktivite henüz canlanmadı.

Bir bakıma gelişen ülkeler gelişmişleri takip ediyor ve 3-6 ay geriden geliyorlar.

Zenginler kulübü kurtuldu kalanların vay haline diye düşünmeyin.

Herkes aynı gemide ve salgının bumerang olmaması için gelişmiş ülkeler ilaç üreticilerini hızla diğer ülkelerle ortak üretim yapmaya zorluyor.

Yaz aylarında aşı üretim-tedarikinde yaşanan sorunların önemli ölçüde azaldığına şahit olacağız.

Geride kalan altı ay gelişmiş ülke marketlerinde yaşanan rallinin benzerini sonbahardan itibaren gelişen ülkelerde görmemiz muhtemel.

Ancak yaz parkurunda sahne yüksek olasılıkla FED’in olacak.

İyi olan şu ki gelişen ülkeler eyvah FED fiyatlamasını görece ucuzken yaşayacaklar.

Sonbahara yönelik pozitif beklenti de dayanıklılık adına diğer avantajları olacak.

2013 -2021 arasında ikinci büyük fark ise vaka ile ilgili;

Fiyatlanacak vaka bir bütün halinde bakarsanız ekonomilere sağlanan desteğin kademli olarak kesilecek olması.

Geçen hafta Canberk Yalçın ile konuştuk. Her ne kadar küresel bir büyüme döngüsüne girildiyse de Avrupa’nın Japonya’ya, ABD’nin de Avrupa’ya benzemesinden endişe edildiğini anlattı.

Bu, baz etkisiyle ilk sene yaşanacak sert sıçramayı takiben önceki setlere kıyasla 4-5 yıllık büyüme döngüsünde gelişmiş ülkelerin ortalama büyüme hızının görece düşük kalabileceği anlamına geliyor.

İşte bu da her ne kadar 2022 yılının konusu olacaksa da FED faiz artırım setinde yukarı yönlü alanı sınırlı kılacaktır.

Başka bir deyişle 2023-2024 faiz artırım setinde ABD Merkez Bankasının faiz oranını 2019 yılındaki düzey olan yüzde 2,5’e yükseltmesi zor.

Şu anda yüzde 0,25 olan FED faizi 2024 yılında kaça çıkabilir derseniz var olan bilgi seti ile yüzde 1,50 gibi bir seviye makul görünüyor.

Bu bilgi bize yaz aylarında eyvah FED meselesi yeterince fiyatlandı mı sorusuna yanıt ararken ışık tutacak.

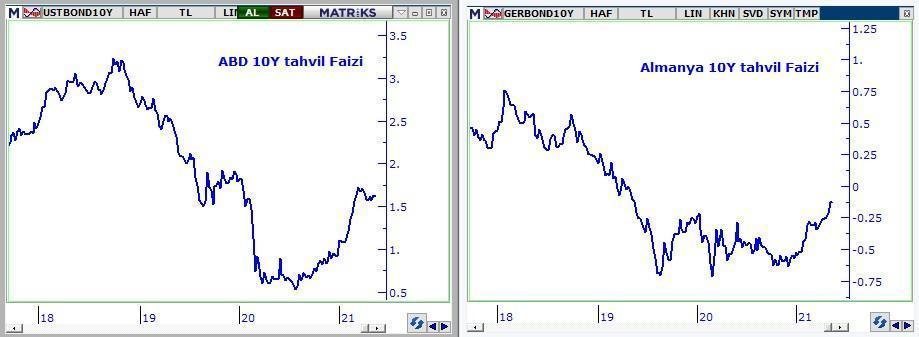

ABD 10Y tahvil faizinde yükseliş Ocak-Şubat parkurunda tempo kazanmış ve varlık piyasaları bundan negatif etkilenmişti.

Bu cephede altı haftadır yüzde 1,55 – 1,67 bandında yatay seyir var.

Eyvah FED perdesinde ABD 10Y tahvil faizi yeniden yükselişe geçecektir.

Bu cephe için ne zaman ki tamam ABD faizi yeterince yükseldi diyoruz işte o kesitte bence FED de tüm marketlerde yeterince fiyatlanmış olacak.

Ben bu cephede yüzde 2,25 civarını olası eyvah FED fiyatlamasında tepe olmaya aday buluyor, ABD faizlerinde bunun ötesinde bir yükselişin 2021 yılının konusu olacağını sanmıyorum.

Peki, bu senaryoda borsa endekslerinde ne oranda bir geri çekilme ile karşılaşabiliriz?

Öncelikle FED fiyatlaması geride kalana kadar borsa endekslerinde kalıcı yükseliş yaşanmasının güç olduğunu düşündüğümü belirtmek isterim.

Ancak bu borsalar önümüzdeki haftadan itibaren düşüşe geçer anlamına gelmiyor.

Aksine FED perdesinin rötar yaptığına işaret eden her veri gelişen ülkeleri pozitif etkiler.

Yakın vadede borsa endeksleri her iki yönde de hareket edebilir.

Küresel trend adına Almanya örneği üzerinden senaryo analizini somutlaştıralım.

DAX endeksi geçen haftayı 15.437 puan ile tamamladı.

Önümüzdeki haftalarda 16,000 puanı bu cephede güçlü, 16,500 puanı çok güçlü dirençler olarak görüyor, test edilmeleri durumunda kaydedilecek % 4-7’lik primin eyvah FED perdesinde geri verileceğini düşünüyorum.

Yaz ayları içinde DAX hangi seviyeye düşerse FED yeterince fiyatlandı denebilir derseniz, cari değerinden yüzde 10 kadar düşüşle DAX 14,000 olursa ben ilke olarak alıcı cenahta saf tutarım.

Gelişen ülke marketlerinin de bu fiyatlamada daha fazla kayıp yaşayacağını sanmıyorum.

ABD faizleri yataya geçince yükselmeye başlayan ve son yedi haftada 1675 $’dan 1882 $’a tırmanan ons altın cephesinde de 1925-1950 $ bandını aşılması güç bir direnç hattı olarak görüyor, yaz aylarında FED etkisi ile 1700 $ civarına gerileme yaşanmasının sürpriz sayılmaması gerektiğini düşünüyorum.

Borsa İstanbul dünya genelinde geride kalanlar kulübüne üye en dikkat çekici marketlerinden biri.

Kısa vadede BIST100 endeksinde 1550 seviyesinin (belki 1600) test edilmesi şaşırtıcı olmaz.

Ancak bu demek değil ki eyvah FED fiyatlaması BIST’i etkilemez.

Endekste yaz aylarında 1300-1350 bandının yeniden test edilmesi mümkün ve bu gerçekleşirse önemli bir alış fırsatı olacağı görüşündeyim.

En zor ve kritik soru; BIST’in 1550-1600 bandına yükselmesini beklemeden cari fiyatlardan olası bir eyvah FED furyasından korunmak üzere hisse senedi ağırlığı azaltılmalı mı?

FED sinyalinin 16 Haziran’ın konusu olacağını bilsem neden olmasın diyebilirdim. Ancak bilmiyorum.

Doğrusu kendi adıma en zor vazgeçeceğim ülkenin Türkiye olduğunu belirtmek isterim.

Bunu duygusal bir tavır olarak görmeyin. İşime duygu katmam.

Ocak ayında GPG’de Türkiye hisse senedi yatırımlarının ağırlığını yüzde 0,3’e kadar indirmiştim.

Cari durumda yüzde 17 ağırlıkla Türkiye hisse senedi yatırımlarını sürdürüyor ve prensip olarak fiyatlarda dikkate değer bir artış olmadıkça önemli bir değişiklik yapmayı düşünmüyorum.

Burada şüphesiz % 25 ağırlığa sahip döviz tabanlı varlık-mevduatın negatif senaryolara yönelik güçlü bir savunma kalkanı oluşturması elimi rahatlatıyor.

Ancak bunun kadar etkili diğer faktör; gerek 6 gerek 12 ay sonra endeksin reel olarak (enflasyon üzeri) daha yüksek değerlere ulaşması ihtimalini yüksek bulmam.

Hele endeksi bir yana bırakıp hisse senedi bazında bakınca ben Türkiye’nin dünyada emsali olmayan fırsatlar barındırdığını, geçici med-cezir risklerinin pekâlâ taşınabileceğini düşünüyorum.

Çünkü FED fiyatlamasını takiben rüzgârın gelişen ülkeler lehine eseceği ve dolar bazında ortalama yüzde 30’u bulacak bir rallinin perdelerini aralayacağı görüşündeyim.

Bu akım Şubat 2022’ye kadar olan kesitte BIST’i de 2,000 puana taşıyabilir.

İlgi duyan okurlar her gün saat 18:30 itibarı ile GPG’nin yatırımlarını sürdürdüğü ülke & ağırlıkları linke tıklayarak güncel hali ile takip edebilir. http://pusulaninotesi.com/gpgyatirimfonu/

Bir sonraki Pusula’da buluşmak dileği ile…

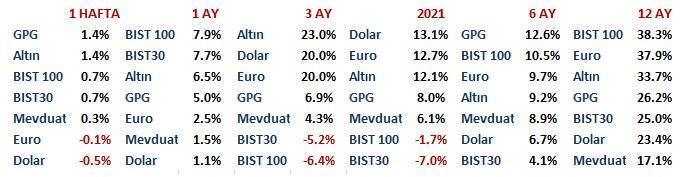

- BIST

- DOLAR

- EURO

- ALTIN