Euro & dolar el ele

Tahvil piyasası ise belirgin bir negatif ayrışmaya sahne oldu. Ekim başından beri Türk tahvil faizleri dünyadan bağımsız bir biçimde yükseliyor. Ülke olarak borçlanma maliyetlerimiz artıyor.

Uzun vadeli enflasyon beklentilerindeki bozulma ve hazinenin yüksek borçlanma tercihinden kaynaklanan bu durum geçici bir bozulma mı kalıcı bir problem mi henüz bir yorum getirmek güç. Ancak önemli bir başlık ve izlemek gerekiyor.

Bugün Pusulada ağırlığı döviz cephesine vereceğim. Ezeli rakipler euro ve dolar arasındaki mücadele önümüzdeki aylarda nasıl bir seyre sahne olabilir, TL ne ölçüde ucuz mercek altına alacağım.

DOLAR DEĞER KAZANMAYA DEVAM EDİYOR

2017 yılının ilk sekiz ayında dünya genelinde zayıf seyreden ABD para birimi son altı haftanın beşinde değer kazanmayı başardı.

Önceki hafta yaşadığı ölçülü geri çekilmeyi takiben USD geçen haftayı dünya genelinde ortalama % 0,8 değer artışı ile tamamladı. Bu rüzgar yurtiçinde de doların haftayı 3,67 üzerinde tamamlamasına neden oldu.

Dolar neden yükseliyor hatırlayalım.

1- Trump’ın büyük önem verdiği vergi indirimi önemli bir beklenti. Hafta içinde bütçenin senatoda kabul edilmesi vergi paketinin yol kazasına kurban gitmesi riskinin azaldığına işaret ederek USD’yi destekledi.

2- ABD’de ekonomik aktivite yeniden tempo kazanıyor.

3- Avrupa Merkez Bankasına yönelik beklentilerin törpülenmesi de doları destekliyor.

Bu noktayı açalım. Avrupa Merkez Bankası üç senedir varlık alımı yaparak ekonomiye güçlü destek sağlıyor. Bu tedavi sonuç verdi ve Euro bölgesinde ekonomi canlandı. Hal böyle olunca ilacı kesmek farz oldu ve Draghi Haziran ayında normalleşme sinyalini verdi.

Bu sinyali takiben EURUSD 1,11 seviyesinden on haftada 1,2070’e kadar yükseldi. Ancak Ağustos sonundan bugüne Avrupa para birimi değer kazanamıyor.

Hatta ölçülü de olsa değer kaybına uğradı ve EURUSD paritesi geçen haftayı 1,18 yakınlarında tamamladı.

ECB ( Avrupa Merkez Bankası ) bu Perşembe ekonomiye verdiği desteği hangi hızla azaltacağını kısmen veya tamamen açıklayacak. Başlangıçta hızlı bir aksiyon alınacağını düşünen piyasa yapılan açıklamalar ile beklentisini iskonto etti.

Aylık 60 milyar euro olan varlık alım programının yılbaşından itibaren 30-40 milyar euro’ya yılın ikinci yarısında 20-30 milyara düşürülmesi, 2018 sonunda da kesilmesi bekleniyor.

Ayak gazdan kademeli bir biçimde çekilirken ayrıca frene basılması ( yani faiz artırımına gidilmesi ) beklenmiyor.2018 başarı ile tamamlanabilirse ECB’nin faiz artırımları 2019 yılının konusu olacak.

Şimdi bu perspektifte bir karar setinin Euro’yu nasıl etkileyeceğine kafa yoralım.Benim görüşüm ölçülü negatif.ECB beklenenin ötesinde bir şahinlik ortaya koymadıkça ben bu yönde bir karar setinin euro’ya kısa vadede kalıcı bir prim sağlamayacağını aksine beklentinin geride kalmasını takiben Avrupa para biriminin ölçülü bir değer kaybı yaşayabileceğini düşünüyorum.

Hafta içinde 1,1950 direncine geçici bir yükseliş yaşanabilir mi ? USD’nin de zayıf bir anına denk gelirse pekala mümkün. Ancak bence bunun baz senaryo alınacak ölçüde şansı yok.

Velev ki gerçekleşti ? İşte bu noktada aktörlerin euro’dan rüzgarı arkasına alan USD’ye geçiş için bu hareketi bir fırsat olarak göreceği paritenin bir süre sonra yeniden rotayı aşağı çevireceği görüşündeyim.

Paritenin seyri tek yönlü bir mücadele değil. Yaz aylarında USD’nin zayıf seyri de Euro’nun rallisinde önemli bir katalizör olmuştu.

Vergi indirimi beklentisi çöp olmaz, ABD Trump kaynaklı major sansasyonlar ile karşılaşmazsa ben önümüzdeki asgari 10 haftalık perdede doların ana rotasının yukarı olacağı yönündeki görüşümü koruyorum.

Bu nedenle yakın vadede EURUSD paritesi her ne kadar ilk denemede 1,15 desteğini aşağı geçmekte zorlanmaya aday gözükse de önümüzdeki birkaç ay içinde 1,11 civarına yönelimin pekala söz konusu olabileceği görüşündeyim.

1,05 olmaz mı ? Eski bardaklar çam oldu. Bana sorarsanız çok ama çok zor.

Avrupa bitti dağıldı çöküyor USD herkesi döver diyenler bile artık eski kıtanın gıpta edilecek geri dönüşünü görüyor.

Ya paritede 1,25 , 1,30 senaryoları ?

2018 içinde 2019 ECB faiz artırımlarına yönelik bir fiyatlama ile euro’nun rüzgarı yeniden arkasında bulması ve yeni zirvelere yelken açması sürpriz olmaz.

Ancak buna daha zaman var.

Şu ara piyasa aktörleri FED’in 2018 faiz artırımlarına konsantre ve bu beklenti henüz yeterince fiyatlanmadı.

Neye & kime göre ?

Bu konuda rehber tahvil piyasaları olmalı. Ne zamanki ABD 2 yıllık tahvil faizi FED faizinin 40-50 baz puan üzerine tırmandı bunu ancak o zaman tartışabiliriz.

Fed Aralık ayında politika faizini % 1,50 ‘ye yükseltecek. 2 yıllık ABD tahvil faizi geçen haftayı % 1,56 ile tamamladı. Bu cephede % 1,90 civarını görene kadar FED fiyatlarda evhamı için erken.

DÖVİZ TÜRKİYE’DE NE KADAR PAHALI ?

Çok değil 6-7 hafta önce USDTL 3,40 – 3,50 EURTL 4,00 – 4,10 bandındayken TL ne kadar ucuz manşeti ile yerli yabancı pek çok aktörün bu konuda dikkat çekici değerlendirmelerine şahit oluyorduk.

Şimdi USDTL 3,67 EURTL 4,32 . Yani TL geride kalan 6 haftada kabaca % 6-7 değer kaybına uğradı. Türk Lirası ucuzsa daha da ucuz hale geldi. Ancak tribünler sus pus o cenahtan pek ses gelmiyor.

Avrupa ile süregelen sorunlara ABD ile yaşanan restleşme de eklenince haklı olarak süngüleri düştü.

Meydanı boş bulup bir iddia ortaya atacağımı düşünmeyin.

Bu sene başında Türk Lirasına yönelik tahmin üretmeyeceğimi TL’yi öngörülebilir bulmadığımı sizlerle paylaşmıştım. Türk Lirası sürprizlerle dolu ve ben de hala aynı noktadayım.

Öngörülebilir bulana kadar TL hakkında bilgi aktarmakla yetineceğim.

Ülkemizde cari enflasyon kabaca senelik % 10. Diğer ülkelerde ortalama % 2. Bu gerekçe ile her yıl nominal olarak döviz kurlarının Türkiye’de % 8 kadar yükselmesi normal.

Bunun ötesinde bir artış olduğunda TL’nin reel değer kaybına uğradığından, tersi olduğunda ve döviz kurlarında 12 aylık bir perdede kur artışı % 8‘den düşük kaldığında TL’nin reel olarak prim yaptığından bahsedebiliriz.

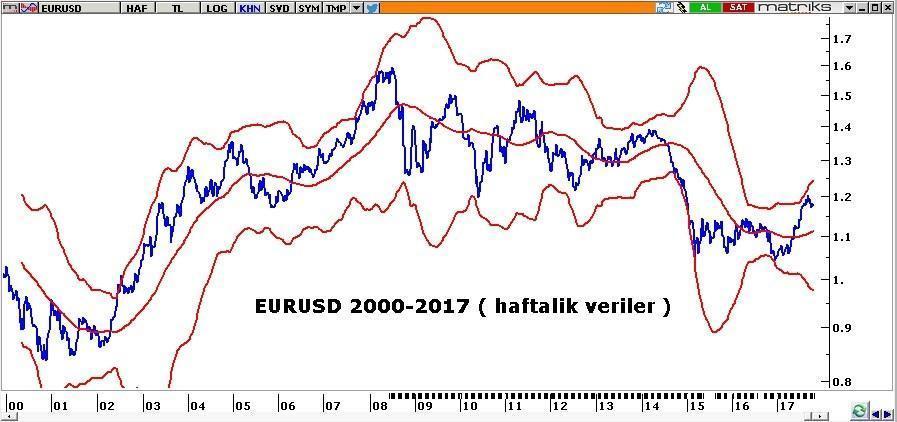

Yukarıdaki grafiğe dikkatlice bakın lütfen. Geride kalan 10 yılda TL reel olarak % 25-30 luk bir bandın içinde dalgalanıyor. Bu sırf euroya karşı değil. Hemen her para birimine karşı geçerli.

Türkiye pozitif gelişmeler yaşandığında ( 2010 güçlü büyüme, 2013 not artırımı ve 2015 petrol fiyatlarında çöküş ) döviz kurları aşağı geliyor. Tersi olduğunda ve Türkiye negatif gelişmeler yaşandığında da döviz kurları hızla yükseliyor.

Güncel durumda döviz kurları bu dalgalanma bandının orta noktasından % 14 kadar yukarıda. Başka bir deyişle USDTL 3,21 olabilecekken 3,67 EURTL 3,79 yerine 4,32 seviyesinde.

Objektif bir değerlendirme adına 2015 başındaki veya 2013 başındaki tabanı referans almıyorum. Yoksa döviz kurları reel olarak son 10 yılın dip bölgesinden % 30 yukarıda.

Özetle döviz kurları bugün son on yılın zirve bölgesinde. Yani oldukça pahalı. Teorik olarak yukarı yönlü marj çok kısıtlı. Aşağı yönlü marj asgari % 15 belki 20.

Ancak pratik ayrı teori ayrı.

TL ‘nin prim yapması ve yaralarını sarması için belirgin Türkiye pozitif gelişmelere ihtiyaç var.

Bu olmaz ve yeni Türkiye negatif gelişmeler ile karşılaşırsak döviz kurları pekala bu bandın üzerine çıkabilir.

Ölçülü pozitif gelişmeler yaşanır ve döviz kurları Şubat 2017 – Ağustos 2017 boyunca gezindiği bölgeye gerilerse bu kurlarda % 2-3 kadar bir geri çekilmeye neden olur.

Sonuç derseniz ; döviz cephesinde limitli bir geri çekilme çok zor değil. Ancak güçlü bir geri çekilme için güçlü faktör değişikliklerine ihtiyaç var.

O zaman altına mı koşalım ? Hayır aynı pahalılık altın için de geçerli ve önümüzdeki 10 haftalık parkurda bence sarı fırtına dolar bazında değer kaybı riski taşıyor.

Bu üçlü içinde kısa vadeye yönelik olarak ben halen doların şansını görece daha yüksek buluyor ve yakın destek olan 3,61 ve güçlü destek olan 3,55 seviyelerinin alıcıların radarında bulunmayı hak ettiğini düşünüyorum.

BORSA İSTANBUL

Geçen hafta kapsamlı biçimde paylaştığım görüşler geçerliliğini koruyor. Bu haftayı takiben zorlu bir parkura Kasım ayına giriyoruz. Bu virajlı kaygan yolda iyimser senaryo ile yatay baz senaryo ile negatif bir seyrin şansını daha yüksek buluyorum.

Borsa ne kadar düşebilir sorusuna teknik analizde yanıt aramak yerine takvim analizini öne çıkararak asgari kasım ayının üçüncü haftası tamamlanana kadar tribünde kalmanın ve oluşabilecek fırsatları gözlemenin daha güvenli olduğu görüşündeyim.

Kabul edelim borsa çok dirayetli ve negatif haberlere güçlü dayanıklılık ortaya koyuyor. Bu başarının önemli bir nedeni göreli iskonto.

Yukarda TL’nin ne kadar iskontolu olduğunu kapsamlı biçimde işledim. Benzer bir durum BIST için de geçerli.

Dolar bazında geçen haftanın en iyi dördüncü performansına imza atan hisse senedi marketimiz son 52 haftalık performansta 32 endeks içinde 25. sırada.

Ancak bu iskonto benzer ülke borsaları değer kaybedecek olursa BIST’i korumaya yetmez. Kasım geleneği bu sene de yinelenecek olursa pekala borsa endekslerinde ailece güçlü değer kayıplarına ve cazip alım fırsatlarına şahit olabiliriz. Haftaya buluşmak dileği ile.

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN