Ekim Ayında Piyasalar

Bugün sizlerle hem Ekim ayına ve devamına yönelik piyasa beklentilerimi hem de Türk varlıklarında pozitif ayrışma alanının ne olabileceğine yönelik görüşlerimi paylaşacağım.

Önce 7 Eylül tarihli Pusula’yı hatırlayalım ve senenin son üç aylık parkuruna yönelik tahminleri de bu şablon üzerinden güncelleyelim.

Son yazımda sizlerle ABD’de Eylül ayının ilk haftasında gerçekleşen çalkantıyı bir patinaj işareti olarak gördüğümü kısa vadede Amerikan borsalarında yüzde 7 Avrupa borsalarında yüzde 5 kadar bir geri çekilmenin mümkün olduğunu düşündüğümü ancak satıcılı seyrin derinleşmesini veya kalıcı hale gelmesini beklemediğimi paylaşmıştım.

BIST içinse “Eylül ayının ilk bölümünde gördüğümüz ılımlı pozitif ayrışma kolaylıkla devam edebilir ve BIST dünya borsaları değer kaybetse de (Haziran ayında olduğu gibi) yükselebilir veya yatay kalmayı başarabilir.” İfadesine yer vermiştim.

Dow Jones geride kalan üç hafta yüzde 6,7 kayıpla 28,133 seviyesinden Perşembe en düşük 26,535 puana Alman DAX endeksi de yüzde 4 kayıpla 12,842 puandan Cuma günü en düşük 12,341 seviyesine geriledi.

Haftanın kapanışı her iki cephede de test edilen bu en düşük değerlerin üzerinde 27,173 ve 12,545 (DAX vadeli) olarak gerçekleşti.

4 Eylül tarihinde 1086 olan BIST ise geride kalan üç hafta en düşük 1085 puanı test edip kapanışı yüzde 3,5 yükselerek 1124 seviyesinde gerçekleştirdi.

Şimdi tartışmamız gereken iki soru var;

1- Yurt dışında dört aydır süren ana yatay trend içinde gerçekleşen bu dört haftalık ara negatif akım tamamlandı mı?

2- BIST pozitif ayrışmayı sürdürebilir mi?

Yurt dışı ile başlayalım; evet ben kısa vadede borsa endekslerinin ara bir pozitif akıma sahne olarak önümüzdeki birkaç hafta değer artışı kaydetmesini daha olası buluyorum.

Ancak Ekim sonu veya Kasım ayı içinde bu yaşanana benzer ölçülü bir ara negatif akımın yinelenebileceği görüşündeyim.

Dow Jones özelinde 28,500 DAX özelinde 13,500 puan rotadaki yakın vadeli hedefler.

Ötesinde zirvelere koşunun ki bunun Dow Jones için 33,000 DAX için 16,000 olabileceğini düşünüyorum Ocak-Şubat 2021 parkurunun konusu olabileceği görüşündeyim.

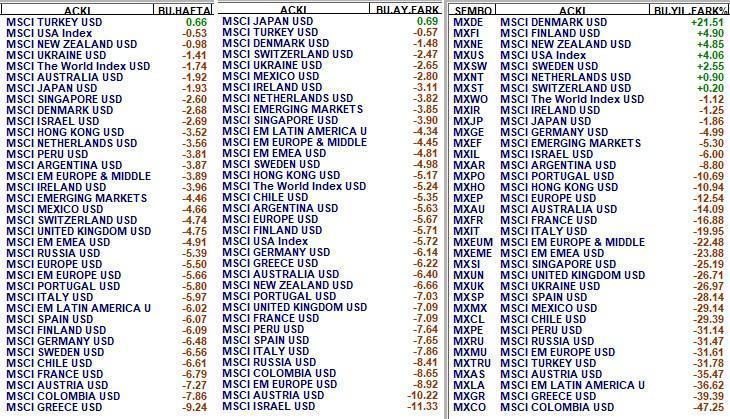

BIST ile devam edelim. Yukarıdaki tabloda görebileceğiniz üzere bizim borsa dolar bazında geçen hafta yükselen tek market olurken Eylül bütününde de Japonya ile birlikte en iyi performansa imza attı.

Göreli iskontonun sağladığı zeminle başlayan bu ayrışma Perşembe günü TCMB’nin oyun değiştirici faiz kararı ile ivme kazandı.

Bazı okurlar ne var TCMB’nin kararında bu kadar büyütecek Türkiye zaten kendine has bir kokteyl ile faiz oranlarını yükseltmişti diye düşünebilir.

Haklısınız dolaylı yoldan ülkemizde faiz oranları iki ay içinde 300 baz puan kadar yükselmişti.

Ancak bu yabancı yatırımcıları enflasyon konusunda iyimser kılacak ülkenin şiddetle ihtiyaç duyduğu sermaye girişini sağlayacak bir zemin yaratmıyordu.

Enflasyon deyip geçmeyin. Bizde toplum için en güçlü fobi döviz kurları ise yabancı için enflasyondur.

Hele ki Yüzde 10-12 gibi bir enflasyon oranı en tehlikeli bölge olarak görülür. Yüzde 7 olan enflasyon hızlanırsa yüzde 9-10 ama yüzde 12 olan enflasyon hızlanırsa geometrik bir ivme ile bir anda kendini yüzde 20-25’de bulabilir.

Velev ki oldu sonucu çok sert faiz artırımı ve sert resesyondur.

İşte yabancı yatırımcılar bu risk nedeniyle Türkiye’den çıkıyor sıra dışı iskonto içerse de Türk varlıklarına giriş yapmıyorlardı.

TCMB her ne kadar atomu parçalamadıysa da bu karar ile pek çok yabancı yatırımcının endişe ettiği kurda enflasyonda sert sıçrama ve yeni resesyon riskini en azından önümüzdeki 9-12 aylık takvim dönemi için bence büyük ölçüde ortadan kaldırdı.

Faiz halen cari enflasyonun üzerinde değil bu oran yetmez diyenler de var. Tek boyutlu bakarak haklı olduklarını düşünebilirsiniz.

Ancak dünyada faizin negatif olduğu gerçeğini ve enflasyonun talep değil arz yönlü geliştiğini hesaba katarsak bu oran hele de karmaşık olmayan yalın hali ile bence yeterli.

Küresel resesyon parkurları gelişen ülkeler için buzlu yol gibidir. Gerek resesyon yaşanırken gerek ise resesyondan çıkış sürecinde yol engebeli olur kırılganlıklardan kaynaklanan riskler daha fazla sorgulanır.

Dünya ekonomisi böyle bir parkurun içindeyken Türkiye’nin enflasyon ile mücadeleyi boşlamayan bir politikaya yönelmesi önemli bir değişim ve ülkeye döviz girişini başlatacağı görüşündeyim.

Hele de Covid 19 etkisiyle dörtte birine gerileyen turizm gelirlerinin cari açığı bu yıla özel olarak yukarı ittiği bir takvim kesitinde bu çok önemli bir ihtiyaç.

Yabancı yatırımcıları bir yarışmanın jüri üyeleri gibi görmeyin. Hepsi karlı yatırımlar ile getiri sağlama peşinde. Faiz kararını takiben borsada ve tahvilde alış yapan yabancılar bunu jest olsun centilmenlik olsun diye gerçekleştirmedi. Kar edeceklerini düşündükleri için harekete geçtiler.

TCMB kararı öncesine kıyasla riskleri görece azalan Türk varlıkları fiyat avantajı geçerliliğini koruduğu sürece pekala talep görmeye devam edebilir.

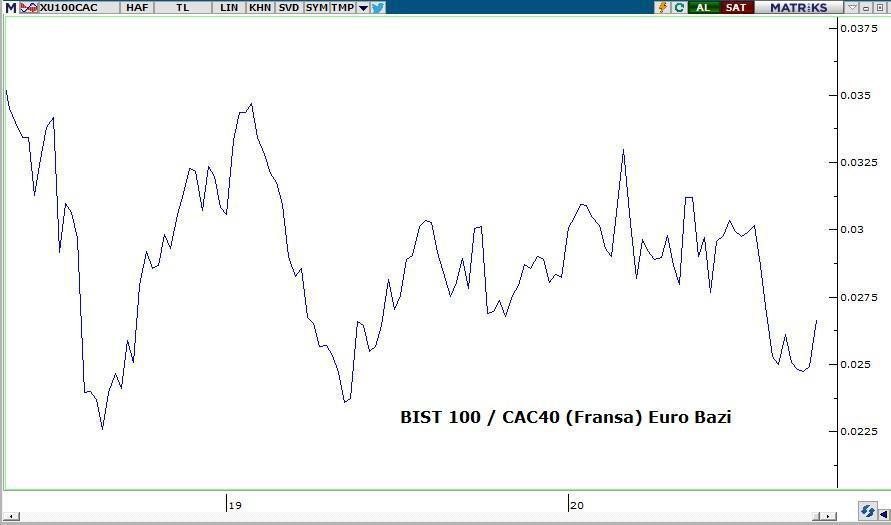

İşte bu noktada fiyat avantajını ölçmek için göreli iskontonun ne kadarı kapandı yukarı yönde ne kadar alan kaldı irdelememiz gerekiyor.

Yukarıda borsa endekslerinin sene başından bugüne getiri oranlarına yer verdiğim tabloya bir kez daha bakalım.

BIST her ne kadar dolar bazında Eylül ayının en iyilerinden olsa da 2020 kaybı yüzde 32 ve listede yer alan 30 ülke içinde yıllık performansı halen en zayıf dört ülkeden biri.

Dünya genelinde borsa endekslerinin ortalama kaybı bu yıl yaklaşık yüzde 20

Buradan hareket ile önümüzdeki 3-4 aylık takvim kesiti adına ben aşağıdan yukarı dolar bazında BIST’in ilave yüzde 17 pozitif ayrışma alanı olduğunu düşünüyorum.

Bu süreçte TRY de % 5 kadar pozitif ayrışma kaydederse (pekala mümkün) BIST’in diğer borsalardan Türk Lirası bazında yüzde 10’a kadar ayrışma alanı olduğunu söylemek mümkün.

Ancak bunu TL bazında BIST yüzde 10-15’den fazla yükselemez tadında bir görüş olarak almayın.

Buraya kadar aktardıklarım ayrışma alanına ilişkin.

Dünya borsaları önümüzdeki 4 aylık takvim kesitinde yüzde 10-15 kadar yükseliş kaydedecek olursa BIST’de pekala buna yüzde 25-30 prim yaparak eşlik edebilir.

Toparlamak gerekirse ben TCMB’nin Türkiye ekonomisinin kısa vadeli ( 6-12 ay) risklerini önemli ölçüde azaltan bir karar aldığını ve bunun Türkiye piyasalarında bir takım molalar yaşansa da bir süre daha pozitif ayrışmayı ve değer artışını mümkün hale getirdiğini düşünüyorum.

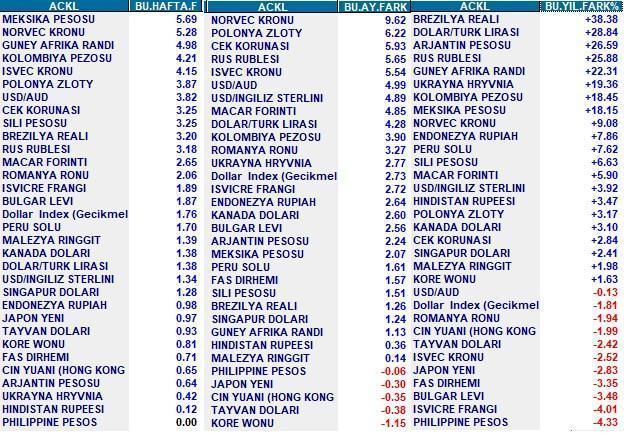

Küresel iklimde de yakın vadede ılımlı pozitif bir seyrin şansını daha yüksek bulduğum için USDTRY cephesinde önümüzdeki asgari 3-4 aylık kesitte 7,75 üzerine seyahatin zorlaştığı aşağı yönde 7,25’e kadar bir alan oluştuğu görüşündeyim.

Bu nedenle finansal enstrümanları geçmiş sicillerine bakıp hangisi ne kadar kazandırıyor diye analiz etmenin demode olduğu önümüzdeki altı aylık kesitte sevindirenler ile üzenlerin yer değiştireceği görüşündeyim.

BIST 100 endeksinde Ekim ayı içinde 1200-1230 bandının test edilebileceğini 2021 ilk çeyreği içinde ise endeksin 1350 puana kadar yükseliş potansiyeline sahip olduğunu düşünüyorum.

Bankalarla bitirelim. Bir önceki yazıda bu konuda da vitesi bir kademe yükseltmiş banka hisselerinde pozitif ayrışmanın yakın vadede başlayabileceğini düşündüğümü aktarmıştım.

TCMB kararı bu anlamda tetikleyici oldu ve Ağustos ayını 1096 puan ile tamamlayan BIST Banka endeksi geçen hafta 1152 puana yükseldi.

Türkiye özelinde görece azalan risklerin güçlü fiyat avantajı nedeniyle yabancı alımlarında bir süre daha banka hisseleri ağırlıklı şekilde devam edebileceğini bu nedenle BIST Banka endeksinin yılın son çeyreği içinde 1350-1400 bandına kadar yükselişini sürdürebileceğini düşünüyorum.

Bir sonraki Pusula’da buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN