Sarı fırtına altın hemen her yazıda hatırlattığım üzere altı senedir ağırlıkla 1150 – 1350 dolar bandı içinde dalgalanıyor. Bu bandın tepesi olan 1350 dolar hafta içinde test edildi ve ons ölçülü bir geri çekilme ile haftayı 1328 dolar seviyesinde tamamladı.

Anlayacağınız iyi gidiyor altın alalım görüşü bana demode geliyor. Geçmiş altı yılın geleneği bir süre daha yinelenirse ( bence olasılığı yüksek ) bu cephenin önümüzdeki aylarda sevindirmesi zor.

Ya döviz cephesi? Ben bu cephede bireysel yatırımcıların görece düşük alım satım fiyat farkı ile yatırım yapabildiği dolar euro ve sterlin’i değerlendirmeye alıyorum. İşte bugünkü Pusula’da bu üçlüye yakından bakalım istedim.

Son altı yıldır TL karşısında döviz kurlarının belirli aralıklar ile değer kazandığına sonra önce geri çekilip ardından da yatay seyrettiğine şahit oluyoruz.

En sert ralli geçen yaz yaşandı. 2018 yılına 3,75 yakınlarında başlayan USDTL Ağustos ayında 7,20 seviyesini test etti. Ancak bu fiyat kalıcı olmadı.

Aksine gerek ABD para birimi gerek diğer döviz kurları ülkemizde geride kalan altı ayda zirveden yüzde otuza yakın değer kaybına sahne oldular.

2018 başında 3,75’den dolar alanların dahi reel kazancı bugün yüzde 10’a geriledi.

Çünkü bu 14 aylık dönemde TL faiz oranı daha yüksek olduğu için 375.000 TL’si ile dövize yönelmeyip mevduatta kalanlar da kapitallerini 480.000 TL’ye çıkarma imkanı yakaladılar.

2018 yılı içinde toplumda kayda değer bir bölüm dövize yöneldi. Hele 7,20 test edildikten sonra ortalama 6 TL’den dolar alan öyle büyük bir grup var ki bugün nominal kayıpları yüzde 11 gibi gözükse de mahrum kaldıkları TL cinsi getiri de dikkate alındığında varlıklarının reel olarak beşte birini yitirmiş durumdalar.

Ülkemizde finansal varlıklarda yarıya yakın bir ağırlığın dövizde olduğunu düşünürsek dolar ne zaman yükselir sorusunun yanıtı milli servetimiz adına da kritik önem taşıyor.

Dolar yükselince ülke olarak daha mı zengin olacağız ? Tabi ki değil. Döviz cinsi varlık sahibi olanların birikiminin üç katına yakın bir meblağ da ülke olarak borç hanemizde yazılı. Bu nedenle toplumun yarıdan çok daha fazlasını ( hatta enflasyon ve ekonomik aktivite kanalı ile hepimizi ) doların seyri yakından ilgilendiriyor.

Döviz kurlarında yönü belirleyen iki faktör var. İlki dış ikincisi iç rüzgar.

Eğer gelişen ülke paraları dünyada değer kaybediyor ve TL pozitif ayrışmayı başaramıyorsa döviz kurları yukarı gidiyor. Bu faktör bana sorarsanız görece daha öngörülebilir. Nitekim sizlerle beklentilerimi paylaşırken dayanaklarım hep bu radar panel ile bağlantılı oluyor.

Yok dünyada bir değişim yokken içsel nedenlerle TL değer kaybediyorsa bu bize has oluyor ve bu menşede hareketleri son üç yıl içinde öngörmek inanın çok zordu.

Eski okurlar bilir bu panel yumuşak karnım. Garfield gibi kalıyorum.

Bu nedenle döviz cephesine yönelik görüşlerimi Türk Lirası benzerlerine paralel seyrederse varsayımına dayalı olarak aktaracak başka bir deyişle sizlerle dış iklime yönelik görüşlerimi paylaşacağım.

Türkiye’ye özel radar panelimde beliren olumlu veya olumsuz bir ışık ile karşılaşırsam kuşkunuz olmasın bunu da kaleme alırım.

Yerel seçimleri bu anlamda eşik olarak görenler var. Seçimden sonra dolar şuraya gider dolar buraya çıkar tahmin menüsü zengin.

Ancak dayanakları ne inanın anlamış değilim. Türkiye enflasyon ile mücadeleyi önceliklendiren ekonomi politikasından vazgeçmez ve güven kaybını perçinleyen yeni gelişmelere sahne olmazsa seçim sonrasının seçim öncesi ile arasında bir fark olmaz. Döviz kurlarını diş iklim belirlemeye devam eder.

Biliyorum bazılarınız bu değerlendirmeye ama kelimesi ile başlayan madde madde karşı tezler sıralıyor içinden.

Haklısınız. Türkiye’de ekonomik görünüm üç yıl öncesine göre farklı. Ekonomi yıprandı çözüm bekleyen sorunlarımız var.

Bunlar olmasa dolar şu anda 4,15 euro 4,70 olurdu. Başka bir deyişle son üç yıla ilişkin faktör değişikliklerini görmezden gelmiyorum. Çözümün kolay olmadığının da farkındayım.

Bu nedenle de önümüzdeki 1-2 yıl döviz kurlarında aşağı yönlü marjı kısıtlı buluyorum.

Dünya ile ve dış rüzgar ile devam edelim.

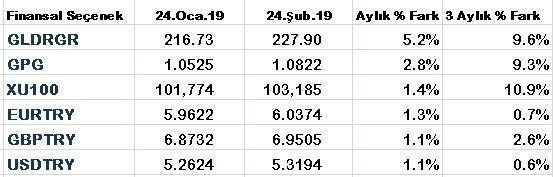

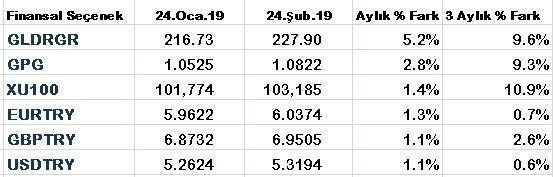

2019 yılı gelişen ülkeler pozitif bir biçimde perde araladı. Ocak ayında benzerlerimizde borsa endeksleri hızla değer kazandı döviz kurları aşağı yönlü bir eğilim gösterdi.

Şubat ayında bayrak el değiştirdi. Gelişmiş ülke borsaları ılımlı pozitif seyri sürdürürken gelişen ülke para birimleri limitli değer kayıpları yaşadı borsa endeksleri yatay kaldı.

Türkiye’de bu iki parkuru hemen hemen benzerlerine paralel geçirdi.

Şimdi Mart ayı yaklaşıyor. Ve bayrak yeniden el değiştirmeye aday görünüyor.

Borsalarda Ocak ayını anımsatan sert sıçramalar olacağını sanmıyorum. Gelişmiş gelişen ayrımı olmaksızın hisse senedi marketlerinde yatay veya ılımlı pozitif seyir bir süre daha devam edeceğe benziyor.

Ancak para piyasalarında ben gelişen ülkeler kanadının daha hissedilir bir değişime sahne olabileceğini ve döviz kurlarının önümüzdeki birkaç aylık perdede ortalama yüzde 4-5 kadar geri çekilme yaşayabileceğini düşünüyorum.

Bu durumda eldeki doları euro’yu satalım mı ?

1- Türkiye sürprizlerle dolu ve benim öngörü kapasitem ülkemizde her daim doğru tahminler üretmeye yetmiyor.

2- Açık olayım. Ben 6,50 ‘den beş ay önce dolar alıp 65,000 TL’sini mevduat ile 71.000 yapmaktan mahrum kalan kapitalini 53,000 TL’ye indiren ve reel olarak yüzde 25 zarar etmiş biri olsaydım ;

Muhtemelen satalım düşecek algısı ile hareket etmeye o kadar istekli olmaz ilave yüzde 5-7 kadar daha reel ( kur ve faiz farkı toplamı ) kayıp riskini üstlenebilirdim.

3- Yılın ikinci yarısı içinde ( belki de yaz aylarında ) küresel iklimin negatife dönmesi riskinin yüzde 50’den düşük şansa sahip olmadığı görüşündeyim. Bu nedenle döviz cephesi birkaç ay daha mutsuz etse de ilerleyen aşamada dış rüzgarı arkasına alabileceğini ve ölçülü yükselişlere sahne olabileceğini düşünüyorum.

Bu pencereden bakarak kendimde döviz tabanlı yatırımlar için küresel iklimde mevsim geçişinin ne zaman yaşanabileceğini tahmin etmeye çalışıyorum.

Bu anlamda da ufuktaki iyi haber olan ABD-Çin ve Brexit süreçlerinde mutlu son haberlerinin manşetleri süslemesini bekliyorum.

Tam zamanlamayı tahmin etmek güç olsa da her iki cephede de maç pozitif beklentileri zedelemeden uzatmalara gideceğe benziyor.

Bu sabah Trump ilerleme kaydedildiğini ve daha önce 1 Mart’ta yüzde 25’e çıkartılacağı açıklanan ek gümrük tarifelerinin yükseltilmesinin ileri bir tarihe ertelendiğini açıkladı.

Dow Jones ( ABD borsa endeksi ) bence ne zaman döviz alalım sorusuna yanıt arayan ve cevabı dış iklimden çıkarmak isteyenler için önemli bir kılavuz olmaya aday.

Sene başından bugüne değer kazanan Dow jones’da ben yükseliş trendinin 27.500 puan ( belki 27,000 ) civarında sona erebileceğini ve bu noktada döviz kurlarının da gelişen ülkelerde taban adreslerine ulaşmış olabileceğini düşünüyorum.

Dow Jones geçen haftayı 26,000 puanın hemen üzerinde tamamladı. Bir süre yatay kalabilir hatta geri çekilmeler de yaşayabilir ancak önümüzdeki üç ay içinde Dow 27.500 olur eş zamanlı olarak ABD-Çin ve Brexit konusunda mutlu son manşetleri medyada öne çıkarsa ben bu tablonun döviz cephesi için önemli bir alım fırsatı oluşturabileceği ( BIST içinde satış ) görüşündeyim.

Döviz cephesine senaryo üretmeye teknik analizi temel analiz ile birleştirerek devam edelim.

Yukarıdaki grafikte mavi çizgi ( USDTRY/TUFE ) ülkemizde ABD para biriminin son on senede enflasyon üzerinde kaydettiği primi gösteriyor. ( Her yıl için ortalama yüzde 2 olan ABD enflasyonu bilinçli olarak göz ardı ediyorum )

2010-2015 arasında kabaca 10,5 olan USDTRY/TUFE 2016 ortasında 12 düzeyinde denge buldu.

Başka bir deyişle eyvah FED teması ile 2015 yılında bir ara 13,5 seviyesini test ettiyse de sonra kur geri çekildi.

Temmuz 2016 – Ağustos 2018 perdesinde ( darbe girişimi sonrası ) ise TL çok sert değer kaybına uğradı ve dünyada dolar yatay seyrederken ülkemizde USDTRY/TUFE 22,5 seviyesine kadar yükseldi.

Şimdi bu oran 15,3 ve 2009 – 2017 döneminin ortalaması olan 12 düzeyinin yüzde 20 kadar üzerinde.

Ben önümüzdeki iki yıl içinde bu farkın tamamının kapanmasını beklemiyorum.

Ancak üçte biri ( belki yarısı ) kapanabilir mi ? İhtimal dahilinde.

Toparla derseniz takvimden fal tutarak ( dış iklim temelinde ) en geç Mayıs ayı içinde döviz cephesinin taban oluşumuna sahne olabileceğini ve dış iklim penceresinden bakarak bir süre daha bu cephede yukarı yönlü hareketlerin güdük kalmaya devam edebileceğini düşünüyorum.

GPG VARLIK DAĞILIMI & YATIRIM STRATEJİSİ

Yaklaşan küresel resesyonda sığınak arayışı içinde olanlara da bir seçenek olması amacı ile kurduğum GPG’de amacım en yüksek getiriyi sağlamak değil. Aksine düşük ölçekli risk alarak düzenli biçimde mevduat üzerinde getiri sağlamayı hedefliyorum.

Tüm banka ve yatırım kuruluşlarından alabildiğiniz GPG’de halihazırda sigorta edilmemiş net hisse senedi ağırlığı yüzde 12,5 döviz tabanlı varlıkların ağırlığı yüzde ( şimdilik ) 0.

Bu oranlar günün içinde veya bir iki gün süreli olarak değişim gösterse de henüz iki cephede de sigortasız net yüzde 20 üzeri bir ağırlık ile pozisyon almayı düşünmüyorum.

GPG neye hangi ağırlık ile yatırım yapabiliyor getiri sicili - yatırım stratejisi nedir ve varlık dağılımı nasıl bilgi almak için web sitemi inceleyebilir GPG Bilgi Hattına ( 312 438 27 00 ) sorularınızı yöneltebilirsiniz.