Döviz Kurları & BIST Üzerine

Türkiye Eylül ayında negatif ayrışmıştı. Ekim ayının ilk bölümünde görece hız kesse de negatif ayrışma devam etti.

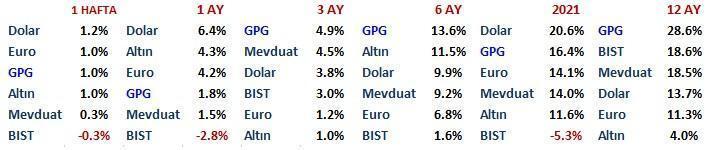

Yukarıdaki tablonun soldaki iki sütununda görebileceğiniz üzere gerek haftalık gerek son bir aylık periyotta döviz tabanlı üçlü olan Dolar Euro ve Altın geleneksel yatırım seçenekleri içinde en iyi getiriye imza atanlar oldular.

Bazı okurlar ne var bunda genelde öyle zaten diyebilir ama objektif bakıldığında durum tüm lokal belirsizliklere karşın üç senedir hiç ama hiç öyle değil.

USDTRY, Ağustos 2018 Brunson Gerilimi sonrası (7,21 test edilmişti) yüzde 35’lik bir bant içinde reel olarak yatay seyrediyor.

Bazı parkurlarda en iyi getiriye imza atarken, bazı parkurlarda performansı BIST ve TRY mevduatın belirgin şekilde altında kalıyor.

Yukarıdaki tabloda görebileceğiniz üzere 3 aylık periyotta TRY mevduat, 12 aylık periyotta ise hem BIST hem TRY mevduat, döviz tabanlı üçlüden daha iyi performans kaydettiler.

Bununla birlikte en tepeden alanlar bir kenara bırakılırsa son 10 yıl içinde dolar alanlar hiç kalıcı zarar yazmadı.

Düşse de bir süre sonra yeniden yükseldi. Yaralarını telafi etti.

2001-2008 döneminde yedi yıl reel düşüş trendi yaşayan USDTRY, 2008-2015 boyunca yatay seyretti. TRY bazı primi Türkiye enflasyon oranından yüksek olmadı.

2015-2018 döneminde ise kalıcı güçlü ralliye sahne oldu.

Yüzde 50 enflasyon üzeri getiri sağladı.

Halen kaydettiği primin kayda değer bölümünü koruyor.

Son üç yılda Türkiye’de yaşadığı artışlar 2008-2015 döneminde olduğu gibi enflasyona paralel gerçekleşiyor. İlave reel kazanç oluşmuyor.

Ben geçen ay 8,25 seviyesinden başlayan yükselişin de geride kalan üç yıl benzerlerine şahit olduğumuz bir ara pozitif akım olarak kalacağını ve en geç iki ay içinde USDTRY’da rotanın aşağı döneceğini düşünüyorum.

Trendin aşağı dönüşü cari fiyatlara yakın bir yerden mi, yüzde 3 kadar ilave artışı takiben mi yoksa yüzde 10’u bulabilecek geçici bir prim sonrası mı gerçekleşir öngörmek güç.

Dış iklim ve TCMB bu sorunun yanıtı üzerinde belirleyici olacaktır.

Dikkat çekmek istediğim nokta farklı;

10 senedir yatırım yapanları sevindiren, en azından üzmeyen döviz cephesinde ben bir süre sonra trendin tersine dönebileceğini ve güçlü-kalıcı uzun soluklu (2001-2008 benzeri) bir düşüş trendinin başlayabileceğini düşünüyorum.

Türkiye’de döviz kurları ve keza gram altın benzerimiz ülkeler ile kıyaslandığında oldukça yüksek fiyatlardan işlem görüyorlar.

Kaç olsaydı normaldi derseniz USDTRY için 6,00 EURTRY için 7,00 gram altın için 340 TRY makul fiyatlar olurdu.

Şüphe yok ki önümüzdeki 6-12 ay içinde kurların makul sayılacak bu değerlere gerilemesini beklemiyorum.

Ancak zamana yayılarak önümüzdeki 2-3 yıl içinde parça parça bunun gerçekleşmesinin mümkün olduğunu ve dövize yönelenlerin artık bu riski dikkate almalarının zamanının geldiğini düşünüyorum.

Nasıl yani USDTRY’ın üç sene sonra 6’ya düşme ihtimali olduğunu mu iddia ediyorsun diyenlere iyi haber nominal olarak hayır bunu iddia etmiyorum.

Kastım şu; önümüzdeki üç yılın Türkiye’de toplam enflasyonu yüzde 40 olurken ve mevduat ile bugünkü 100 TRY üç sene sonra 150 TRY’a yükselirken döviz kurları nominal olarak bugünkü fiyatında kalabilir.

Ve bu gerçekleşirse döviz tabanlı yatırımlar satın alma gücünün 1/3’ünü yitirebilir.

Bu şüphesiz mutlak-tek senaryo değil. Ancak dikkate alınacak ölçüde şansı olduğu görüşündeyim.

Tersten okursanız artık dövize yönelmiş olanlar için yönetilmesi gereken kritik bir risk var.

İşte bu nedenle ben kısa vadede döviz kurlarında yükseliş sürecek olursa 2022-2024 dönemine yönelik riskleri göz önüne alarak tasarruf sahiplerinin bunu kademeli bir biçimde satış fırsatı olarak kullanmasının ve varlıkları içinde radikal-kalıcı revizyonlara gitmesinin daha doğru olacağı görüşündeyim.

Yereller geride kalan iki hafta döviz cephesinde ağırlıkla satıcıydı. Satmayan çoğunluk fiyatlara alışmış olabilir, kurlarda ilave artış yaşanmazsa başta satıcı olmak yerine izlemeyi tercih edebilirler.

Önümüzdeki aylarda turizm gelirleri devre dışına çıkacağı için reel kesimin de satıcı olması güç. Aksine aylık bazda cari açık kadar alış yapmaları muhtemel.

Oyun değiştirici kesim muhtemelen küresel fonlar olacak.

Onların var olan fiyatlamayı sakin-dikkatli bir biçimde izlediğini ve yılın son çeyreği içinde kademeli biçimde Türkiye’ye giriş yapmaya hazırlandığını düşünüyorum.

Bu kez geleceklerin içinde kısa vadeli trade edenler yine olacağı gibi Türkiye’ye uzun vadeli prim potansiyelini göz önüne alarak yatırım yapacakların da olacağı görüşündeyim.

KÜRESEL BORSALAR & BIST

Sizlerle son Pusula’da Dow Jones özelinde önümüzdeki birkaç yılın ana seyahat parkurunun 33,500–36,500 hattı olması ihtimalini yüksek bulduğumu paylaşmıştım.

ABD endeksi geride kalan üç haftada da bu hattın taban adresine yaklaşıp (en düşük 33.613 puanı gördü) geçen haftayı 34.746 seviyesinde tamamladı.

Rota yukarı döndü ve gelişmiş ülke borsalarında yatay ana trend içinde pozitif bir ara akım sahnesi perdelerini araladı mı derseniz evet bunun mümkün olduğunu Ekim ayının küresel piyasalarda bir iklim değişikliğine sahne olabileceğini düşünüyorum.

Dow Jones’a benzer şekilde BIST100 endeksi de geride kalan üç hafta, birkaç kez 1375 puan civarını test edip Cuma kapanışını 1398 puanda gerçekleştirdi.

Dış iklim geçen haftanın ikinci yarısında gördüğümüz pozitif tonu koruyabilirse bu kısa vade özelinde BIST adına da destekleyici olacaktır.

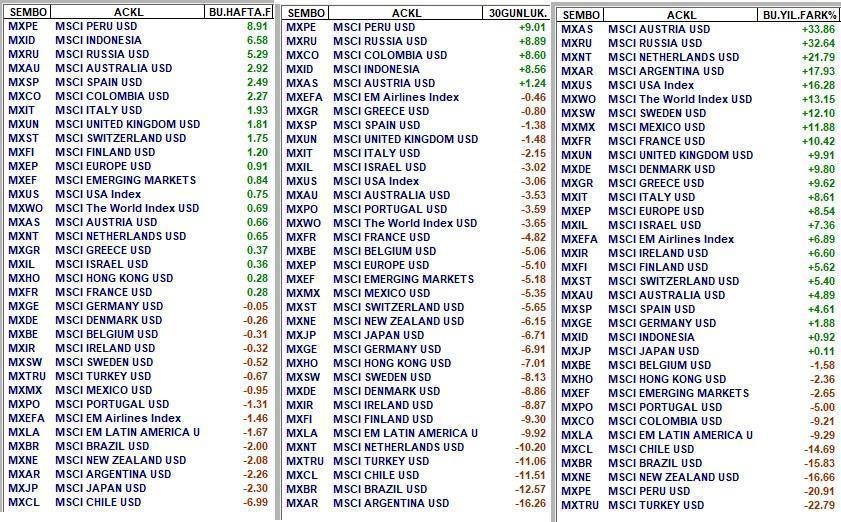

Hatırlarsanız önceki yazılarda sizlere 2022 ortasına kadar olan süreçte gelişen ülke borsalarında ralli beklediğimi de aktarmıştım.

Bayrak yarışı tadıyla bu hareketin de başlamış olabileceğine yönelik emareler var.

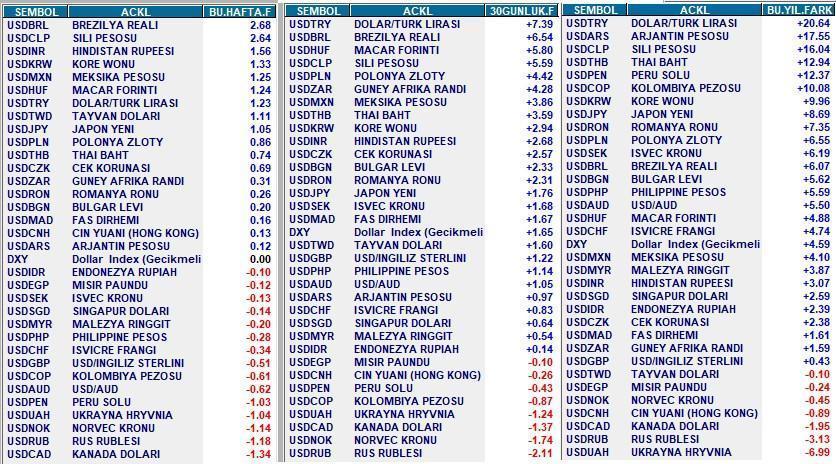

Türkiye’nin aynı sepette yer aldığı ülkelerden Peru, Kolombiya ve Endonezya son 30 günde dünya borsaları ortalama yüzde 5 değer kaybına sahne olurken, dolar bazında yüzde 9 getirilere imza atarak BIST’in daha da ilgi çekici hale gelmesine neden oldular.

2022 ortalarına kadar olan kesitte gelişen ülkeler içinden bu tür performanslara şahit olmaya devam edeceğimizi ve sıranın bir noktada Türkiye’ye de geleceğini düşünüyorum.

UZUN VADEDE BORSA İSTANBUL

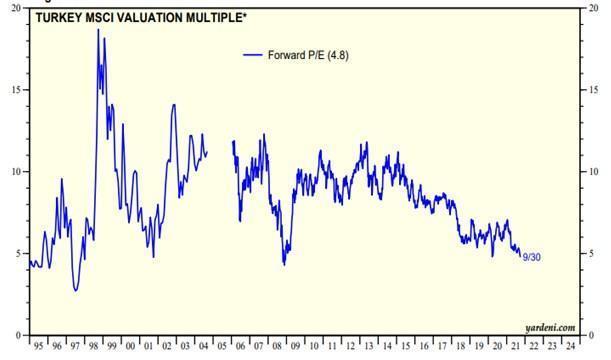

Borsa İstanbul’un son haftalarda ortaya koyduğu dayanıklılıkta dolar bazı aşırı iskontonun ve emsallere kıyasla güçlü iskontonun yanında yukarıdaki grafikte görebileceğiniz temel değerleme (Fiyat Kazanç Oranı) de çok etkili.

Türk şirketleri geride kalan 20 yıl karlılıklarının 4,5 katı ile 13 katı arasında değişen fiyatlardan işlem gördüler.

Cari fiyatlar 20 yılın dibine oldukça yakın.

Aşağı yönde alan kısıtlı yukarı yönde marj olabildiğince geniş.

Kaldı ki Türkiye ekonomisi ilerleyen yıllarda kalıcı bir büyüme parkuruna dönmeyi başarırsa bu iç pazara yönelik çalışan şirketlerin ve bankaların karlılığında önemli oranda artışa neden olur ve uzun vadede (3-4 yıl) hisse senedi fiyatlarında reel yüzde 300 -400 getiri alanı zemin kazanır.

Ben bu potansiyeli, endeksin önümüzdeki 6-8 ay içinde 1800-2000 bandını test edip etmeyeceğinden çok daha kıymetli buluyor, varlıklar içinde uzun vadeli hisse senedi yatırımlarının zamanının geldiğini düşünüyorum.

Bir sonraki Pusula’da buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak isteyen okurlar aşağıdaki linke tıklayarak ücretsiz abone olabilir. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN