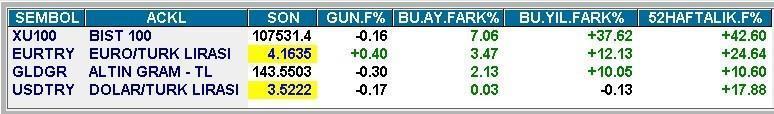

Dolar otuz ayın dibinde

Dolar ise dünya genelinde sene başından bugüne Türkiye özelinde ocak sonundan bugüne devam eden zayıf seyrini sürdürerek geçen ay dört geleneksel yatırım seçeneği içinde sıfır getiri ile son sırada yer aldı.

ABD para biriminin dünya genelindeki seyri izlenirken gösterge kabul edilen dolar endeksi Şubat 2015’den bugüne en düşük 91.9 seviyesini test etmiş, otuz aylık bu perdeyi ağırlıkla 93 – 100 bandı içinde dalgalanarak geçirmişti.

Dolar endeksi dün 92.8 seviyesini test ederek 3 Ocak 2017 tarihinde gördüğü 103.8 zirvesinden % 10 geri çekildi.

DXY ( Dolar Endeksi ) hesaplanırken aslan payı % 57.6 ile Euro’da. Sonra sırası ile % 13.6 ile Japon Yeni % 11.9 ile İngiliz Sterlini %9.1 ile Kanada Doları % 4.2 ile İsveç Kronu ve % 3.6 ile İsviçre Frangı yer alıyor.

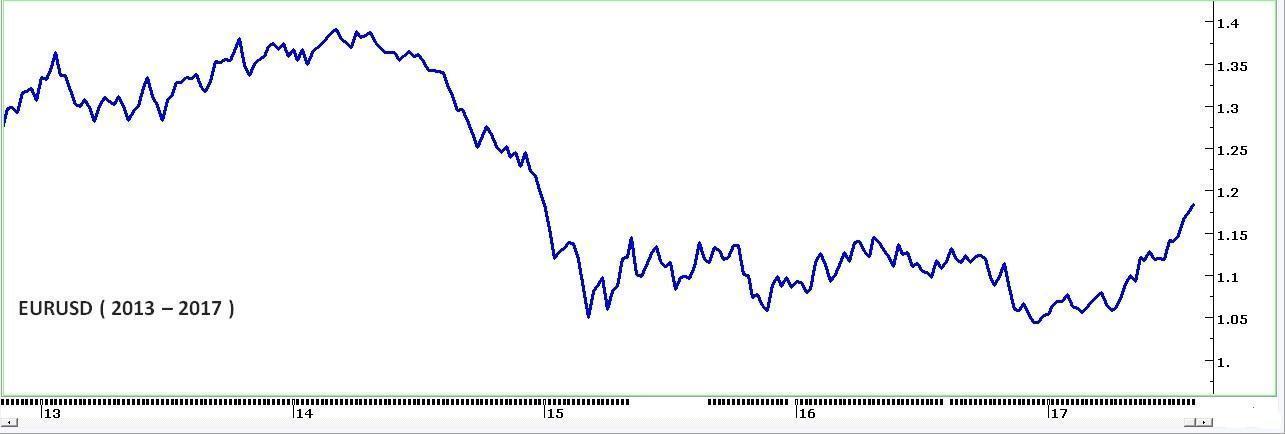

2015 yılına dolara karşı 1,20 yakınlarında başlayan Euro 2015-2016 perdesinde sert değer kaybına sahne olarak 2017 yılına 1,0341 seviyesini test ederek başlamıştı.

İşte bu seviye taban adresi oldu ve EURUSD paritesi geride kalan yedi ayda 1,1845 seviyesine kadar yükselerek uğradığı kaybın nerede ise tamamını geri almayı başardı.

SEBEP ?

Özetle hem Avrupa ekonomisinin kuvvetlenmesi hem de yeni ABD Başkanı Trump’ın Beyaz Sarayı çorbaya çevirmesi diyebiliriz.

Planladığı ve vaat ettiği yasal düzenlemeleri gerçekleştiremeyen yeni başkan ekibinden gelen peş peşe istifalar, sansasyonel görevden alma kararları, azledilmesi sonucuna yönelmiş görünen soruşturmalar ve yönetim hakimiyetinden yoksun hali ile ABD para biriminin uğradığı değer kaybının baş aktörü olmuşa benziyor.

YETERLİ Mİ?

Evet USD adına şartlar kötü ve halen pek çok belirsizlik varlığını koruyor. Ancak fiyat cazip.

Trump’ın yaratıcılığın sınırlarını zorlayan skandallara en azından bir süre yenilerini eklemeyeceğini varsayarsak ben dolar endeksinin taban adresine çok yaklaştığını ve aşağı yönlü marjın % 1,5 civarı ile ( DXY 91 EURUSD 1,2030 civarı ) limitli olduğunu düşünüyorum.

Daha geniş açı ile bakarsak dolar endeksi ( ilk grafik ) FED faiz artırımlarının başlayacağını ve dolar bolluğunun sona ereceğini fiyatlamadan evvel 2013 yılında 80 seviyesi yakınlarınaydı.

USD 2017 yılında uğradığı değer kaybı ile 2013 sonrası kaydettiği primin yarısını geri vermiş oldu.

KALAN PİRİMİ DE YİTİREBİLİR Mİ?

Bana sorarsanız zor. Bu yönde bir senaryodan bahsedebilmek için ABD ekonomisinin resesyona yöneleceğini varsaymak gerekir ki güncel veri seti bu menşede bir manzaraya işaret etmiyor.

Aksine son haftalarda açıklanan veriler ABD ekonomisinin yeniden ivme kazanma eğiliminde olduğunu gösteriyor. Bu hafta yayınlanacak

Temmuz verileri ile bu görünüm perçinlenirse dolar rüzgarı arkasında bulabilir.

EURUSD İÇİN 1,20 CİVARI TEPE Mİ?

Hayır önümüzdeki 18 ay içinde 1,25 hatta 1,30’un test edilebileceği yönündeki görüşümü koruyorum.

Ancak en azından 2017 yılının ilk raundu için 1,20 civarının aşılmasının güç olduğunu ve Trump kaynaklı kargaşanın dinmesi ile USD’nin Euro karşısında dikkat çekici bir geri dönüşe imza atabileceğini düşünüyorum.

YA TÜRK LİRASINA KARŞI?

İşte en zor soru da bu.

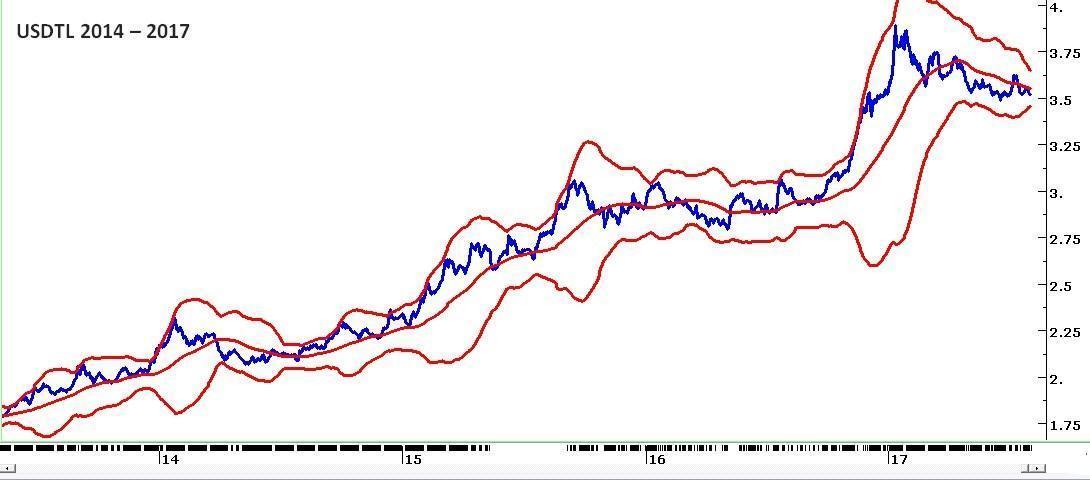

Yukarıdaki grafikte mavi çizgi geride kalan dört senede doların TL’ye karşı seyrini gösteriyor. Kırmızı bandın alt ve üst çizgileri ise fiyatın ritmine bağlı olarak aşağıda ve yukarıda aşırılaşma adresi olabilecek seviyelere işaret ediyor.

Alt ve üst bandın son haftalarda birbirine yaklaşıyor olması ilgi çekici. Bu sıkışmanın sürmesi durumunda USDTL’deki sükunetin yerini sert bir koordinat değişikliğine bırakma ihtimali görece yükselecektir.

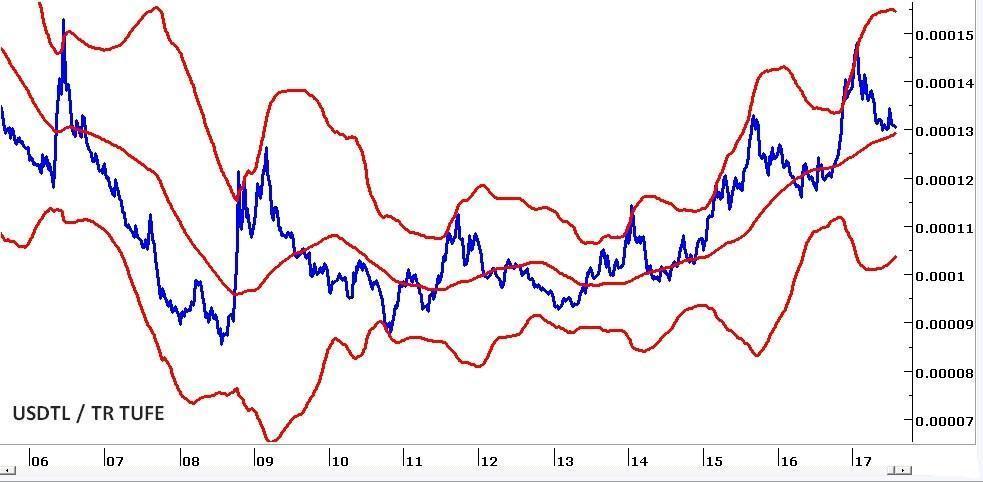

Aşağıda yer alan grafikte ise USDTL’nin Türkiye enflasyonuna oranı var. Aslında bu grafiği Türkiye enflasyonu ile ABD enflasyonu arasındaki farka bölmek gerekir.

Ancak teknik imkanların yetersizliği nedeniyle son on senede ortalama yıllık % 2 olarak gerçekleşen ABD enflasyonunu sıfır varsayacağız.

Bu yaklaşım doların Türkiye’de enflasyon kadar artmasını dikkate almayıp enflasyon üzeri getiriyi bir prim olarak görür.

Bu pencereden dahi baksak USD Türkiye’de ucuz değil. Aksine 2014 başına kıyasla % 30 kadar pahalı.

Ancak grafiğin orta ( kırmızı ) çizgisini bir eğilim olarak referans alır ve geride kalan dört yılda ortalama değere yaklaştıktan sonra USDTL’nin yukarı yönlü ataklara sahne oluşunu öne çıkarırsak en azından önümüzdeki 3-6 aylık perdede doların TL karşısında da değer kazanmasının mümkün olduğunu düşünebiliriz.

Toparlarsak yedi aydır dünya genelinde değer yitiren USD önümüzdeki günlerde taban oluşumunu gerçekleştirme ve rotayı yukarı çevirme potansiyeli taşıyor.

Dolar endeksinde 98-99 bandına kadar sürebilecek bir hareket Türkiye özelinde de USD’nin 3,70 civarına seyahat şansı bulmasını sağlayabilir.

BORSA İSTANBUL

Sekiz aylık kesintisiz ralliyi takiben Ağustos ayına perde aralayan Borsa İstanbul’da az sayıda şirket ve sektör dışında risklerin fırsatlardan daha baskın olduğunu düşünüyor, önümüzdeki hafta veya aylarda hisse senedi yatırımları için daha elverişli fırsatların oluşabileceği yönündeki görüşümü koruyorum.

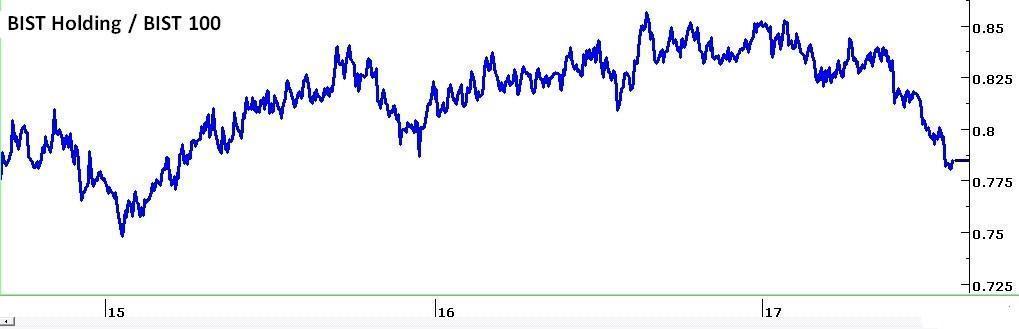

Sürdürülen hisse senedi pozisyonları adına şirket bazında negatif haber & beklentiler ile BIST 100 endeksine kıyasla iskontolu kalan BIST Holding endeksini ilgi çekici buluyor, bu endeksin risk & getiri dengesinin BIST 100 endeksine kıyasla daha tercih edilir noktada olduğunu düşünüyorum. Haftaya buluşmak dileği ile..

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video yorum ile http://bigpara.hurriyet.com.tr ‘da piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN