Doğru bilinen yanlış

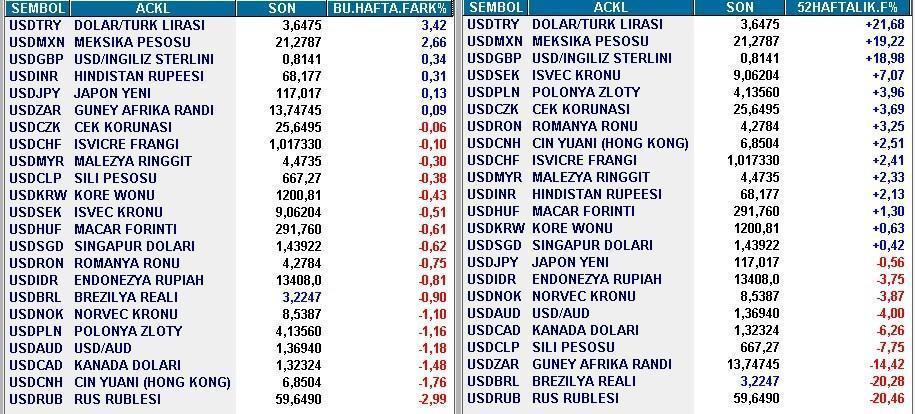

Geçen hafta dolar dünya genelinde ortalama % 0,6 değer kaybederken Türkiye’de % 3,4 yükselmesi ağırlıkla Salı günü açıklanan Aralık enflasyonundan ve TCMB‘nin bu veriye rağmen faiz artırımına gitmeyeceği beklentisinden kaynaklanıyor.

Tabi bir de Meksika Pesosu var zayıf seyreden. 20 Ocak’ta göreve başlayacak ABD Başkanı Trump bu ülkeye yapılacak yatırımları kendi ülkesine çekmek üzere şimdiden harekete geçti ve agresif bir politika izleyeceği yönünde işaretler sergiliyor.

TCMB 24 Ocak tarihinde toplanacak. Şimdiden Merkez faiz arttırmalı mı ne kadar arttırmalı tartışmaları başladı.

Ben de bu tartışmalara katkı sağlamak üzere gelişen - gelişmiş ayrımına gitmeden dünyadaki 14 büyük ekonominin politika faizi, enflasyon oranı ve tahvil faizlerini sizlerle paylaşacağım.

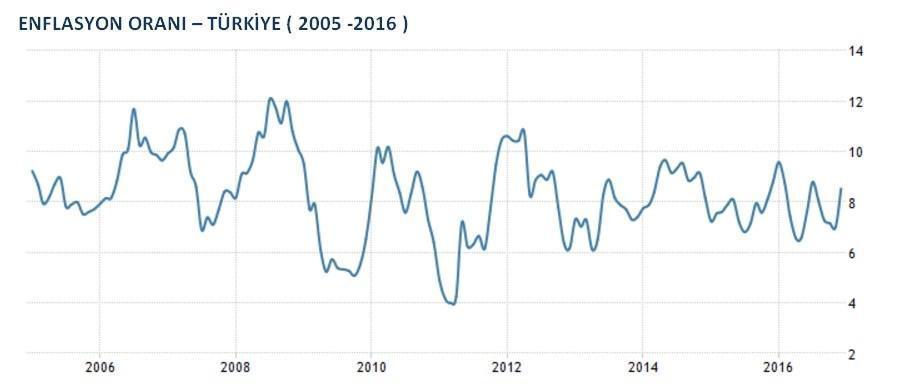

Konuya doğru sanılan bir yanlışla girelim. Türkiye’de son çeyrekteki sert kur artışının bir sonucu olarak Aralık ayında enflasyonun hız kazandığı doğru. Ancak beş adım geri çekilip büyük resme bakarsak Türkiye’de enflasyon yükselmiyor.

Geride kalan 12 senenin enflasyonu aşağıdaki grafikte görebileceğiniz üzere % 8 civarında dalgalanıyor. Yani yatay seyrediyor. Sorun Türkiye’de enflasyonun yükselmesi değil, Türkiye’nin enflasyonu düşürmeyi başaramaması.

Son dört yıl döviz kurlarında sert yükselişe sahne oldu. 2013 yılına 2,06 seviyesinde başlayan döviz sepeti ( yarım euro + yarım dolar ) geçen hafta 3,75’e ulaştı. Dile kolay toplam artış % 82. Senede ortalama % 20

Kur ne kadar artarsa bunun yaklaşık yüzde on beşi kadar enflasyonun ( maliyet kanalı ile ) yükselmesine sebep oluyor.

Bakkal hesabı ile dört senedir enflasyon üç puan olabileceği değerin üzerinde gerçekleşiyor. Hedef neydi ? % 5 . Akıbet ne oldu ? % 8 . Fark üç puan hesap bu kadar basit.

Döviz kurlarının agresif biçimde yükselmesi keşke sadece enflasyonu tahrip etse. Meselenin bu yanı o kadar basit değil. Büyümeyi baltalıyor. Dış dünyaya olan borcumuzu katlıyor.

Her şey bir yana diğer ülkelerden satın aldığımız mal ve hizmet için daha fazla bedel ödememize sebep oluyor. İşte bu nedenle TCMB faiz politikası hep hararetli tartışmalara konu oluyor.

Şimdi bakalım 14 büyük ekonomide enflasyon faiz dengesi hangi noktada ?

Yukarıdaki tabloya bütün olarak bakarsanız Türkiye alt sıralara yakın. Ancak enflasyon oranı % 2’nin üzerinde olan ülkelere bakarsanız en düşük reel faiz uygulayan biziz.

Bu değerlendirmeyi yaparken gerçekçi olmak adına Türkiye’nin % 8 olan haftalık politika faizini değil % 8,3 olan ortalama fonlama faizini aldım.

TCMB yurtiçinde bankaların kaynak gereksinimin yaklaşık % 15’ini karşılayabiliyor. Kalan % 85 mevduat sahipleri tarafından sağlanıyor. Mevduat faizleri ortalama % 10’larda seyrediyor.

Şirketlerimiz ve kamu uzun vadeli borçlanabiliyor. Bu bakıma Türkiye’nin ödediği faizi analiz ederken 10 yıllık devlet tahviline bakmak daha rasyonel. Özel sektör gerek yurtdışında gerek ise yurt içinde bu oran referans alınarak ve üzerine ek risk primi ödeyerek borçlanmaya gidiyor. Bireylerin ödediği kredi faizlerinde de durum benzer.

Yukarıda yer alan tablo TCMB tarafından uygulanan düşük reel faizin tahvil cephesine yansıyamadığına işaret ediyor.

Yine yukarıdaki tabloda 14 büyük ekonominin para birimi $ karşısında 30.06.2016 – 06.01.2017 perdesinde nasıl performans kaydettiğini görebilirsiniz.

Para piyasalarında Türk Lirası bu perdede ne yazık ki açık ara farkla en kötü performansa imza attı. Bu salt TCMB görece düşük faiz ödüyor diye gerçekleşen bir sonuç değil.

Ülke olarak çok sıra dışı bir ikinci yarıyıl yaşadık. Bu major negatif haber serisine gardı düşük boksör misali düşük faiz ile yakalanmamız döviz kurlarında rekor üzerine rekor getirdi.

24 Ocak tarihli TCMB toplantısında görece düşük faiz politikasının süreceği beklentisi Türk Lirasını korunaksız kılıyor. Özetle Türkiye’nin sosyal hayatta yaşadığı sarsıntı ekonomi ve finans cephesine de bire bir yansıyor.

Ben bu seyrin kalıcı hale gelmesini veya lokal bir krize dönüşmesini beklemiyorum.

TCMB kur artışından rahatsız olup beklenmedik bir faiz artırımına gidebileceği gibi tarihi düşük seviyelere gerileyen Türk Lirasına yatırım için fırsat kollayan büyük yabancı fonlar beklenenden erken harekete geçebilirler.

Olağan şartlarda yabancılar agresif döviz satışı ( TL cinsi varlık almak üzere ) için ay sonunu bekleyebilir. Çünkü gerek 24 Ocak tarihli TCMB toplantısı gerek ise 27 Ocak tarihli FITCH not kararı ufuktaki potansiyel negatif haberler.

Türkiye terör sorununa kalıcı ve radikal çözüm üretmek üzere dış politikada önemli adımlar atıyor. Bunun yanında AB ile anlaşmazlıklar yerini bir mutabakata bırakmış görünüyor. Tilki yabancı fonlar bu zincire ana halkanın yani ABD‘nin de eklenip eklenmeyeceğini görmek istiyor.

Önceki yazılarda da paylaştığım üzere yeni ABD yönetimi ile Türkiye’nin uzlaşmasını muhtemel buluyor ve bunun piyasa için güçlü bir tetikleyici olacağını düşünüyorum.

20 Ocak Trump göreve başlar, 21 Ocak’ta halay çekeriz bakışı gerçekçi olmaz. Zaman alacaktır. Kuşkusuz pazarlıklar da yaşanacaktır.

Ancak ben gerek AB ile gümrük birliğinin güncellenmesi konusunda gerek ise yeni ABD yönetimi ile mutabakat sağlanacağı yönünde güçlü sinyalleri muhtemel referandum öncesi alacağımızı tahmin ediyorum.

İşte bu sinyalleri takiben de borsanın dokuz aydır süren sıkışma eğilimini sona erdireceğini ve başta TL Türkiye varlıklarında güçlü bir rallinin başlayacağını düşünüyorum.

BORSA İSTANBUL

Son dokuz ayda 78.000 üzerinde iki 75.000 altında sadece bir kez aylık kapanış gerçekleştiren ve geçen haftanın kaybettiren tek borsası olan BIST’de tarihi bir sıkışmanın sonlarına yaklaştığımız görüşündeyim.

Geçen haftayı 77.100 puanda tamamlayan endekste 78.300 civarını yakın direnç 75.500 civarını yakın destek olarak görüyorum.

Sıra dışı negatif bir haberle test edilmesi mümkün olabilecek major desteğin 73.300 net pozitif bir haberle seyahat edilebilecek direnç seviyesinin ise 80.000 olduğunu düşünüyorum.

2017 içinde hedef neresi derseniz ABD ile anlaşmazlıkların yumuşatılma düzeyine bağlı olarak sırası ile 82.000, 85.000 ve 88.000 seviyelerini test edilebilecek adresler olarak görüyor, ülke olarak hasret kaldığımız iyi haber serisi ile karşılaşılması durumunda ise 93.000 puanın dahi rotaya girme şansı olduğunu düşünüyorum. Haftaya buluşmak dileği ile...

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile bigpara.hurriyet.com.tr ‘da piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN