Borsanın Avantaj & Dezavantajları

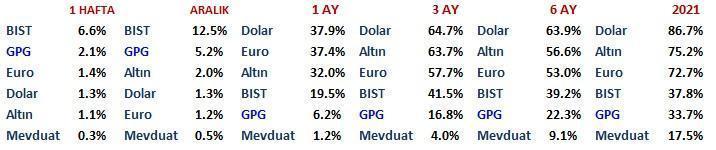

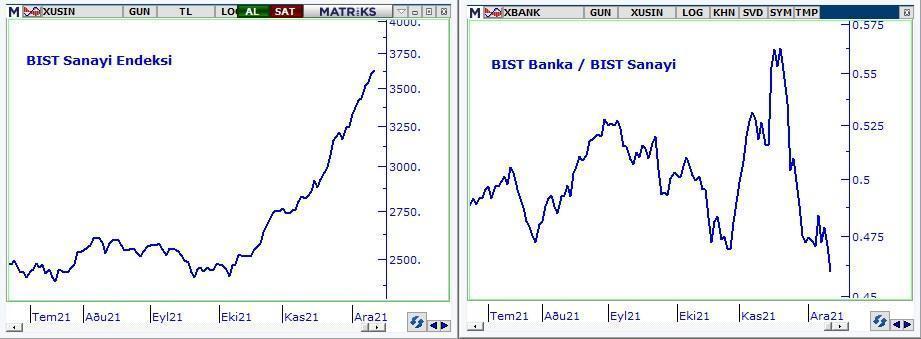

Ben de dâhil pek çok piyasa aktörünün beklentisini aşan bu güçlü rallide toplam prim perşembe günü test edilen 2053 zirvesi referans alınırsa yüzde 50’ye ulaştı.

Ekim başında 8,90 olan ve iki buçuk ayda yüzde 56 değer artışı kaydederek 13,90’a dayanan USDTRY borsadaki rallinin ana besin kaynağı oldu.

Her ne kadar borsadaki artış kura yakın olduğu için endeksin dolar bazı değeri değişmese de şirket öz-sermayeleri dokuz haftada yüzde 55 yükselmedi.

Aksine borsada işlem gören şirketlerin ortalama piyasa değeri / defter değeri rasyosu dokuz hafta öncesine göre yüzde 37 kadar yükseldi. Yüksek ıskonto önemli ölçüde ortadan kalktı.

2022 içinde döviz kurlarında dikkate değer bir gerileme olmazsa ihracat yapan veya döviz cinsi gelir elde eden şirketlerin karlılıklarında yüzde 100’ü bulabilecek artış beklentisi bu rallide çok etkili.

Gelin görün ki geride kalan 9 haftada bu gruba giren şirketlerin hisse senetlerinde yüzde 70-100 arası oranlarda değer artışı gerçekleşti ve bence bu da yeterince fiyatlandı.

Şirket değerlemelerinde önümüzdeki 12 ay kaydedilebilecek gelir-kar önemlidir.

Ancak esas olan önümüzdeki 5-7 yıl kaydedilecek ortalama kara yönelik beklentidir.

2022 içinde veya sonrasında (2023-2024) döviz kurlarında kalıcı değer kaybı yaşanırsa bu gruba giren şirket hisselerinde de sert ve kalıcı değer kayıpları yaşanır.

Fiyatlamalarda şimdilik bu risk göz ardı ediliyorsa da birkaç çeyrek sonra gündeme gelecektir.

Borsada yükselişe yeterince katılamayan bankalar oldu. Pozitif senaryoda önümüzdeki gerek 3-6 ayda gerek 18-24 aylık vadelerde en güçlü getiriye bu cephe imza atabilir.

Gelin görün ki 2022 yılında Türkiye ekonomisinin karşılaşabileceği zorluklar da en çok bu sektörü ilgilendiriyor. Ralliye bir aydır katılamayıp negatif ayrışmaları şaşırtıcı değil.

Döviz kurlarının artması sadece döviz kurlarının artması olarak kalsa ne ala. Birkaç ay gecikme ile enflasyonu da yukarı taşıyor.

Yükselen enflasyon kilo almak gibidir. Çıktığı hızla düşürmek güçtür. Tedbir gerektirir.

Tedbir alınmazsa bir tepe yapıp o bölgede kalması riski gündeme gelir.

3-4 ay kadar sonra şu anda çok yüksek olan ürün fiyatların ilave yüzde 15-20 artış yaşamasına şahit olmamız kuvvetle muhtemel.

2022 ilk yarısında değilse de, yılın ikinci yarısında enflasyonun hane halkı satın alma gücünde neden olabileceği ilave erozyon Türkiye ekonomisinin büyüme kapasitesini kısıtlayabilir. Hatta bu parkurda farklı fay hatlarında gerilim olursa büyüme tersine de dönebilir.

Bu da bankalar için daha fazla tahsilat güçlüğü, gelir-kar kaybı demek.

Favori senaryom bu diyemem. Türkiye özelinde tahmin üretmeyi güçleştiren çok sayıda faktör var. Önümüzdeki yıl için birbirinden uzak 4-5 ayrı senaryo yazabiliriz.

2022 Türkiye ekonomisinde ve piyasalarında nelere gebe emin olun bende çok merak ediyorum.

Yıl içinde birbirine hiç benzemeyen 3-4 ayrı parkura şahit olursak şaşırmam.

İki ayrı sektöre yönelik bu iki önemli riskin yanında borsa adına lehte görebileceğimiz destekleyici iki faktör de var.

İlki yurtiçi tasarruf sahiplerinin enflasyondan korunmak için hisse senedine yönelimi ki bu hem yeni alıcı sağlıyor hem de satış ordinolarını frenliyor.

Ev araba satmayan yerleşikler mevduata dönmekten kaçınarak hisse senedi de satmak istemiyor.

Döviz reel olarak normal sayılacak değerin iki katına çıkmışken, konutlar artık pahalı sayılabilecek fiyatla işlem görürken borsanın da yüksek fiyatlardan işlem görmesi normal karşılanabilir.

Bununla birlikte üç cephede de aşağıda artık (reel olarak) asgari yüzde 25-30 alan oluştu.

Farklı türde riskler içerseler de her biri için riski tanımlamak, bu riskin ne zaman gerçekleşebileceğine ve olasılığına kafa yormakta fayda var.

Bu kolay mı? Hiç değil.

Borsa İstanbul adına ikinci avantaj ise dış iklim.

Borsa endeksleri Aralık ayının ilk yarısında ortalama yüzde 3,5 değer artışı kaydetti.

Ben bunun bir başlangıç olduğunu ve Eylül-Ekim-Kasım aylarında değer kaybeden hisse senedi marketlerinin asgari Haziran 2022’ye kadar olan kesitte değer kazanma ihtimalinin yüksek olduğunu düşünüyorum.

Geçen haftayı 15.623 puanda tamamlayan Alman DAX endeksini referans alırsak 2022 ilk çeyreği içinde 16.700 ikinci çeyreği içinde 18.700 puan test edilebilir.

Tahminim doğru çıkar ve ıskonto kazanan farklı ülke ve sektör endekslerinde yüzde 40-50’yi bulabilecek bu ralli gerçekleşirse BIST adına destekleyici olur.

Özellikle de Mart veya Nisan ayından itibaren o günün lokal şart-risklerinde ilave artışla karşılaşmazsak Borsa İstanbul’da yabancı yatırımcıların alıcı cephede saf tuttuğuna şahit olabiliriz.

Kısa vadede ise BIST’deki fiyatlamada yerellerin baskınlığının süreceği görüşündeyim.

Ekonomistler önümüzdeki dört aya ilişkin enflasyon oranının yüzde 17’yi bulabileceği görüşündeler.

Yıllık enflasyonun yüzde 17 olması değil kastım. Önümüzdeki dört ayın enflasyonu.

Nisan ortasına kadar olan kesit için çıtayı yüzde 15 dahi alsak borsa ile bunu yakalamak için endeksin 2340 USDTRY ile yakalamak için tabelanın 16,00’ya çıkması ve siz satmadan önce değer kaybı yaşanmaması gerekiyor.

TRY mevduat ile kalalım derseniz de bir faiz artışı olmazsa nominal getiri bu dört ayda yüzde 5’te kalır.

Finansal varlıkları yönetmek her zaman zor olsa da önümüzdeki 3-4 ay bunun daha da zorlaşacağı, ne dövizle ne borsa ile ne de konutla enflasyonu yakalamanın kolay olmayacağı bir döneme girdiğimiz görüşündeyim.

Yurtiçinde faiz oranlarında fazla bir değişiklik olmazsa Mayıs ayından itibaren şartlar değişecektir. Her ne kadar yıllık enflasyon yüksek kalacağa benzese de, bunun önemli bölümü 2022 yılının ilk dört ayının konusu olacağa benziyor.

Sonuç derseniz; varlık yönetiminde farklı senaryolarda farklı yönlerde hareket edebilecek birbirini tamamlayan doğru kombinler oluşturarak ve defansı da (risk yönetimi) ihmal etmeden strateji üretip-uygulamayı gerektirecek zorlu bir döneme girdiğimizi düşünüyorum.

Hiçbir finansal cephede hiçbir bayram sonsuza kadar sürmez.

Bir sonraki Pusula’da buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak isteyen okurlar aşağıdaki linke tıklayarak ücretsiz abone olabilir. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN