Borsadaki Yükselişin Perde Arkası

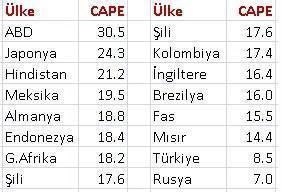

Yerel seçim sonuçlarına yönelik belirsizlikler sürerken ve ABD ile pazarlık hız kazanırken BIST’in bu ölçüde değer kazanması pek çok yatırımcı için sürpriz oldu.

Gelin önce bu yükselişe büyüteç tutalım sonra da devamına kafa yoralım.

Avrupa İmar ve Kalkınma Bankası’nın Perşembe günü Türk bankalarındaki sorunlu kredilere yatırım yapabiliriz açıklaması bu sert hareketin tek nedeni değilse de tetikleyicisi oldu.

Çünkü BIST bu açıklama gelmeden önce de ılımlı bir biçimde değer kazanıyordu.

Asıl gerekçe dış iklim. Dünya borsaları yükseliyor ABD-Çin pazarlıklarında mutlu son beklentisi fiyatlanmaya devam ediyor.

İkincisi sıkça öne çıkarttığım göreli iskonto.

Evet bizim borsamız dört senedir diğer ülke borsalarından ucuz fiyatlarla işlem görüyor.

Ancak bu göreli ucuzluk hali zaman zaman aşırı ucuzluğa dönüşüyor.

İşte hal böyle olduğunda da karar verirken şartlar kadar fiyatlara da bakan yabancı aktörler ağırlıkla borsada alışa geçiyorlar.

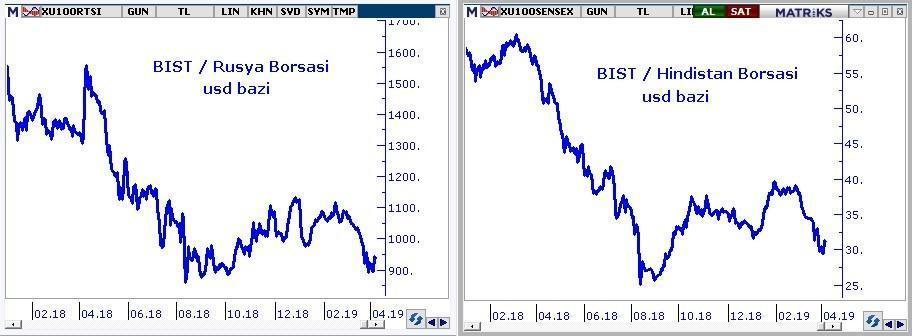

Aşağıda bu kıyaslamaya yönelik size dört grafik hazırladım.

Brezilya Endonezya Hindistan ve Rusya yabancılar için Türkiye’nin dört alternatifidir.

Önceki hafta BIST 90.500 puana savrulunca göreli iskontosu Ağustos 2018 ve Aralık 2018 düzeyine yaklaştı.

Hal böyle olunca da devam eden lokal belirsizliklere rağmen bazı aktörler harekete geçti.

Onların harekete geçmesi önceden açığa satmış olanları da pozisyon kapamaya itti ve endeks bir anda 99.000 puana dayandı.

Bu ucuzluğu salt iki çizgiden ibaret bir görsel süs olarak görmeyin.

Borsada hisse senedi almak bir şirkete ortak olmak demektir.

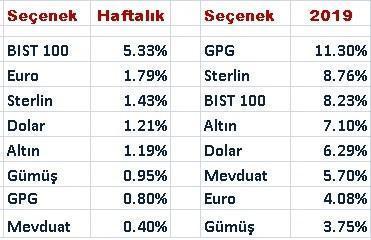

Aşağıda CAPE denilen ülke borsalarındaki şirketlerin 2014-2018 (beş sene) kar ortalamaları referans alındığında kaç Fiyat Kazanç oranı ile işlem gördüğünü gösteren bir tablo var.

FK bir dolar kar eden bir şirketin kaç dolara alınabildiğini (işlem gördüğünü) gösterir.

Almanya ve İngiltere’nin Kolombiya ve Brezilya’ya yakın değerleme ile işlem görmesi Avrupa’nın büyüme hızının gelişen ülkelerden görece hep düşük kalacağı beklentisinden kaynaklanıyor.

Tablodaki değerler güncel durumu yani BIST 98.800 olduğu hali gösteriyor.

Önceki hafta diğer ülke borsaları hemen hemen aynı değerlerdeyken BIST 90.500 puana savrulduğunda Türkiye 7,8 CAPE’e gerilemişti.

Özetle teknik göreli iskonto temel açıdan da teyitliydi.

BUNDAN SONRASI

Gerek grafik gerek değerleme cephesi Türk borsasında dolar bazında güçlü (yüzde 30-50 arası marjda) bir pozitif ayrışma alanı olduğuna işaret ediyor.

Ancak bunun tabelaya yansıması için beklentilerin değişmesine belirsizliklerin görece azalmasına ihtiyaç var.

Yabancı yatırımcılar nezdinde Türkiye çalkantılı bir süreç yaşayan aşırı iskonto oluştuğunda alınması fiyatlar sadece çok ucuz olduğunda satılması daha rasyonel görünen bir ülke konumunda.

Eğer bu bakış açısını değiştirir ve Türkiye’de en kötü geride kaldı orta-uzun vadede pozitif bir gidiş başlayacak ekonomik daralma yerini ılımlı bir büyümeye bırakacak dedirtebilirsek BIST’in önünde büyük prim potansiyeli olduğu çok açık.

İşin bu kısmı orta uzun vadeli potansiyel ile ilgili ki küresel resesyon fiyatlaması yaşanıp geride kalmadıkça ben bu ölçüde bir algı değişimin (ağzımızla kuş da tutsak) zor olduğunu düşünüyorum.

Bugüne dönersek aşırı iskonto Nisan ayında destekleyici-koruyucu oluyor. BIST yakaladığı momentum ile ölçülü ilave pozitif ayrışmalar kaydedebilir.

Ancak bunun diğer ülke borsaları yüzde 5 kadar yükselirken bizim cephede yüzde 10 kadar bir artış yaşanmasından öte bir parti yaratacağını sanmıyorum.

Tatar Ramazan misali bu senaryoyu ne bozar ne değiştirir derseniz ABD ile yakın vadede uzlaşı yurt içinde görece daha ılımlı bir atmosfer ve alkışlar Türkiye’ye dedirten bir ekonomik program derim.

Dilek ve temennileri bir kenara bırakıp baz senaryo üzerinden yürürsek dünya borsalarının geçen hafta ayrıntılı biçimde paylaştığım üzere ABD-Çin mutlu son manşeti gelene dek ılımlı pozitif seyri sürdüreceğini tahmin ediyorum.

Son haberler anlaşmanın Mayıs ayının ilk yarısı içinde gerçekleşeceğine işaret ediyor.

S&P 500 ( ABD ) geçen haftayı 2893 puan ile noktaladı. Bu cephede önümüzdeki 4-5 haftalık kesitte yüzde 5-6 kadar ilave bir yükseliş ve bununda BIST 100 endeksini 107.000 – 110.000 arası bir değere taşıması masadaki pozitif senaryo.

Bu senaryonun alternatifi Türkiye-ABD pazarlığının kızışması veya dünya borsalarının şu brexit meselesini izleyelim aman bir hard brexit kazası çıkmasın karşımıza diyerek 2-3 hafta yatay kalması BIST’in de Nisan ayının devamını 97.500 – 101.500 gibi bir bandın içinde geçirmesi olabilir.

Önceki hafta yaşanan sert savrulmayı çağrıştıran bir satış dalgası ile BIST’in yakın vadede yeniden 90.000 -92.000 hattına gerilemesi için major bir faktör değişikliğine ihtiyaç var.

Biliyorum hemen hepinizin aklına bu noktada potansiyel şüpheli olarak ABD geliyor.

Ben yakın vadede Brunson vakasına benzer bir restleşmenin olasılığını halen düşük buluyorum.

Velev ki gerçekleşti bunu GPG adına bir alım fırsatı olarak görür ve savrulmayı takiben yüzde 16 olan güncel hisse senedi ağırlığımı yüzde 25’e yükseltme eğiliminde olurum.

Yatırımcılar hisse senedi yatırımlarında endekse bazen gereğinden fazla önem veriyor.

Kuşkusuz BIST’in o anki değeri ve dış iklime yönelik beklentiler stratejiler üzerinde belirleyici olmalı. Ancak sağlanan sonuçlar üzerinde bunlar kadar etkili olan üçüncü faktör hisse senedi tercihleriniz.

Bu Ctesi-Pazar İstanbul’a bu ve benzer pek çok soruya güncel örnekler üzerinden ne şekilde yanıt aradığımı hiç finans bilgisi olmayanların da kolaylıkla öğrenip uygulayabileceği biçimde aktarmak için geliyorum.

Akademi Pusula 2019 organizasyonuna katılacak olanlar ile hafta sonunda diğer değerli okurlar ile bir sonraki yazıda buluşmak dileği ile http://pusulaninotesi.com/egitim-programi/

- BIST

- DOLAR

- EURO

- ALTIN