Borsada Taban Adresi

Geleneksel bir bakış ile göze tuhaf gözüken bu seyir dış dünyadan bağımsız değil. Ağustos ayının ilk yarısında daha fazla düşen borsalar geçen hafta görece daha iyi performans kaydederken USD önceki iki hafta da olduğu gibi geçen haftayı da bize benzeyen ülkelerde değer artışı ile tamamladı.

Dolar Ağustos ayının ilk yarısında bize benzeyen ülkelerde yükselirken ülkemizde yatay seyretmişti. Gerek yakın vade özelinde ülkemizde görece iskontolu kalması gerek ise TCMB’nin kredi teşvikine yönelik adımlarının enflasyonda tek haneye inişi güçleştirebileceği yönündeki kaygı TL’yi zayıf kıldı.

10 yıl vadeli Türk tahvil faizinin geçen hafta 134 baz puan yukarı gitmesi ağırlıkla bu görüş değişikliğinin sonucu.

Geçen haftayı masaya yatırırken Cuma gününe ayrı bir parantez açmamız gerekiyor. Çünkü hafta bütününde borsa endeksleri son gününe kadar olan kesitte ılımlı pozitif seyrederken son gün BIST kapanış saatine yakın ABD-Çin cephesinde önemli gelişmeler yaşandı.

Bildiğiniz üzere ABD ile Çin arasında Trump’ın göreve gelmesini takiben başlayan ve her geçen ay voltajı yükselen bir ekonomik savaş var. Kuzey Kore ve Hong Kong bu savaşın yan cepheleri.

Çin Cuma günü ABD’nin gümrük tarifesi hamlesine misilleme yapınca Trump’da gece yarısı vergi oranlarında beşer puanlık artışa gideceklerini duyurdu.

Hal böyle olunca ECB ve FED’in Eylül toplantılarına konsantre olmaya başlayan borsa endeksleri sert satış yedi. ABD 10Y tahvil faizi yüzde 1,53 seviyesinde kapanarak son üç yılın en düşük düzeyine geriledi.

Yeni hafta Asya ve Avrupa marketlerinde bu faktör değişikliğinin etkisi altında start alacak.

BIST kısa vadede rotayı yukarı ne zaman çevirebilir değer kaybı bir süre daha devam edecekse (bence olasılığı yüksek) bu hangi düzeye kadar sürebilir senaryo üretmek için önce yurt dışına bakalım.

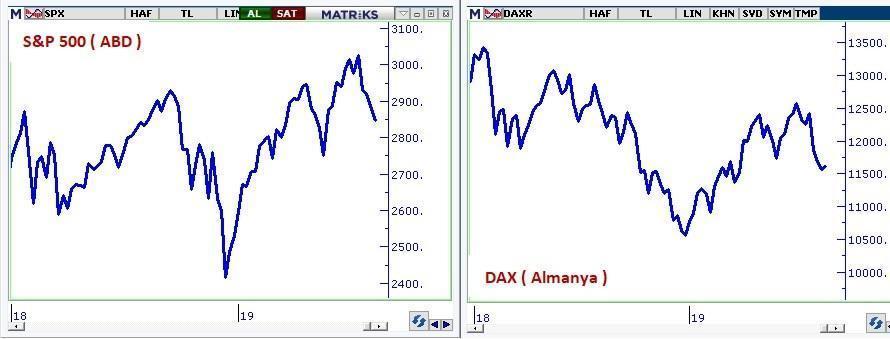

Aşağıda solda ABD sağda Almanya borsa endeksleri var.

Ekonomik savaşta yükselen voltajın hızla düştüğüne işaret eden gelişmeler ile karşılaşmazsak ben borsa endekslerinin yakın vadede asgari yüzde 2 favori senaryo olarak ise yüzde 4-5 kadar daha değer kaybına sahne olabileceğini düşünüyorum.

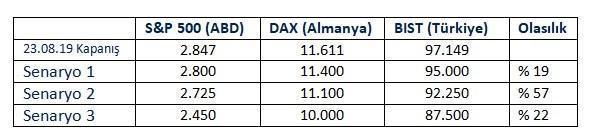

BIST’in de önemli bir ayrışma yaşamadan yakın vadede dünya ile paralel seyredeceği varsayımı altında öne çıkardığım üç ayrı senaryo var.

Yukarıdaki tabloda bu senaryoları ve verdiğim olasılıkları paylaştım. Boşta kalan yüzde 2 ihtimali de diğer alternatiflere bıraktım.

Geçen haftayı 97.149 puan ile tamamlayan BIST 100 endeksinde 95.000 puana dahi yaklaşmadan rotanın yukarı dönmesi (dışsal veya içsel major pozitif bir haber gelmedikçe) bence sürpriz olur.

Benzer şekilde BIST 100 endeksinin yüzde 10’u aşan ilave bir kayba sahne olmasının da hayli güç olduğunu düşünüyorum.

En olası gördüğüm senaryo endeksin yüzde beşe yakın oranda kayıpla 92.500 civarına gerilemesi ve taban oluşumunun bu seviye yakınlarında gerçekleşmesi.

95.000 desteğinin başarılı olması veya değer kaybının 87.500 civarına kadar sürmesi senaryoları ise şansı daha düşük olsa da masada alternatifler.

Hiç birimiz kahin değiliz. Bu paylaşımı değerli okurların yüksek sesle düşünür gibi maç öncesi yapılan bir hazırlık olarak görmesini rica ediyorum.

GPG kurulduğu günden bugüne hazırlık yapmakla birlikte bir senaryoya sıkı sıkı sarılmak yerine maçı maç içinde çözmeye özen gösteriyor varlık dağılımında önemli bir değişiklik olduğunda pay sahipleri ile https://twitter.com/gpg_info adresinden paylaşıyorum.

Sizlere de önerim yukarıda öne çıkardığım üç seçenekli senaryoya benzer şekilde hemen her hafta ve ayda kendi senaryo analizlerinizi yapmanız ve olasılıklarını belirlemeniz. Varlıklarınızda ağırlıkları beklentileriniz ve olasılıkları ile ahenkli bir biçimde oluşturmanız.

Sürdürdüğünüz pozisyonlar duygusal etkilerle beklentilerinize yön veriyorsa yanlış beklentileriniz ile ahenkli yatırımlar gerçekleştiriyor ve her yeni bilgide varlık dağılımınızı değişime açık esneklikte tutabiliyorsanız doğru yoldasınız demektir.

Aşağıda solda borsanın TL bazında kısa vadeli sağda ise enflasyondan arındırılmış son dokuz seneyi gösteren reel grafikleri yer alıyor.

Dünya borsaları ucuz değil. Ancak bir balondan veya pahalı olduklarından da bahsedemeyiz. Bence normal sayılacak düzeydeler.

Küresel faizler çok düşük olduğu için yüzde beşi aşan oranda ilave değer kayıpları yaşanması güçlü yeni negatif faktör değişiklikleri ile gerçekleşebilir.

Bizim borsa ise aşırı iskontoda ve Türkiye ekonomisi ılımlı büyümeye dönecek görüşü yabancı aktörlerde taraftar bulursa 12-24 aylık vadede yukarı yönlü alan reel yüzde 30 belki 45 getirinin mümkün olduğuna işaret ediyor.

Peki bu senaryonun gerçekleşebileceği yönünde sinyallere sahip miyiz ?

Ne yazık ki henüz değiliz.

Aksine tüm dünyada tahvil faizleri, baş aşağı çakılırken Türkiye’nin 10 yıl vadeli tahvil faizinin hızla yukarı gitmesi henüz bu görüşün taraftar kazanmakta başarılı olamadığına işaret ediyor.

İşte ben bu nedenle güçlü bir pozitif ayrışma alanına sahip olsa da var olan bilgi seti ile Borsa İstanbul’un bir süre daha dünya borsalarına paralel seyredeceği görüşündeyim.

Taban oluşumu gerçekleşir ve rota yukarı dönerse hedef neresi olabilir derseniz önümüzdeki 2-4 ay içinde BIST’in yeniden 105.000 – 110.000 bandına yükselme şansı olduğunu düşünüyorum.

Ötesine yönelik senaryolar için bence henüz dış ve iç şartlar elverişli görünmüyor.

Pusula prensip olarak pazar geceleri yayınlanan bir köşe yazısı. Ancak bazı haftalar ki bunun Eylül-Ekim bölümünde ağırlığı artacak hafta içinde hazırlamak zorunda kalıyorum.

Düzenli biçimde Pusula yayına alındığında bundan haberdar olmak isteyen okurların aşağıdaki linke e-mail adreslerini yazarak ücretsiz abone kayıtlarını oluşturmalarını rica ederim. Bir sonraki yazıda buluşmak dileği ile...

PUSULA – ABONELİK

Pusula Hürriyet Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN