Borsada Ritim Değişebilir

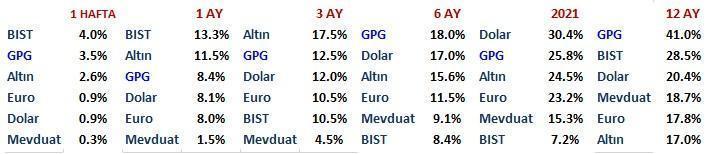

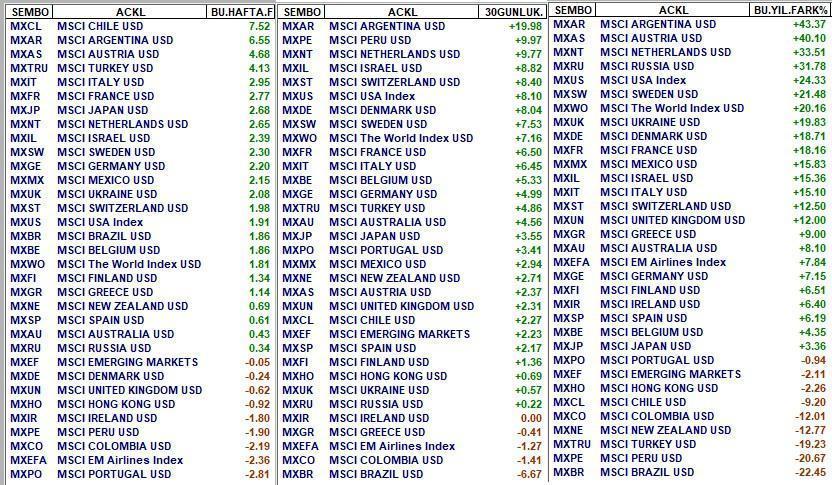

Son 30 günde dünya borsaları $ bazında ortalama yüzde 4,5 getiri sağlarken BIST de bu trendin dışında kalmadı ve yine $ bazında yüzde 4,9 değer artışına imza attı.

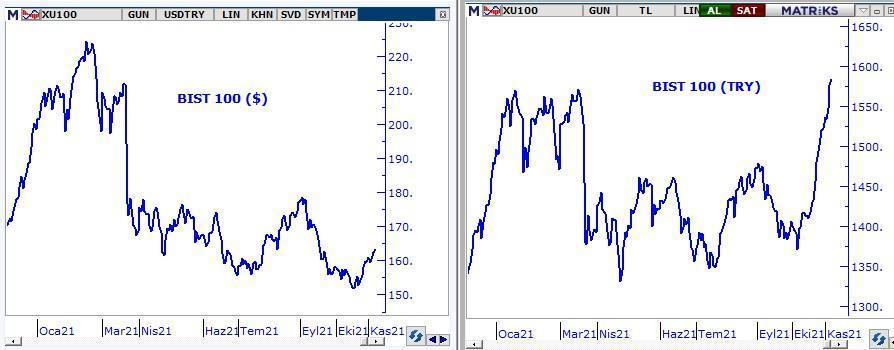

Türk Lirası bazında bakıldığında ise Borsa İstanbul Ekim ilk hafta bulunduğu 1380 puandan yüzde 15 kadar yükselerek yılın ilk çeyreğinde ulaştığı 1583 puana yeniden tırmandı.

USD yurtiçinde sert yükseliş kaydettiğinde BIST’in düşmediğine ($ bazında ucuzladığı için) sıkça şahit olmuştuk ama son bir ayda dolardan da fazla yükseldiğine ilk kez şahit oluyoruz nedir bu işin kerameti derseniz; bence bu parkuru öncekilerden ayıran üç faktör var.

İlki şüphesiz dış iklim. Dünya borsaları beş haftadır gelişen ülkeler liderliğinde yükselirken görece aşırı iskontolu Borsa İstanbul’un da bu ralliye katılması çok şaşırtıcı değil.

İkinci farklılık BIST’de işlem gören şirketlerin önemli bir bölümünde 9 aylık finansalların oyun değiştirici düzeyde iyi gelmesi.

Kuvvetlenen karlılıklar bu şirketlere ortak olmanın bedelini yükseltiyor. Bu faktör ilerleyen süreçte aşağı yönlü alanı da kısıtlayacaktır.

Üçüncü ve en önemli fark ise önceki kur ataklarında küresel fonlar Türkiye’de sermaye hareketlerinin kısıtlanmasından endişe ederek panik halinde çıkış kapısına koşardı.

Şimdi öyle olmadı. Kalan az sayıda yabancı Türkiye’nin faiz indirim döngüsünün kur üzerinde etkili olabileceğini ama ekonomi politikasında radikal bir değişime neden olmayacağını gördü ve borsada satış yapmadı. Aksine alıcı cenahta saf tuttu.

İşte bu nedenlerle ve şüphesiz var olan bilgi setiyle (batı ile yeni bir gerilim vb bir faktör değişikliği olmadıkça) borsanın bundan sonraki seyri de döviz cephesinden bağımsız biçimde dış iklimle ahenkli gelişmeye aday.

O zaman haklı soru şu; dünya borsalarında yükseliş devam eder mi?

Çünkü yurtdışında ralli bitince bunun Türk borsasına da yansıması kuvvetle muhtemel.

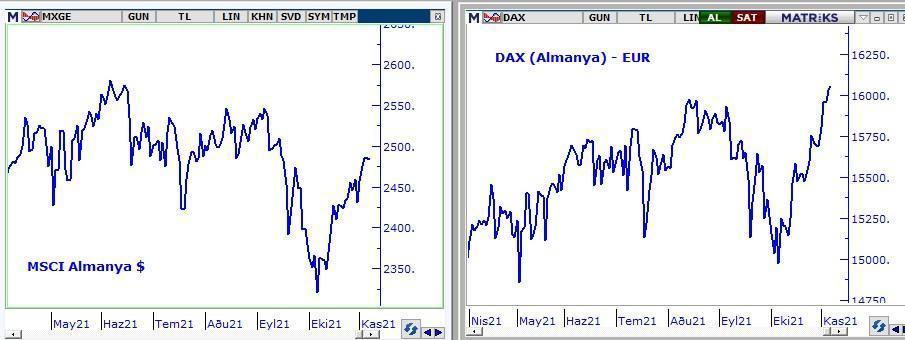

Gelişmiş ülkeler cephesinde 6 aydır hakim olan ve 2-3 sene daha benzer şekilde devamını beklediğim, ana yatay trend içinde ara pozitif bir akımın içinde olduğumuz görüşündeyim.

Alman DAX özelinde bakarsak; panzerlerin borsa endeksi Ağustos ayında test ettiği 16.000 puandan Ekim başında 14,800 puana gerilemişti geçen haftayı 16.054 puanda tamamladı.

Dolar bazında bakarsak (soldaki grafik) ki doğrusu budur, halen yukarıda alan var ve henüz yaşanan yükseliş trendinin sona erebileceği yönünde bir sinyal oluşmadı.

Bu cephede 16.500 puanı yakın vade özelinde, 17.000 civarını ise 3-6 aylık vadede aşılması güç hudut olarak görüyor, DAX endeksinin dış iklim adına BIST yatırımcıları tarafından da yakından izlenmesi gerektiğini düşünüyorum.

Buradan Borsa İstanbul’a dönersek evet teknik analiz yapanlar adına TRY bazı zirve olan 1589 dikkate alınması gereken bir seviye.

Ancak yıllık yüzde 20 enflasyon yaşanan Türkiye’de endeksin TRY bazı değeri-direnci tek başına bir anlam ifade etmiyor.

Dolar bazında mı bakmak gerekir derseniz bu yaklaşım da ülkemizde dört dörtlük reçete üretmez.

Türk şirketlerinin kayda değer bir bölümünün öz-sermayesi (varlıklar-yükümlülükler) döviz kurlarının arttığı ölçüde yükselmedi.

Bu bakıma BIST’e TUFE bazında bakmak, yani enflasyon kadar olan artışı yok saymak daha gerçekçi. Nitekim şirketlerin ortalama öz-sermaye artışları da TUFE oranına yakın.

Dün sosyal medyada bu konuya yönelik paylaşımıma çokça eleştirel yorum geldi. UFE diyenler oldu. Elbette analizde farklı göstergeler kullanabilirsiniz ama bunun şirket öz-sermayelerinin geçmişe göre yaşadığı değişimle uyumlu olması gerekir.

UFE bazında bakarsanız borsa gözünüze daha ucuz görünür. Ama bu yanıltıcı olur.

İşte ben böyle bakınca Ekim başında 0,27 olan ve geçen haftayı 0,31 seviyesinde tamamlayan XU100/TUFE rasyosunda orta vadeli potansiyelin 0,37 ile (kırmızı bant) kısıtlı olduğu görüşündeyim. (Uzun vade ayrı, asgari 0,45’e kadar bir alan var)

Başka bir deyişle son bir ayda yüzde 15 değer kazanan BIST’de 2022 ortasına kadar olan süreçte yukarı yönde alanın TUFE + yüzde 19 ile limitli olduğunu ve potansiyel getirinin yarıya yakınının son bir ayda gerçekleştiğini düşünüyorum.

Daha kısa bir metrajla bakıp yılsonuna kadar olan süreçte endeks hangi seviyeyi görebilir derseniz BIST 100 endeksinde 1635-1650 bandının test edilebileceği görüşündeyim.

Bir haftada yüzde 4 yükselen bir borsa için son kapanışın yüzde 4 kadar üzerinde bir seviye çok da önemli bir marj değil o zaman hisse senedi ağırlığını azaltmak mı gerekir diyenler olabilir.

Halen 2022 ilk yarısı içinde 1800-2000 bandının test edilebileceği görüşündeyim.

Yılsonuna kadar olan süreç adına da 1635-1650 bandını geçilmez Çin seddi olarak görmüyorum.

Ancak sene sonuna kadar olan kesitte bu direncin en azından frenleyici bir etki gösterebileceği bir süre sonra BIST’in güçlü pozitif ritminin yerini daha ılımlı hareketlere sahne bir seyre bırakabileceği görüşündeyim.

Yukarıdaki grafikte yer alan yeşil bant geride kalan 11 yılın aşırılaşma adreslerini ararken çok başarılı oldu. TRY bazı olsa da endeksin ritmine göre yer belirleyen iddialı bir banttır.

Tabi bu noktada bollinger bantlarının bir özelliğini hatırlatmamda fayda var; bantlar fiyatın etrafında onun momentumuna göre dans eden hudut göstergeleridir.

Grafikte 2017 ve 2020 başında olduğu gibi endeks banda değer ve sonra aşağı gelmemeyi başarır o bölgede tutunabilirse bir süre sonra bant yukarı açılır ve direnç adresi yukarı taşınır.

2022 ilk çeyreği içinde bu tür bir görünüm ile karşılaşabiliriz.

Kaldı ki bir borsa endeksinin hızla yükselmemesi, düşeceği anlamına gelmez.

Genelde bu tür sert yükseliş trendlerinin ilk perdelerinde yatırımcılar aynı hızla düşüş beklerler.

Ancak bu bir türlü gerçekleşmez ve endeks tepe oluşumunu gerçekleştirdikten sonra uzun bir süre bir bant içinde yatay seyreder, ta ki düşüş korkuları ortadan kalkana (bazen bunun için 4-5 ay geçmesi gerekir) önceki düşüş hafızalardan silinene kadar.

Önümüzdeki haftalarda geçici yüzde 3-5 geri çekilmeler pekala yaşanabilir ama en azından Ocak sonuna kadar olan kesitte ben borsada dış iklimin yüzde 10-15’i bulacak bir düşüşe neden olmasını beklemiyorum.

Aksine BIST Kasım ayı içinde 1635-1650 bandını test edecek olursa devamında (6-7 hafta) endeks 1585–1650 gibi bir bant içinde yatay seyrederken, verimli hisse senedi bazı hareketler yaşanabileceği endeksin ikinci plana düşebileceği görüşündeyim.

Yılsonuna kadar olan süreçte endeks 1650 puanı da aşıp 1800 puan civarına tırmanamaz mı derseniz, olamayacağı yönünde bir bahse girmem. Gerçekleşirse şok da yaşamam ancak favori senaryom bu değil. Sürpriz oldu derim.

2022 Yılında Piyasalar

Önümüzdeki yılın başta döviz ve altın cepheleri olmak üzere çok büyük sürprizlere gebe olduğunu düşünüyorum. Borsada da farklı yönde birkaç güçlü ara trend yaşanabileceği görüşündeyim.

2022 yılının bütününe yönelik beklentilerimi ve uygulamayı planladığım yatırım stratejisini 9 Kasım Salı akşamı saat 21:00’de Youtube üzerinden gerçekleştireceğimiz GPG Pay Sahipleri toplantısında paylaşacak soruları cevaplayacağım.

Online bu organizasyona tüm Bigpara okurları da davetlidir. Pusulanın Ötesi TV

- BIST

- DOLAR

- EURO

- ALTIN