Borsada Mayıs Stratejisi

Oysa Borsa İstanbul 2019 yılına çok güçlü bir yükselişle başlamış Ocak ayında yüzde 14 değer kazanmıştı. Yatay geçen Şubat ayını takiben Mart ayında BIST yüzde 10,4 düşerek bu primin kayda değer bölümünü geri verdi. Nisan ayında da önemli bir değişim yaşamadı.

DIŞ PİYASALAR

Yurt dışında pozitif seyir sürüyor. Nisan ayında borsa endeksleri ortalama yüzde 4,5 değer kazandı ve sene başından bugüne değer artışları yüzde 16’ya ulaştı.

BIST ise Nisan ayında dolar bazında yüzde 4,4 kayıp ile Arjantin borsası ile birlikte en kötü performansa imza attı.

Yurt dışında Nisan ayı para piyasalarında yatay geçti. USD bu perdede bazı ülkelerde yüzde 1-2 değer kazanırken bazı ülkelerde yüzde 1-2 oranında değer kaybetti.

Ülkemizde ise yüzde 7 primle sene başından bugüne değer artışını yüzde 12,6’ya yükseltti.

TL ve BIST’de güçlü negatif ayrışma iki konudaki belirsizlikten kaynaklanıyor.

İstanbul seçimi ve ABD ile ilişkiler.

YSK KARARI & PİYASALAR

Önümüzdeki hafta (yüksek olasılık ile Pazartesi günü) başında YSK’nın İstanbul seçimlerine ilişkin kararını açıklaması bekleniyor.

Seçimlerin yinelenmesi yönünde bir karar çıkarsa dış piyasalardaki güçlü pozitif seyir bir hava yastığı gibi yakın vadeli fiyatlamada BIST ve TL için değer kayıplarını frenleyici etki göstermeye aday.

Ancak bu katkının kaybın tamamen önüne geçmesi zor.

Piyasa Türkiye ekonomisinin hız kazanacak bir resesyon riskinden uzaklaşıp 2020 yılında ılımlı büyümeye döneceğinin işaretlerini görmeyi gereksiniyor.

Bu ihtiyaç karşılanabilirse fiyatlamalarda kuvvetli etkisi olur. BIST ikinci yarı yılda asgari 115.000 – 120.000 bandına yelken açar.

Ancak İstanbul seçimlerinin yinelenmesi bu takvimi öteleyebilir. Ötelemekle kalmayıp gelişmelere bağlı olarak riske de edebilir.

Bu nedenle yeni bir seçim kararı çıkması durumunda Türk varlıklarının yüzde 6-7 kadar bir kayıpla karşılaşması ve BIST 100 endeksinde 88.000 – 90.000 bandına bir savrulma yaşanması şaşırtıcı olmaz.

Ya sonra ? Sınırlı bir toparlanma muhtemel.

Ancak bu senaryo refleks fiyatlama diyebileceğimiz ilk etki ile ilgili. Sonrasına pozitif veya negatif bugünden senaryo üretmek güç.

Yeni bir seçimin asıl piyasa etkisi pekala ikinci yarıyılda yukarı yönlü alanı daraltması ve BIST’in sene boyunca 105.000 puanın üzerine çıkmakta zorlanması olabilir.

YSK’nın itirazları red etmesi ve bu belirsizliğin ortadan kalkması durumunda ise yakın vadeli fiyatlamada BIST 100 endeksinde önce 101.000 sonrasında 106.000 ( belki 110.000 ) puanın test edilmesi USDTL özelinde de 5,50 civarına bir geri çekilme var olan bilgi seti ile benim favori senaryom konumunda.

ABD İLE SÜREN PAZARLIK

ABD ile süren pazarlıklarda Mayıs ayı içinde önemli bir gelişme yaşanabilir mi ? Zor.

Bugün Trump’ın Temmuz ayında Türkiye’yi ziyaret edeceği açıklandı.

Aylardır süren pazarlıkların Mayıs ayında da devam etmesi ve Trump gelmeden bir anlaşma veya restleşme olmaması kuvvetle muhtemel.

Trump bu sorunu Türkiye ziyaretinde bizzat çözmüş görünmek isteyecektir.

Bu bakıma ikinci belirsizlik kaynağı olan ABD-Türkiye hattı Mayıs ayı özelinde bence risk olmaktan çıkmışa benziyor.

Haziran ayında piyasa bu görüşmeyi pozitif bir beklentiye çevirebileceği gibi masaya oturmadan önce alınan pozisyonlar ile zaman zaman yükselen voltaja da şahit olabilir.

Ancak ben bu konunun en azından Mayıs ayı özelinde pozitif veya negatif kuvvetli bir etki göstereceğini sanmıyorum.

Emim miyim ? Keşke olabilsem. Konu Türkiye piyasaları ise bu iki belirsizlik kaynağına ilişkin favori senaryo tercihi ve olasılık dağılımı yapmadan strateji oluşturmak pek anlamlı olmaz.

Bu bakıma ben Mayıs özelinde risklerin ABD değil İstanbul seçimi ile ilgili olduğunu, ancak İstanbul seçimlerinin yinelenmesi yönünde bir kararın olasılığının da görece daha düşük şansa sahip olduğunu düşünüyorum.

Bu nedenle Türk varlıklarında sene başındaki düzeye ulaşan güçlü iskontoyu dikkate alarak Mayıs ayının risk almak & taşımak adına elverişli bir parkur olduğu görüşündeyim.

MAYIS STRATEJİSİ

İki aşamalı oluşturmak daha rasyonel görünüyor.

YSK öncesi ve YSK sonrası.

GPG’de Nisan ayını defansif geçirdim ve aylık yüzde 2’lik bir getiriye razı oldum.

Ancak son iki işlem gününde net (hedge edilmemiş) hisse senedi ağırlığımı yüzde 15’e yükselttim.

YSK öncesi bu ağırlığı yüzde 16-17 düzeyine kadar çıkarabilirim.

Pozitif senaryoda zaten sorun yok. Ancak olasılığının yüzde 37 olduğunu düşündüğüm İstanbul seçimlerinin yinelenmesi yönünde bir karar çıkması durumunda olası savrulmada taban adresini öngörmeye çalışarak net hisse senedi ağırlığımı yüzde 23-25 mertebesine ( GPG’de yasal üst sınır yüzde 35) yükseltme bu sayede olumsuz haberi fırsata çevirme eğilimindeyim.

Aksiyon filmlerinde sıkça karşılaştığımız Memati koru beni sahnesini çağrıştıran bu tür bir taktiği kaynağı ve cesareti rezervde tutmadan Mayıs ayında ringe çıkmak işi şansa bırakmak olur.

Ya üstüne bir de ABD ile voltaj güçlü şekilde tırmanır veya farklı bir risk realize olur da BIST 75.000 - 80.000 bandına savrulursa ?

İşte yüzde 10-12’lik limiti olağan dışı durum cephanesini bugün öngöremeyeceğimiz veya şans vermediğimiz içsel veya dışsal risklere tahsis ettim.

Pozitif senaryoya dönelim. 101.000 veya 106.000 direncinde hisse senedi ağırlığını ne ölçüde azaltırsın derseniz bu noktada takvim analizini öne çıkarır ve ABD-Çin anlaştı manşeti haber bültenlerini süslemedikçe (Haziran başında gerçekleşmesi bekleniyor) hisse senedi bazında değişikliler yapsam da net ağırlığı değiştirmemeyi yeğleyeceğimi tahmin ediyorum.

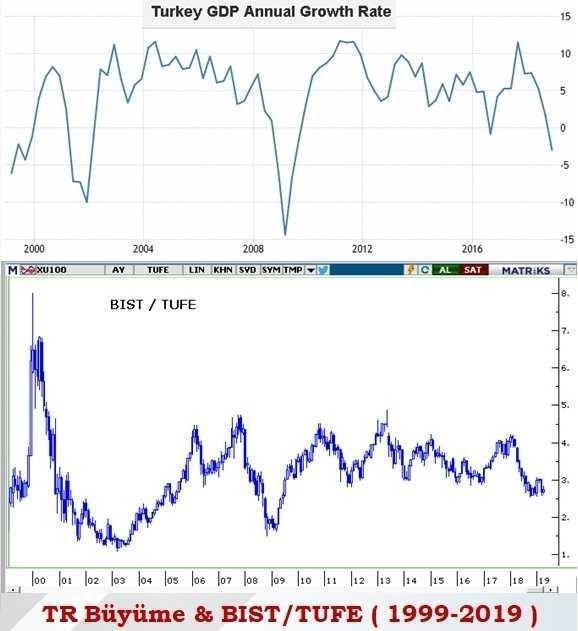

2019-2021 DÖNEMİNDE TÜRKİYE EKONOMİSİ

Kısa vadeyi bir kenara bırakalım. Daha orta vadeli 9-12 aylık bir kesiti göz önüne alarak bakalım derseniz borsanın bu seneyi hangi seviyede tamamlayacağı bir sene sonra hangi seviyede olacağı Türkiye ekonomisinin büyüme patikasına dönmeyi başarıp başaramayacağına bağlı.

Borsalar ortalama 6-9 ay sonrasını fiyatlar. Türkiye ekonomisi 2020 başından itibaren ılımlı bir büyüme patikasına dönebilecekse BIST bu konuda en güvenilir sinyal üretici olacaktır.

İyimser bir senaryoda 9-12 ay sonra BIST’de 135.000 seviyesi test edilebileceği gibi yüksek tansiyon misali 450 baz puanda seyreden CDS oranımız (ülke risk primi) ekonomik daralmanın ivme kazanması riskinin de pekala masaya gelebileceğine işaret ediyor.

Negatif bu senaryonun olasılığı nedir derseniz bence şimdilik son derece düşük.

Bir noktaya dikkatinizi çekmek isterim.

Yıllardır içsel veya dışsal hemen her gök gürültüsünü kaçın fırtına diye anons edenler omuzlarda taşınırken ben lafı eğip bükmeden sizlerle gerek dünyada gerek Türkiye’de sert resesyon riskinin olasılığını sıfır bulduğumu paylaşıyordum.

Yorumcu olmak görece kolay. Risk var dersiniz sonra gerçekleşmedi diye üzülür veya sevinirsiniz.

Önünüze bir fatura çıkmaz. Hatta risklere dem vurmak size popülarite kazandırır.

Kenarda değil de sahada iseniz durum farklıdır.

Bir fon yöneticisi riskin zamanlaması ve olasılığını belirlemek ona güven duyup tasarruflarını emanet edenlere de düzenli olarak beklentilerini karşılayacak getiri sağlamakla yükümlüdür.

Dünya ekonomisi 2014 – 2019 döneminde kesintisiz bir büyüme serisine imza attı.

Türkiye ekonomisinde ise Aralık sonunda 12 aylık büyüme oranı eksi üç oldu.

Yani belirgin bir daralma var. İşsizlik yükseldi, zor duruma düşen firmalar oldu, enflasyon tırmanışa geçti. Bunlar da önemli sorunlar görmezden gelmiyorum.

Ancak sert resesyon yaşanmadı. Söz uçuyor yazılanlar kalıyor.

Bugün Pusula’ya bir not düşmek istiyorum.

Ülke risk priminde yüksek tansiyon sürer ve bu durum kalıcılık göstermeye başlarsa bir süre sonra salt resesyon değil sert resesyon (yüzde 7-10 küçülme) riski de masaya gelebilir.

Bunun reel ekonomide önümüzdeki 6-9 aylık kesitin konusu olacağını sanmıyorum.

Bununla birlikte sert resesyonun Türkiye ekonomisi adına küresel şartların zorlayıcı olacağını düşündüğüm 2020-2021 dönemine yönelik bir risk olmaktan çıkması için önümüzdeki aylarda risk priminde belirgin bir iyileşme sağlamaya ihtiyaç olduğu görüşündeyim.

Başarılabilir mi ? Bence halen mümkün.

Resesyon deprem gibidir. Şiddeti arttıkça neden olduğu tahribat geometrik bir hızla yükselir.

Haftaya buluşmak dileği ile …

GPG BÜYÜMEYE DEVAM EDİYOR

676 yatırım fonu içinde Nisan ayında en yüksek büyüme kaydeden onuncu yatırım fonu olan ve 2019 yılında 221 değişken yatırım fonu içinde yüzde 12,55 ile en yüksek getiri sağlayan yedinci yatırım fonu olan GPG nedir, nasıl alınır-satılır ?

- BIST

- DOLAR

- EURO

- ALTIN