Borsa Son Kez Fırsat Sunabilir

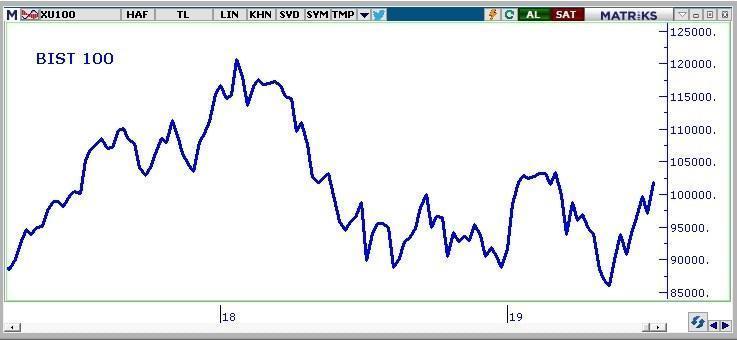

Hal böyle olunca BIST 2019 performans sıralamasında gerek TL mevduatı gerek döviz kurlarını geride bırakarak üçüncü sıraya tırmandı.

ABD-Türkiye hattında pozitif yönde gelişim bu performansta ana etken oldu.

Yaptırım riski ortadan mı kalktı? Elbette hayır.

Ancak sembolik ekonomik yaptırım kararı alınması en favori senaryo halini alınca hatta olasılığı düşük olmakla birlikte Trump tarafından yaptırımların ertelenmesi ihtimali bile masadaki seçeneklerden biri haline gelince BIST 103.000 sınırına kadar tırmandı.

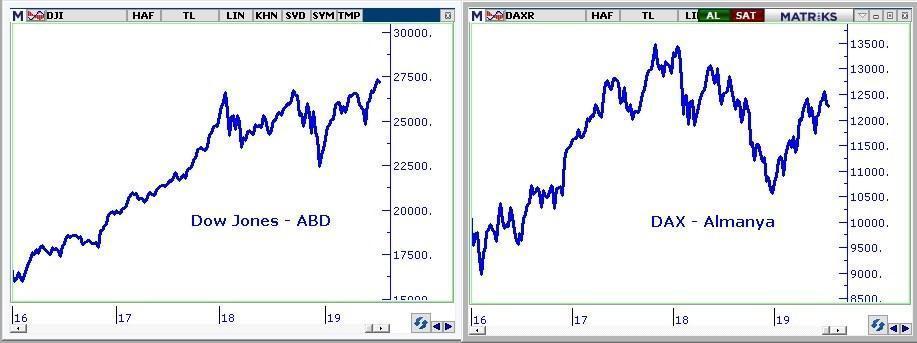

Oysa geçen hafta dünya borsaları karışık bir seyir gösterdi. Başat endeksler Dow Jones ve DAX’da limitli de olsa kayıplar vardı. BIST’in bu dış iklimden sıyrılıp değer kazanması son derece önemli.

Dile kolay geride bıraktığımız sekiz haftada Borsa İstanbul 83.500 seviyesinden 102.900 puana kadar yüzde 23’lük bir ralliye imza attı.

Haklı olarak merak edilen ne olduğu değil bu rallinin sürüp sürmeyeceği.

Ben ABD-Türkiye hattında mutlak bir mutlu sonun olasılığını düşük buluyorum. Sembolik de olsa ekonomiye ilişkin başlıkları da içerecek bir yaptırım senaryosunun şansı bence daha yüksek.

Bu Türkiye piyasalarında belirgin bir negatif ayrışmaya neden olur mu ? Sanmam.

Hafta içinde AB de Kıbrıs nedeniyle sembolik yaptırım kararına imza attı. Piyasalarda herhangi bir etkisi olmadı.

Doğrusu ABD konusundan bağımsız farklı pozitif sürprizler ile karşılaşılmadıkça ben önümüzdeki haftalarda Türkiye piyasalarının dünya ile ahenkli bir seyre sahne olması ihtimalini daha yüksek buluyorum.

Dünya içinse ana beklenti 31 Temmuz FED toplantısı.

FED bu tarihte faiz indirince piyasalar beklenti bitti satışına sahne olmaya aday görünüyor.

Borsaları destekleyen tali unsur ABD bilanço sezonu olmasıydı. Bu faktörün etkinliği sona eriyor. ABD hisse senedi fiyatlarını sırtlayıp yukarı çekebilecek bir ağırlığı kalmadı.

Yukarıdaki iki grafiğe geriye çekilip geniş açıdan bakarsak borsa endekslerinde 2018 başından bugüne 18 aydır ana trendin yatay bir seyir olduğunu söyleyebiliriz.

Dünya borsaları yerinde say uygun adım marş formatı içinde küresel durgunluğu fiyatlıyor.

Ben bu halin 7-8 ay daha (belki daha da uzun süre) devam edeceği görüşündeyim.

Küresel durgunluk fiyatlamasının ilk perdesi 2018 son çeyreğinde yaşanmıştı.

Bu etapta Dow Jones 27.000 semalarından 22.000 puana DAX 12.500 puandan 10.500 puana savrulmuştu.

2019 ilk yarısında ise (Temmuz ayını da katalım) pozitif bir seyir var ve Dow Jones 27.000 puanı aştı DAX 12.500 seviyesine yeniden yükseldi.

Ben 31 Temmuz tarihli FED toplantısına kadar (önümüzdeki 1,5 hafta) yatay bir seyir yaşansa da Ağustos ayının dünya borsalarında satıcılı bir seyre sahne olabileceğini düşünüyorum.

Olası geri çekilmenin ölçüsü ne olur değer kaybı gerçekten yaşanırsa Ağustos ile kısıtlı mı kalır Eylüle de sıçrar mı bugünden senaryo üretmek güç

Kaldı ki bu tahmin doğru çıksa da seyir bir yukarı iki aşağı dalgalı bir biçimde gelişebilir.

Kısa vadeli fiyat hareketlerinden yararlanmaya çalışanlar adına filmin ara karelerinin ana akım kadar önemli olduğunun farkındayım.

Ancak buna haftalık bir köşe yazısında reçete yazmak imkansız.

Tartışmamız gereken iki başlık var;

1- Borsa İstanbul önümüzdeki 1-2 aylık kesitte ralliyi sürdürebilir mi ?

2- İkinci yarıyıl içinde BIST’de hissedilir bir değer kaybına şahit olabilir miyiz ?

Türk hisse senetleri emsallerine kıyasla halen çok ucuz. Türkiye pozitif mutlak faktör değişiklikleri ile karşılaşırsak pekala BIST 105.000 ana direncini de aşıp 110.000 – 115.000 bandına tırmanma potansiyeli taşıyor.

İyimser senaryo diyebileceğimiz bu seçeneğe ben düşük olasılık veriyorum.

Aşağı yönlü salınım ise büyük ölçüde dış borsalardaki voltajın düzeyine bağlı.

Direkt bir seviyeye angaje olmak yerine Ağustos ayında kaynakların belli bir bölümü ile tribünde kalmak ve doğabilecek fırsatları gözlemek bana daha rasyonel geliyor.

BIST dünya ile paralel bir seyir göstermesi halinde Ağustos-Eylül parkurunda 95.000 civarına gerileyebilir. Benim olasılığını en yüksek bulduğum senaryo bu.

Yurt dışında voltaj yükselir veya Türkiye negatif faktör değişiklikleri ile karılaşırsak belki de son kez BIST’in 90.000 civarına gerilediğine dahi şahit olabiliriz.

Ancak bu karamsar senaryonun olasılığı bence görece düşük. Bugünden ahkam kesmek de yersiz.

Bu yönde bir risk var mı sorusuna evet bu dahi olabilir demekle ve gerçekleşirse çok büyük bir fırsat sunacağına değinmekle yetinmek durumundayım.

Son kez fırsat sunması ifadesini özellikle kullandım.

Türkiye ekonomisi 2018 ikinci yarısından bugüne daralma yaşıyor.

Olağan şartlarda bu daralmanın yılın son çeyreğinde yerini ılımlı bir toparlanmaya bırakması ve 2020 yılının Türkiye ekonomisinde limitli bir büyümeye sahne olması mümkün.

Borsa İstanbul dünya borsaları ile birlikte Ağustos ayını satıcılı bir seyirde geçirecek olursa bu geri çekilmeyi takiben sonbaharda 2020 beklentisinin fiyatlandığına ve ana seyahat parkurunun yukarı taşındığına şahit olabiliriz.

Bu meselenin orta vadeli görünümü.2020 piyasalarda da reel ekonomide de 2019 yılına kıyasla pozitif gelişme potansiyeli taşıyor.

Bunu bir yana bırakıp yeniden kısa vadeye dönersek BIST 21 Mayıs – 19 Temmuz döneminde güçlü bir ralliye sahne oldu ve bana artık soluklanma zamanı gibi geliyor.

Benzer şekilde Ağustos ayında gelişen ülke para birimlerinde de limitli kayıplar yaşanabilir. Başka bir deyişle döviz kurları bize benzeyen ülkelerde ölçülü yükselişlere imza atabilir.

Önümüzdeki ay piyasaları etkilemeye aday en önemli faktör Brexit süreci olacağa benziyor.

Bu Çarşamba Boris Johnson yüksek olasılık ile İngiltere’nin yeni Başbakanı olacak.

Sterlin bu gelişmeye beklenen kötü haber geldi refleksi ile ilk etapta pozitif tepki verebilir.

Ancak sonrası muğlak.

Avrupa Birliğinden ne şekilde ayrılacağına bir türlü karar veremeyen İngiltere için Ağustos-Eylül oldukça hareketli geçecek. Ekim sonuna kadar bir karar almaları gerekiyor.

Anlaşmasız Brexit riskinin arttığına işaret edecek her yeni bilgi Avrupa marketlerinde de Sterlin’de de çalkantıya neden olma riski taşıyor.

İşte bu fay hattı Borsa İstanbul için de kısa vadeli bir tehdit.

Ben bu nedenle GPG’nin BIST korelasyonunu nerede ise sıfırladım. Hisse senedi işlemlerinin önemli bir bölümünü day trade ve pair trade ekseninde gerçekleştiriyorum. Net hisse senedi ağırlığım yüzde 5 ile 8 arasında değişiyor ve bir süre bu stratejiyi koruma eğilimindeyim. Haftaya buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN