Borsa düşerse düzelir mi?

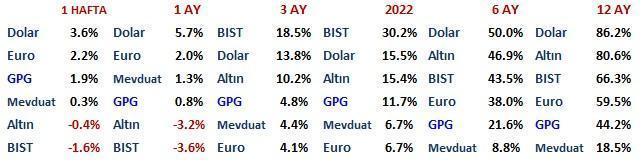

Küresel borsa endeksleri geride bıraktığımız 4,5 ayda $ bazında ortalama yüzde 20 değer kaybına sahne olurken BIST bu parkurda yüzde 10 değer artışı kaydederek halen en iyi performanslardan birine imza atmış durumda.

Ancak dün ne olduğu yarın ne olacağı sorusuna yanıt ararken bir anlam ifade etmiyor.

Hatta BIST’in yılın ilk dört ayında pozitif ayrışması göreli iskontosunu ortadan kaldırdığı için artık dezavantaj teşkil ediyor.

Nitekim gerek lokal şartların etkisiyle gerek alternatiflerinin sunduğu fırsatlar nedeniyle Borsa İstanbul’da geçen hafta belirgin bir negatif ayrışmaya şahit olduk.

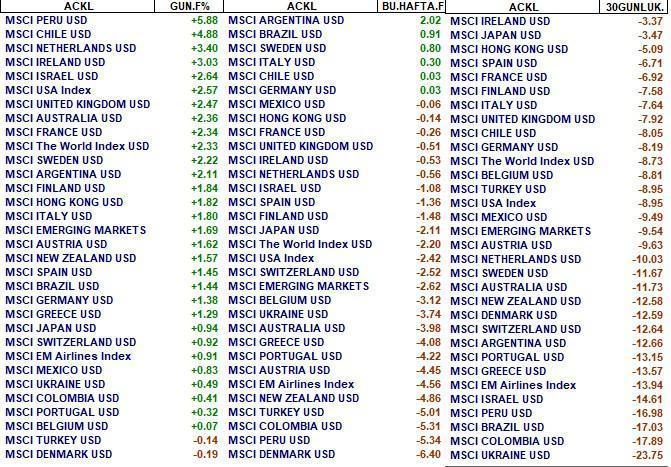

Aşağıda solda Cuma günü özelinde orta sütunda hafta bütününde bunu görebilirsiniz.

Dezavantaj teşkil edecek lokal şartları üç hafta önceki yazıda paylaşmıştım, hatırlatayım;

Bankalarda 3 aylık kar beklentilerinin geride kalması, ihracat yapan şirketlerde kur-enflasyon dengesinin aleyhte çalışarak kar marjlarını negatif etkilemesi ve hane halkı satın alma gücündeki zayıflamanın iç pazara çalışan şirketlere dezavantaj yaratması.

Aradan geçen sürede bu üç faktöre bir dördüncü eklendi; enflasyon korumalı mevduat.

Henüz alınmış bir karar yok, ancak bir ihtimal olarak varlığı BIST’te etkin olan yerel aktörlerde alış iştahını baskılıyor.

Yabancı ağırlığının son derece düşük olduğu ve yılın ikinci yarısında da değişmeyeceğe benzediği göz önüne alınırsa BIST’in önümüzdeki aylarda ortaya koyacağı performans üzerinde yerel fonların ve bireysel yatırımcıların karar & hamleleri belirleyici olmaya devam edecektir.

Ben Ankara’nın enflasyon korumalı mevduatı bir defansif silah olarak hazırladığını ve döviz kurlarındaki seyre bağlı olarak devreye almak üzere rezervde tuttuğunu düşünüyorum.

Yani ihtiyaç duyulmazsa yedek kulübesinde kalabilir ve devreye alınmayabilir.

Ancak bu hali ile dahi potansiyel bir risk ve BIST’i negatif etkiliyor.

Oyuna girmesi durumunda enflasyondan korunma refleksi ile BIST’e yönelen yerellerin bir bölümü adres değiştirebilir haklı kaygısı şimdiden etkili oluyor.

Bu ürün devreye girerse döviz kurlarında nasıl bir etkisi olur derseniz kalıcı bir düşüşe neden olması zor.

Çünkü kur aşağı gelirse bir süre sonra ithalat artar ve bunun yükselecek cari açık kanalı ile döviz piyasasında yeni bir denge arayışını beraberinde getirmesi sürpriz olmaz.

Hep dezavantajları kaleme aldın hiç mi avantajı yok BIST’in diyen okurlar olduğuna eminim.

Elbette var sona sakladım.

Son Pusula’da 2022 yılında Ukrayna savaşı nedeniyle yavaşlayan dünya ekonomisinin 2023 yılında canlanacağını düşündüğümü, bu beklentinin küresel borsalarda en geç Haziran ayından itibaren var olan satıcılı seyri sona erdireceğini ve bir sene kadar sürebilecek uzun soluklu bir rallinin başlamasını beklediğimi paylaşmıştım.

Global borsa endekslerinde önümüzdeki 10-12 aylık kesitte $ bazında yüzde 40-50 arası değer artışlarına şahit olabileceğimize yönelik bu görüşte bir değişiklik yok.

Şüphesiz bu bir tahmin ve pekala yanılabilirim.

Rusya ile Batı kampı arasında başta doğal gaz sevkiyatı ve Finlandiya-İsveç ikilisinin NATO başvurusu gibi gerilimde vites artışına neden olabilecek riskler gündemde varlığını korurken küresel hisse senedi marketlerinin geçen hafta ortaya koyduğu dayanıklılığı önemsiyor, ralli beklentimi teyit eden öncü bir sinyal olarak değerlendiriyorum.

Bu tahmini destekleyen pozitif diğer bir sinyali de küresel tahvil piyasalarından alıyorum.

Pek çok ekonomist yüksek enflasyon nedeniyle merkez bankalarının sert faiz artışlarının devam edeceği Ukrayna Savaşı etkisiyle 2022 yılında yavaşlayan dünya ekonomisinin daha da artacak faizlerin etkisiyle 2023 yılında resesyona girebileceği endişe-görüşünü dile getiriyor.

Başta FED, merkez bankaları faiz artırımlarına devam edecek. Buna şüphe yok.

Tartışmamız gereken soru; bu gerçekten 2023 yılında bir resesyona mı neden olacak?

Gelin bu konuda büyük para ne düşünüyor analiz edelim.

Bir kesimin fikrini en berrak şekilde ortaya koyan şey eylemidir.

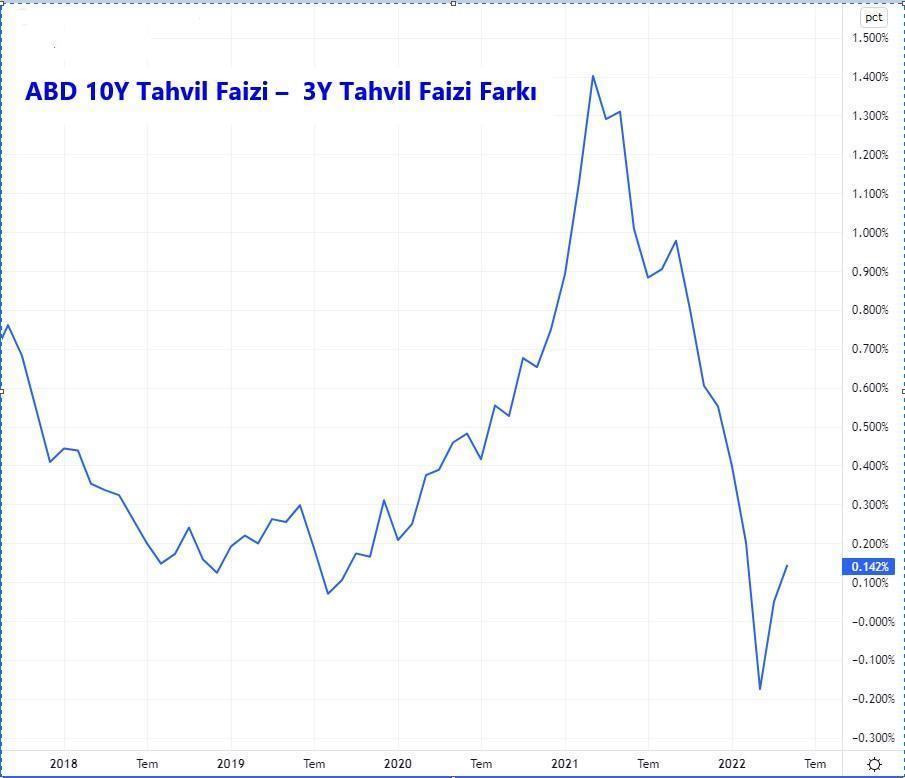

Tahvil piyasası aktörleri 2023 yılına yönelik bir resesyon fiyatlaması yapmıyor.

Dünya ekonomisi 2023 yılında bir durgunluk veya resesyon yaşayacak olursa, bu önümüzdeki 6-9 ay faiz arttıran merkez bankalarının 2023 ikinci yarısında faiz indirmek zorunda kalmalarına neden olur.

Tahvil dünyasında favori senaryo bu olsa getiri eğrisi negatife döner yani yukarıda sol ve orta sütunda gördüğünüz 10 & 5 yıllık faizler 3 yıllık faizden aşağıda olurdu.

Oysa getiri eğirişi negatif değil aksine ılımlı da olsa pozitif ve iki aydır faiz makası uzun vadeli tahviller lehine yukarı gidiyor.

Bu büyük paranın dünya ekonomisinde 2023-2024 parkurunu ılımlı bir canlanmaya aday bulduğunu pozisyonunu da buna göre aldığını gösteriyor.

Borsa İstanbul’a geri dönersek, 1-2 ay gecikerek veya gecikmeden yaz aylarında gerçekten küresel bir ralli başlayacak olursa bu kuşku yok ki ikinci yarıyılda BIST için destekleyici olacak ve yılsonunda endeksin 3000 puanı test etmesine zemin hazırlayacaktır.

Yabancı yatırımcıları alıcı cenahta görür müyüz derseniz ilk perdelerde sanmıyorum.

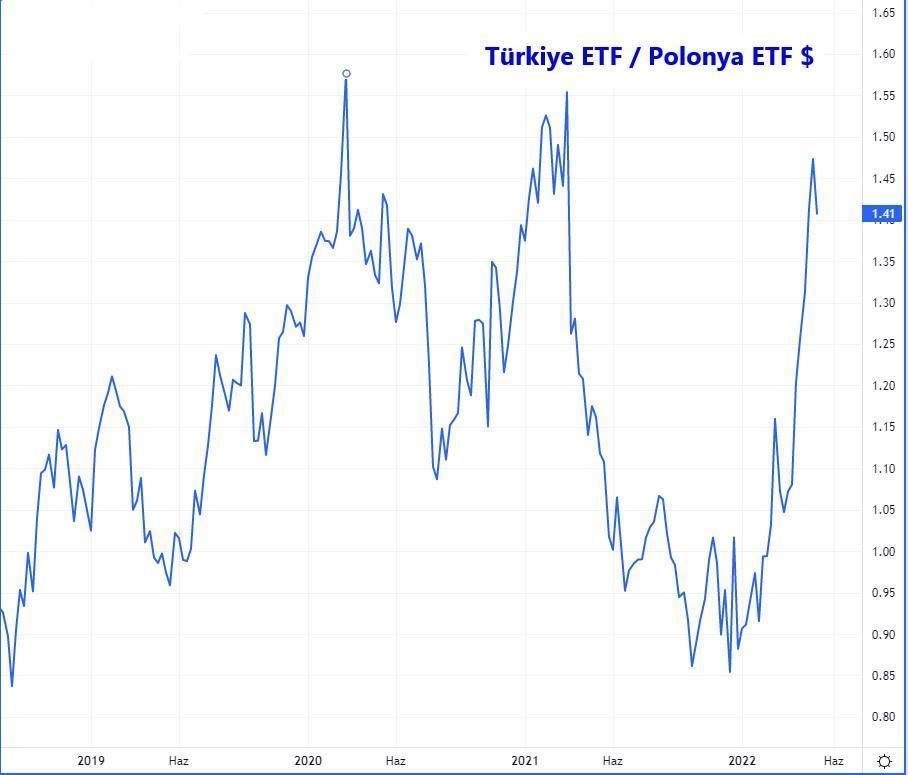

Yukarıda $ bazında Türkiye / Almanya ETF, aşağıda da Türkiye/ Polonya ETF rasyolarını görüyorsunuz.

Türkiye hisse senedi piyasası $ bazında son dört yılın görece en yüksek değerinden işlem görüyor.

Bu BIST’in çok yükselmesinden değil, alternatiflerin son bir yılda ortalama yüzde 30 değer kaybetmesinden kaynaklanıyor.

Göreli durum buna yakın kaldığı sürece olası bir küresel rallide yabancı yatırımcıların hissedilir ve kalıcı bir Türkiye tercihinde bulunması sürpriz olur.

Bu nedenle BIST’in seyri üzerinde bir süre daha yerellerin etkili olması muhtemel.

Endeks önceki yedi haftada kaydettiği güçlü ralliyi takiben dört haftadır yerinde sayıyor ve bu normal karşılanmalı.

Düzeltme tabiri finans jargonunda ana trendde değişikliğe neden olmayan geçici geri salınımlar için kullanılır.

Yüksek enflasyonist ortamda düzeltmeler ya yukarıdan aşağı yüzde 5-15 arası geri esnemeler şeklinde veya 2-3 ay fiyatların fazla değişmediği ve enflasyon nedeniyle reel iskontonun dolaylı yoldan oluştuğu gerçekleşmeler ile tabelaya yansır.

Ben Borsa İstanbul’un böyle bir evrede olduğunu ve Temmuz ayına kadar olan süreçte ana seyahat parkurunun 2350-2600 hattı olabileceğini düşünüyorum.

Gerçekleşir mi bilmiyorum ama dışsal veya içsel herhangi bir nedenle endeks 2150 puan civarına gerilerse (yukarıdan aşağı TRY bazı yüzde 16 düşüş anlamına gelir) durum değişir.

İşte o senaryoda BIST bence çok çekici hal alır ve yapılacak yatırımlarda aşağı yönlü risk kısıtlı, yukarı yönde alan ise yeterince teşvik edici olur.

Pusula yayınlandığında haberdar olmak isteyen okurların linke tıklayarak e-mail adreslerini girmesi yeterli. http://pusulaninotesi.com/posta-pusula/

Bir sonraki yazıda buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN