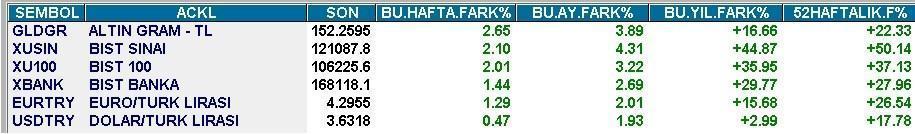

Ağaçla yetinmeyip ormana bakınca

Piyasa katılımcıları için öngörülmesi & senaryolandırılması güç bu perde sonrası elimizde ne var derseniz ABD ile yaşanan bu sorunun çözüm yolunda ilerlediği ancak tüm sorunların veya esas sorun yumağının geride bırakılmasının daha da güçleşmiş göründüğü bir evredeyiz.

Bugün Pusulada gerek yakın ( önümüzdeki 5-7 hafta ) gerek kısa ( 4 – 6 ay ) gerek ise orta vadeye ( önümüzdeki iki yıl ) yönelik görüşlerimi grafiklerden de yararlanarak paylaşmak istiyorum.

YAKIN VADE - BORSA İSTANBUL

Hem ABD hem AB ile ilişkilerin yön vereceği ve güney sınırımızdaki gelişmelerin de etki potansiyelini arttırdığı bir perde yaşayacağız.

19-20 Ekim tarihlerinde AB liderler zirvesi var. Gündemin bir maddesi de Türkiye ile ilişkiler. Ben bu zirvede üyelik müzakerelerinin askıya alınması yönünde bir kararın çıkmasının zor ( ama imkansız değil ) olduğu görüşündeyim.

Bunun yerine AB’nin daha etkili olduğuna inandıkları ekonomiye ilişkin sembolik ( bazı fonların & kredilerin durdurulması vb ) kısıtlamalara gitmelerini daha olası buluyorum.

Yurtiçi piyasalar üzerinde etkili olur mu ? Limitli etki gösterebilir. Ancak çok sert bir etki göstermesi güç.

Kasım sonuna kadar etkisini hissedebileceğimiz diğer bir faktör yabancı fonların pozisyon ayarlamaları. Ben bu faktörü borsa adına daha büyük bir tehdit olarak görüyorum.

Yılsonunda para çekecek müşteriler bunu iki ay önce bildirir ve fonlar hemen her kasım yapacakları ödemeye karşılık gelen varlıkları dünya genelinde satarlar.

Ne oran ve tutarda para çekileceğine göre değişen bu etkinin bu yıl da yinelenmesi bence yüksek olasılık taşıyor.

Bu bakıma sadece 1-2 hafta değil kasım sonuna kadar olan kesit adına ( önümüzdeki 5-6 hafta ) borsada yukarı yönlü marjı kısıtlı buluyorum.

Eş zamanlı olarak güçlü bir FED fiyatlaması da yaşanacak olursa borsa adına bu perde içinde güçlüklerin daha ön planda olduğu bir seyre şahit olabiliriz.

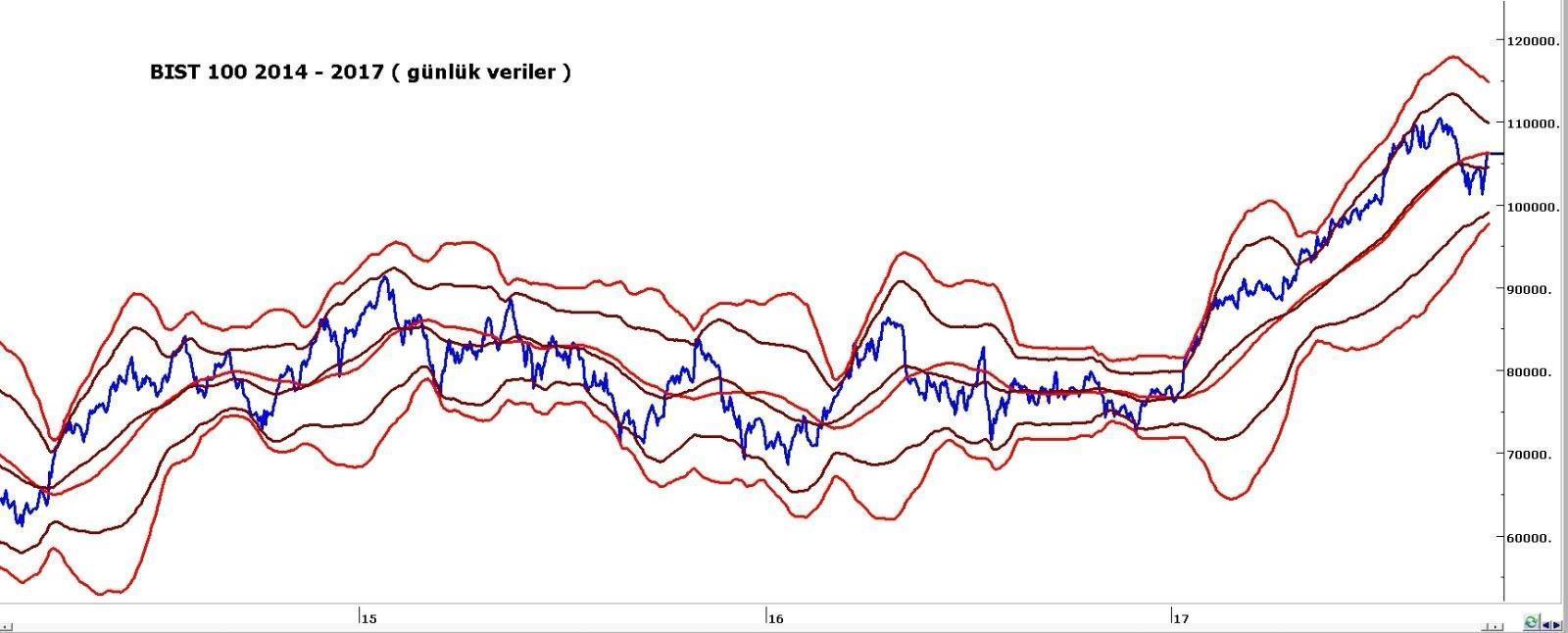

İşte tam bu noktada aşağıdaki grafikten de yararlanarak öncelikli üç ayrı senaryodan bahsedebileceğimiz görüşündeyim.

Bunu yapmadan önce ABD ile yaşanan vize restleşmesinde BIST’in küresel iklimin de katkısı ile önemli bir sınavı başarı ile atlattığını ve 100.000 – 101.500 bandını gücü pekişen bir desteğe dönüştürdüğünü not etmeliyiz.

Bollinger bantlarında temel mantık üst zarfın ( en üst çizgi ) direnç yani aşılması zor bölgeye alt bandın da ( en alttaki çizgi ) aşağı geçilmesi güç destek seviyesine işaret ettiğini hatırlatalım.

Ortadaki ortalama değer ise geleneksel bakışta tenis kortunun filesi gibidir. Kimi zaman ters yönlü akımlara neden olsa da bir aşırılaşma bölgesine işaret etmez.

Senaryo 1

Yukarıdaki grafikte gördüğümüz yeşil bollinger bandı üst zarfı olan 108.000 veya bordo bollinger bandı üst zarfı olan 110.000 aşılamaz. Kasım sonuna kadar olan kesitte yeşil bollinger bandı alt zarfı olan 101.500 veya bordo bandın alt zarfı olan 100,000 test edilir. Bu şekilde de ağustos ayında test edilen 110.500 puandan başlayan düzeltme tamamlanır.

Yeni yıl yeni umutlar ile sil baştan hesap yapılır. Ben bu senaryonun gerçekleşmesine yüzde kırk beş ihtimal veriyorum.

Senaryo 2

108.000 veya 110.000 direnci ibrenin yeniden aşağı dönmesine neden olur. BIST 100,000 – 101.500 destek hattını ilk denemede aşağı geçmese de kasım içinde hemen hemen bu bölgeye yükselmeye aday kırmızı bollinger bandı alt zarfını da aşağı kırarak sert bir savrulmaya imza atar.

Bollinger bantları bir otobanın bariyerleri gibidir. Olağan şartlarda grafiklerde mavi çizgi ile gördüğünüz fiyatı yeniden dalgalanma parkuruna itmeye güçleri yeter. Ancak olur da fiyat bu bariyerin dışına çıkarsa hızlı gelişecek sert bir savrulma kaçınılmazdır.

Önümüzdeki 5-6 haftalık dilimde BIST bu menşe de bir kazaya sahne olursa 95.000 puan test edilebilir. Ben bu senaryonun şansının yüzde kırk sekiz olduğu görüşündeyim.

Senaryo 3

İyimserlerin seçeneği olan bu senaryoda BIST ilk denemede 110.000 barajını aşamasa da ikinci veya üçüncü denemede geçer kırmızı bollinger bandı üst zarfı olan 115.000 puana kadar yükselir.

Devamında 110.000 ( veya 106.000 ) puanı destek yapar ve Aralık ayını bu şekilde karşılar. Ben sürpriz seçenek olarak gördüğüm bu senaryoya yüzde beş ihtimal veriyorum.

Kalan yüzde iki ihtimali verdiğim senaryo ise major negatif haber akışı ile bu perde içinde BIST’de savrulmanın 90.000 puana kadar sürmesi , ki gerçekleşirse müthiş bir alım fırsatı olur.

Aralık başına kadar olan kesitte 90.000 puandan daha düşük veya 115.000 puandan daha yüksek bir seviyenin test edilmesini beklemiyorum.

Üçüncü senaryonun şansını bu denli düşük ve ikinci senaryonun şansını bu ölçüde yüksek bulmamın nedeni yılın son bölümünün dolar pozitif bir küresel iklime sahne olacağı yönündeki beklentim.

Trump bir kez daha çuvallar ve vergi indirimini kongreden geçiremezse onunla birlikte bizim ihtiyatlı senaryolar da masal olur.

KISA VADE – BORSA İSTANBUL

Bollinger bantlarını ve nasıl yorumlanması gerektiğini yukarıda aktardım. Şimdi biraz geri çekilip borsa endeksine daha geniş açı ile bakalım. Grafiğin üzerinde bir kez sol click yaparsanız büyük ölçekte daha anlaşılır bir görüntüye erişebilirsiniz.

Yeşil yakın bandı kaldırarak geniş iki bollinger bandı ile ( kırmızı ve bordo ) borsa ( mavi çizgi ) endeksine bakalım. 2014-2016 döneminin endekste istikrarlı bir biçimde alt bant ile üst bant arasında ağırlıkla da 70.000 – 85.000 puan içinde dalgalanmaya sahne olduğu görülüyor.

Haberler görece iyiyken fiyatlar yukarıda başka bir deyişle tepede, tersi olduğunda karamsarlara yaşasın dedirten haber sağanağı gerçekleşirken fiyatlar aşağıda başka bir deyişle dipte.

2016 yılının sonlarına gelindiğinde ise alt ve üst bant birbirine yaklaşıp sert hareketin haberciliğini yapıyor. Bantlar sıkıştığında hükümsüzdür. Destek veya direnç ifade etmez. Kemerleri bağlayın diye fısıldar kulağımıza.

Bu sıkışmayı takiben borsa endeksi veda ediyor iki sene boyunca dalgalandığı seyahat adresine. 110.000 puana kadar yükseliyor. Adeta adres değiştiriyor, taşınıyor.

Kırmızı bant aşırılaşma adreslerini öngörmeye çalışırken oldukça başarılıdır. Bordo bollinger bandı ise aşırılaşma adresine ulaşmadan ibre terse dönerse diyenlerin kullanımına hizmet eder.

İşte bu pencereden bakınca bollinger bantları bana borsa endeksinin bir süre ( bu 7-8 ay dahi sürebilir ) yaklaşık 100.000 puanı taban 115.000 puanı tepe adresi yaparak yeni bir seyahat alanına yerleşme hazırlığında olduğunu düşündürüyor.

Ancak bunu baz senaryo görmek için Kasım sendromunun geride kalması gerektiği görüşündeyim. Aynı gerekçe ile alt bandın aşağısına savrulma riskinin de yakın vade adına geçerliliğini koruduğunu düşünüyorum.

Bantların bulunduğu yerleri haftalar hatta aylarca geçerli kalacak hudutlar olarak görmeyin. Bollinger bantlarının bir özelliği de fiyatın ritmine göre çevresinde dans etmesidir. Önümüzdeki birkaç hafta bantların yeri fazla bir değişiklik göstermez.

Ancak 2018 ilk çeyrek içinde bantların hangi seviyede olacağını bugünden bilemeyiz. İleri tarihlerde bu pencereden analizler ile son durumu sizlerle paylaşacağım.

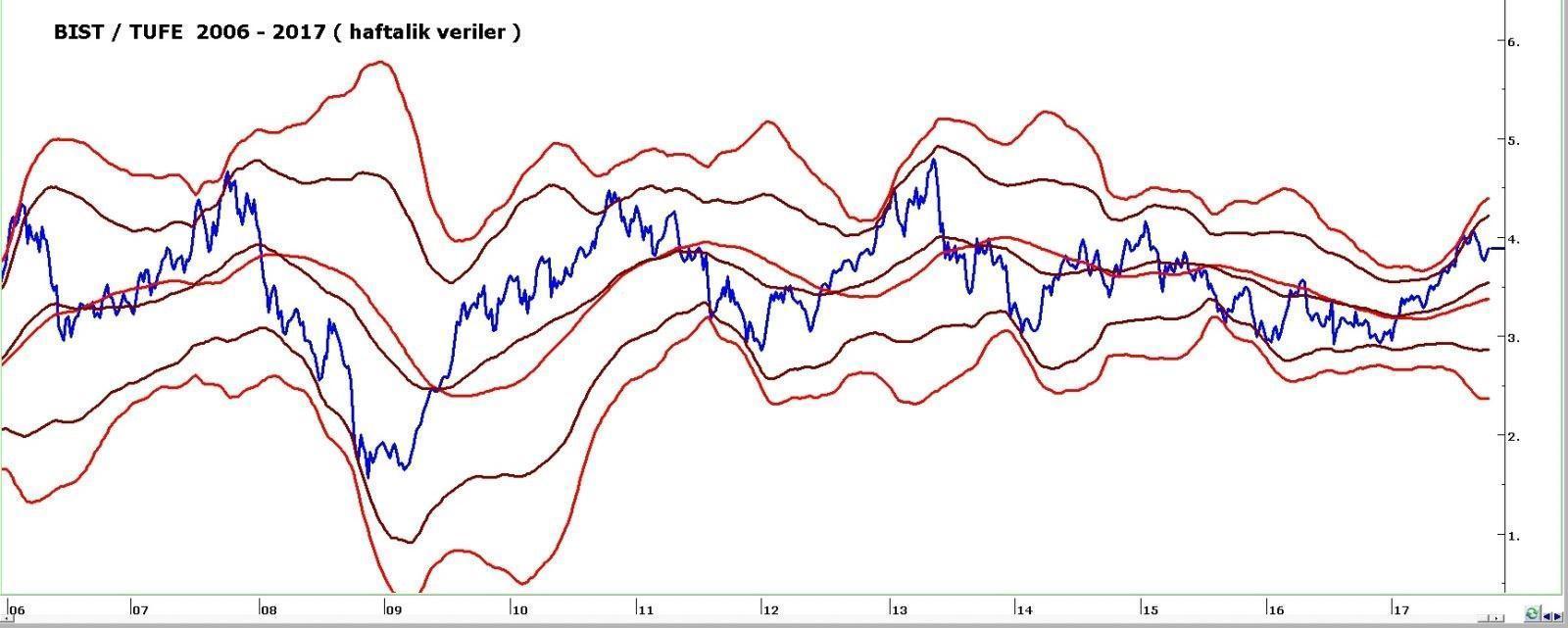

ORTA & UZUN VADE – BORSA İSTANBUL

Aşağıdaki grafiği önceki yazılarda da paylaşmıştım. Geride kalan on iki yıla bakarken şirketlerin öz-sermaye artışlarını TUFE kadar varsayıp kar payı ödemelerini de göz ardı edersek borsanın uzun yıllardır belirli bir bandın içinde seyrettiğini görürüz.

Bu pencereden bakarsak endekste orta-uzun vadede yukarı yönlü potansiyel enflasyon üzeri % 5 – 10 arası getiriye aşağı yönlü marj ise yüzde 25‘i bulabilecek bir reel kayba işaret ediyor.

Bununla birlikte küresel büyümenin pozitif görünümünü göz önüne alarak ben önümüzdeki 6-7 aylık perde içinde aşağı yönlü marjın tamamının tabelaya yansımasının çok güç olduğunu, bunun için lokal veya küresel major faktör değişikliklerine ihtiyaç olduğunu düşünüyorum.

Bu nedenle kasım ayında yaşanabilecek bir değer kaybının yeterince cazip bir alım fırsatı olarak görülebileceği görüşündeyim.

2018 ikinci yarısı için şu aşamada aklımda filizlenen bir resim yok. Ancak 2019 yılının gerek lokal ( seçim yılı olacak ) gerek küresel ( resesyona yönelim riski içeriyor ) gerekçeler ile önemli güçlüklere sahne olabileceğini düşünüyorum.

DÖVİZ CEPHESİ

Geçen Pazar “ dört hafta üst üste değer kazanan USD dünya genelinde önümüzdeki birkaç işlem gününde ölçülü ve geçici bir düzeltmeye sahne olabilir. EURUSD 1,1835’e ons altın 1290 veya 1300 $ seviyesine kadar yükselebilir “ değerlendirmesine yer vermiştim.

Gerçekten de ABD para birimi dünya genelinde değer yitirdi. EURUSD 1,1730 ile başladığı haftada 1,1880’e ons altın 1276 $ seviyesinde başladığı haftada 1302 $’a kadar yükseldi.

Ben bu seyrin bir tepki olarak kalabileceğini rüzgarın bir süre sonra yeniden USD lehine esmeye başlayabileceğini düşünüyorum.

USDTL tarafı ise karışık. Şubat – Ağustos bölümünü dünyaya kıyasla Türkiye’de yüzde altı kadar pahalı geçiren başka bir deyişle yedi aylık bu etapta ülkemizde de tamamen dünyaya paralel seyreden ABD para birimi cari değeri ile bu makası yüzde dokuza yükseltti.

Eylül-Ekim perdesinde K.Irak ve ABD başlıkları ile oluşan yüzde üçlük bu fark kapanır mı yoksa yeniden mi açılır senaryolandırmak güç.

Ancak bu farkın yüzde ikilik kısmı kapanır ve USDTL 3,55-3,57 bandına gerilerse bunun alsak alsak ne alsak diyenler için ABD para birimini yeniden seçeneklerden biri haline getireceğini düşünüyorum.

Ya Euro ? Geçen yıl favorim olan Avrupa para biriminde artık önemli bir potansiyel kalmadığı görüşündeyim. Haftaya buluşmak dileği ile…

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ da piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN