ABD Piyasaları Bize Ne Anlatıyor ?

Gerek ekonomi gerek finans medyasında gündemin ilk sırasına ABD tahvil piyasaları yerleşti. Teknik adı ile getiri eğrisinin negatife dönmesi olarak ifade edilen konu ABD tahvil cephesinde uzun vadeli faizlerin kısa vadeli faizlerin altına düşmeye başlaması.

Bugün Pusula’da bunun ne anlama geldiğini küresel bir kriz sinyali olup olmadığını elden geldiğince ayrıntıya girmeden sizlere anlatmak istiyorum.

Birkaç yıldır pek çok ekonomist ABD 10 yıllık faizlerindeki yükselişe dem vurarak bunun çok kötü bir şey olduğunu savunuyor, karabasan senaryolarına manşet yapıyordu.

Oysa işin aslı farklı. FED’in faiz artırımlarından veya tahvil piyasasında faiz oranlarının yükselmesinden değil bunun tam tersinden yani faizlerin düşmesinden endişe etmek gerekir.

Tahvil faizleri spor olsun diye düşmez. Bu iki nedenden kaynaklanabilir.

İlki enflasyon oranıdır ki Türkiye ekonomisi bu konuda çok volatil bizdeki durumla gelişmiş ülke ekonomilerinin şartlarını birbirine karıştırmamak lazım.

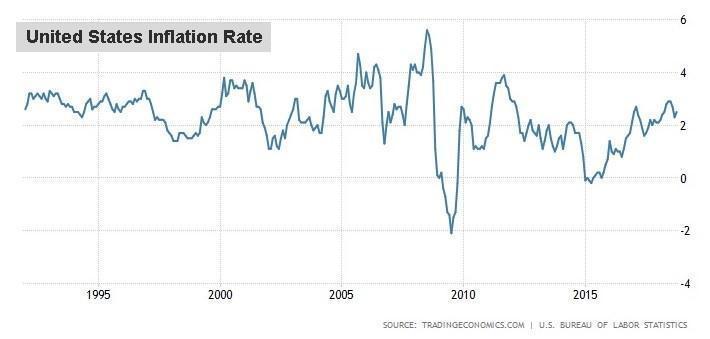

ABD’de enflasyon ( 2008-2009 Mortgage krizi dışında ) on yedi senedir yıllık yüzde 2 civarında seyrediyor. Bu nedenle faiz oranları üzerinde asıl belirleyici parametre ekonomik aktivitenin gücüdür.

İşte ABD tahvil piyasasında uzun vadeli faizlerin kısa vadeli faizlerin altına gelmeye başlaması hafife alınabilecek gelir geçer canım sende denecek bir sinyal değil.

Borsalarda dolaşan paranın belki dokuz katı tahvil piyasalarında dönüyor ve getiri eğrisindeki negatif görünüm bize büyük para yöneticilerinin ABD ekonomisinde belirgin bir yavaşlama beklediğini anlatıyor.

Geldik en kritik soruya ; bu görünüm bir kriz sinyali mi ?

Bazı analistler geçmiş krizlerden önce de bu sinyalin oluştuğunu ve global bir krizin pupa yelken üzerimize geldiğini savunuyor.

Kestirmeden yanıtlayayım ; hayır bu bir kriz sinyali değil.

Sadece ekonomik bir durgunluk veya resesyonun yaklaştığı çıkarımını yapabiliriz.

Resesyon kriz anlamına gelmez. Ancak krize elverişli kaygan bir zemin olduğu acı bir gerçektir.

Burada kritik kelime resesyonun yaklaştığı.

Radara girmiş olması üç ay sonra yaşanacağı ve fiyatlanacağı anlamına gelmiyor.

Örnek aldığım her sözünden ders çıkardığım bir üstadım küresel resesyonu doğru zamanlama ile tahmin etme çabamı takdir etmekle birlikte birkaç ay önce bana “ bunun tam olarak ne zaman yaşanacağını öngörmek çok güç, zorlama bu kadar kendini “ dedi.

Vazgeçmedim. Belki de en çok emek verip kendimi geliştirmek için çaba sarf ettiğim bu konuda Pusula’ya zaman ayıran okurlara bir sonraki resesyona yönelimin başladığı parkuru doğru bir zamanlama ile aktarmak için elimden geleni yapacağım.

Finansal piyasalar adına da reel ekonomi adına da zamanlama her şeydir.

Yoksa ben beş senedir küresel resesyon bekleyen adam tanıyorum.

OTUZ YIL & ÜÇ SİNYAL

Peki nasıl oluyor da her bu sinyalin oluştuğu örneği takiben ekonomik kriz çıkıyor diye düşünebilir okurlar. Çünkü bu yönde iddialar var.

İşte bu da doğru değil.

Son 30 yıl içinde 10 yıl vadeli ABD tahvil faizinin 2 yıl vadeli ABD tahvil faizinin altına indiği üç örnek var elimizde.

En yakın olan Aralık 2005 . Meşhur Mortgage krizi Ocak 2008 ‘de patlamadan iki sene öncesi.

Sinyali takiben iki sene ekonomi büyümeye borsa endeksleri yükselmeye devam etti.

2008 yılı ise yüz yılın krizi olarak tarihe geçti. 2009 dünya tarihinin en sert ikinci resesyonu oldu.

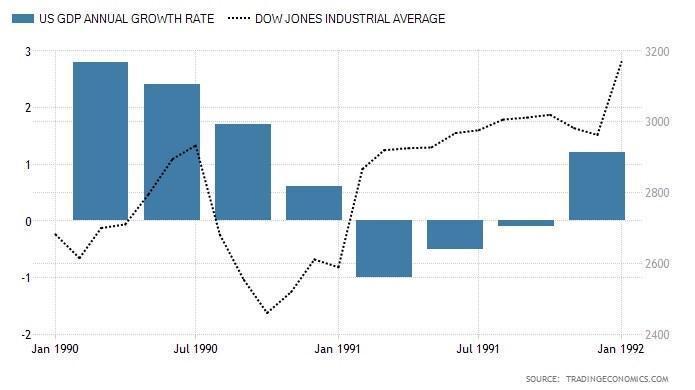

Diğer iki örnek Ocak 1990 ve Nisan 2000.

Ocak 1990 sinyalini takiben altı ay ekonomi büyüdü borsa yukarı gitti.

Temmuz 1990’dan itibaren ekonomi irtifa kaybetmeye borsa düşmeye başladı.

1991 yılında ABD ekonomisinde ılımlı bir resesyon yaşandı. ( Şubat 1991 Birinci Körfez Savaşı )

Ama kriz yaşanmadı.

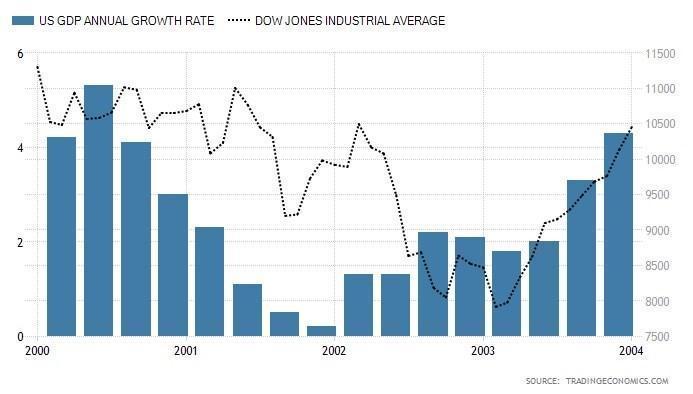

Nisan 2000 sinyalini takiben borsa bir sene yatay seyretti.

Nisan 2001’de ekonomi irtifa kaybetmeye borsa düşmeye başladı ( Eylül 2001–ABD 11 Eylül saldırısı )

2001 sonunda ekonomi durgunluğa ( resesyon dahi olmadı ) girdi.

Mart 2003’de yaşanan İkinci Körfez Savaşını takibense borsa yükselmeye ekonomi büyümeye devam etti.

GÜNCEL DURUM

Gelelim bugünün şartlarına yani dördüncü sinyale.

Öncelikle geçen haftayı ABD 10 yıllık tahvil faizi yüzde 2,85 2 yıllık tahvil faizi yüzde 2,72 seviyesinde tamamladı.

Halen 13 baz puan 10 yıllık faiz yukarıda. Yani popüler görülen sinyal henüz oluşmadı.

Sorun şu ki beş yıllık tahvil faizi 2,69 ile iki yıllık tahvil faizinin altına geldi.

Geçen hafta kısa vadeli tahvil faizleri 7 baz puan gerilerken uzun vadeli tahvil faizleri 14 baz puan düştü.

Hal böyle olunca da finansal piyasa aktörlerini bir telaş bir resesyon korkusu sardı.

Evet bir durgunluk veya resesyon olacak bundan kaçış yok.

Bu perde zorluklar da içerecek.

Ancak kullandığım öncü göstergeler ABD ekonomisinde önümüzdeki altı ayın bir durgunluğa yönelime sahne olmayacağını gösteriyor.

Getiri eğrisindeki yataylaşma kısa vadeli bir sinyal değildir.

Önümüzdeki asgari altı ay için bir mesaj içermez.

2020 veya 2021 yılında küresel bir durgunluk veya resesyon yaşanacağına işaret eder ki ben de biliyorsunuz uzun zamandır bu görüşteyim.

Bu bakıma geçen haftanın fiyatlamalarında bence yeni bir bilgi yok.

Bir adım ileri gideyim; tahvil faizlerindeki gerileme sona erdiğinde bu aynı zamanda tahvil fiyatlarının da kısa vade adına tepeye ulaştığı anlamına gelir ki aynı sinyal tersten okuduğunuzda borsa endekslerinin ( bu noktada ) yükselişe geçeceğini fısıldar.

Ben var olan küresel şartlarda ABD tahvil faizlerinin 15 baz puan kadar aşağı ( ABD 10 yıllık için 2,70 ) gelebileceğini ancak yakın vadede daha fazla düşüş için şartların destekleyici olmadığını düşünüyorum.

BORSA İSTANBUL

Dış borsaların kasvetli hali BIST üzerinde de etkili oluyor. Hal böyle olunca da bırakın yılsonu rallisini endeksin 92.000 puanın üzerinde tutunmakta dahi zorlandığı bir seyre şahit oluyoruz.

Bununla birlikte ben 90.000 – 92.000 hattının halen gücünü koruduğunu düşünüyor, Borsa İstanbul’un zamanlaması birkaç hafta belki ay ileri atabilecek olsa da 2019 ilk çeyreği içinde 105.000 ikinci çeyreği içinde 115.000 seviyesine yükseliş potansiyelini koruduğunu düşünüyorum.

Bu görüş sizlere endeksin Ocak sonuna kadar olan süreci yükselişle geçireceği yönündeki beklentimin değiştiğini düşündürmesin. Sadece birkaç hafta belki ay ötelenmesi riskinin masaya geldiğini düşünüyorum. Haftaya buluşmak dileği ile...

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN