2024 Yılında Piyasalar

Bugün sizlerle önümüzdeki yıl piyasalarda hangi finansal enstrüman hangi periyotta nasıl bir seyre sahne olabilir sorusunun yanıtına ilişkin görüşlerimi paylaşacağım.

Önceki yazılarda da paylaştığım üzere 2024 yılının, 2025 yılında başlayacak (ve birkaç sene devam etmeye aday) global büyüme döngüsünün kutlamasına sahne olacağını düşünüyorum.

Kasım ayında başladı bu ralli ve ben 2025 bahar aylarına kadar (5 çeyrek) süreceği görüşündeyim.

Hangi oranda bir artış yaşanabilir derseniz 13-16 ay kadar sonra EWG (Almanya ETF) 39 $ Russell (ABD) 2800 olabilir ki bu da küresel endekslerde yüzde 35-40 artış anlamına gelir.

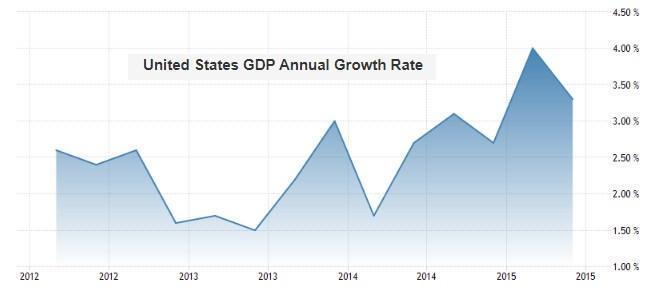

2013 bu konuda iyi bir örnek.

2013 yılında yaşanan ekonomik yavaşlamayı takiben 2014 yılında ABD ekonomisi iyi bir büyüme kaydetmiş Russell’da bunu bir sene önce yüzde 41 değer kazanarak fiyatlamıştı.

Ekonomide yavaşlamanın gerçekleştiği 2013 yılında sert ralli yaşayan Russell / büyümenin gerçekleştiği 2014 yılında yatay seyretti. Düşmedi ama ilave kayda değer bir artış da yaşamadı.

Yukarıdaki grafikte aylık verilerle Russell endeksinin 2013-2014 dönemindeki seyrini görüyorsunuz.

Birebir tekrarı olmayacaksa da ben 2024 yılının önemli ölçüde 2013 yılını çağrıştıracağını düşünüyorum.

Geri esnemeler ara negatif akımlar olmayacak mı? Mutlaka olacak.

Ancak bu tür büyüme evresine geçiş fiyatlamalarında genelde ara akımlar yerinde say uygun adım marş tadında gelişiyor.

Yıl genelinde yükseldi ama X ve Y ayında da yüzde 4-5 düştü dedirten perdeler yaşanmıyor.

2024’te de pekala bu yinelenebilir.

2024 YILINDA BORSA İSTANBUL

BIST geride kalan 6 haftada kayda değer bir malik değişimine sahne oluyor.

Mevduat okyanusundan gelen çok sayıda yatırımcının kayda değer bölümü ana vatanına (mevduata) dönerken, küresel rallinin etkisiyle yabancı yatırımcılar alım yapıyor.

Bu konuda toplam yerleşik yatırımcı sayısına bakmak yanıltıcı olur.

Önemli olan finansal varlılarında hisse senedine ve yerel hisse senedi fonlarına ayırdıkları oran.

Aynı yatırımcı 100 TRY olan hisse senedi yatırımını 15 TRY’a indirdiğinde kaynağın altıda beşi borsadan çıkar ama yatırımcı sayısı değişmez.

Bu malik değişimi gerçekleşirken endekse ne oluyor derseniz yatay seyrediyor.

Dokuz haftadır 275 $ yakınlarında kapanıyor.

Bu haftanın özellikle de son günlerinde yabancı işlemlerinde önemli bir azalış görebiliriz.

Yılın son haftasında da Noel etkisiyle neredeyse tamamen sahneden çekileceklerdir.

Ancak Ocak ayı ile birlikte ben yabancı yatırımcıların banka dışı iskontolu iyi şirketlere evrilme göstererek alışlarını sürdüreceğini tahmin ediyor, cari fiyatlara satmaya razı yerellerin de bunu önemli ölçüde tamamladığını tahmin ediyorum.

Bu nedenle BIST’in Ocak ayı içinde (belki Şubat ayına da kalabilir) 300 $’a (TRY bazında 8800-9000) yükselebileceği görüşündeyim.

Peki yerel seçim arifesi endeks yeniden gerileyebilir mi ? Bence evet

O sırada yurtdışında pozitif seyir devam ediyor olursa BIST’in de 275 $ dan fazla uzaklaşacağını sanmıyorum.

Ancak velev ki yurt dışı o sırada yatay veya ılımlı negatif / bu senaryoda BIST Mart-Nisan parkurunda 250 $ civarına gerileyebilir ki bu ağırlık arttırmak veya yatırım yapmak için çok cazip bir alım fırsatı olur.

Çünkü ben Borsa İstanbul’un küresel ralliye yaz aylarından itibaren katılacağını ve tıpkı son iki yılda olduğu gibi senenin ikinci yarısını pozitif geçireceğini düşünüyorum.

Potansiyel nedir derseniz 2025 ilk çeyreği içinde BIST 100 endeksinin 16,000-17,000 (400 $) bandına yükselmesi mümkün.

BIST 500 dolar olmaz diyeceksiniz ki 2024 iyi geçerse yıl içinde bu papatya falı yeniden başlayacaktır, hayır ben önümüzdeki 15 ay içinde bunun gerçekleşeceğini sanmıyorum.

ALTIN & GÜMÜŞ CEPHESİ

Altın bu yıl dolar bazında yüzde 10,7 artış kaydederken gümüş yatay seyretti.

2024 yılında bu cepheyi yakından ilgilendiren konu kuşku yok ki FED’in faiz indirim döngüsünü başlatması olacak.

Şu anda ABD Merkez Bankasının politika faizi yüzde 5,50

Piyasa aktörleri (ben de aynı görüşteyim) bu oranın 2024 sonunda yüzde 4 olacağı görüşünde.

Bu beklentiyle de iki aydır tahvil faizleri düşüyor.

Ekim ayında yüzde 5’e yükselen 10Y ABD faizi geçen haftayı yüzde 3,9 seviyesinde tamamladı.

Ben tahvil cephesinde faizlerin 2024 ilk çeyreğinde 3,5 civarına kadar gerileyeceğini düşünüyor FED (20 Mart veya 1 Mayıs tarihli toplantıda) ilk faiz indirimini yapana kadar değerli metallerin de yükseleceğini tahmin ediyorum.

Bu bakıma ilk çeyrek içinde altının 2250-2300 $ / gümüşün 27-28 $ bandını test etmesi muhtemel.

Ancak ilk faiz indirimini takiben borsalar adına kayda değer bir etkisi olmayacaksa da gerek tahvil gerek altın-gümüş ikilisi için iki risk gündeme gelecek.

İlki geçici bir etken; olası bir beklenti bitti refleksi.

İkincisi reel faizin (faiz ile beklenen enflasyon arasındaki fark) gelecekteki düzeyi.

2024-2026 genelinde FED faiz indirimlerini sürdürecekse de bunun hızı enflasyon verilerine bağlı olacak.

Eğer ekonomik aktivite 2025 yılına kalmadan 2024 ikinci yarısı içinde güç kazanmaya başlarsa FED nominal faizi düşürse de reel faiz sabit kalabilir.

Başka bir deyişle FED’in faiz indirimlerinde attığı adımlar enflasyonun düşüşünden daha büyük olmazsa 2024-2025 döneminde reel faiz sabit kalır.

Bu altın ve gümüş adına dezavantaj oluşturacağı için FED faiz indirimleri ikinci yarıyılda sürerken değer kazanamayıp yatay seyrettikleri bir tablo ile karşılaşmamız mümkün.

Bir sonraki Pusula’da buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN