2023 Senaryosu Değişti

Uzun zamandır dünyadan bağımsız seyreden BIST de bu satış dalgasından etkilendi ve 5136 puana geriledi.

İki ayrı finansal cephede iki ayrı yönde harekete neden olan faktör; ABD’de başlayan ve Avrupa’ya sıçrayan bankacılık krizi oluyor.

Meselenin birkaç bankanın batması veya el değiştirmesi ile kalmayıp dünya ekonomisinde 2023 yılının seyrini de değiştirmesi mümkün.

Bazı mevduat sahiplerinin küçük veya sorunlu bankalardan mali durumu güçlü büyük bankalara yönelişi sona erer, 1-2 hafta sonra küresel bankacılıkta gerilim kontrol altına alınırsa şüphesiz senaryo revizyonlarına gerek kalmaz.

Ancak favori gördüğüm senaryo bu değil.

Yıla 2023; hem global enflasyonun normale yöneleceği hem de dünya ekonomisinin büyümeye döneceği yıl olmaya aday diye başlamıştık.

İlk iki ayın verileri enflasyonda düşüşün kolay görünmediği & gecikeceği / ekonomik yavaşlamanın ise sınırlı kalacağı sinyali üretiyordu.

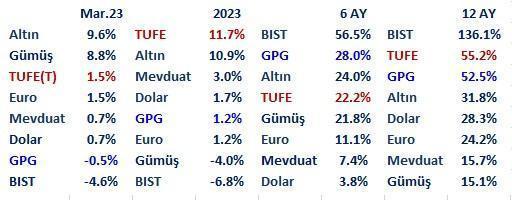

Borsalar bardağın dolu tarafı olan sınırlı yavaşlamayı Ocak ayında kaydettikleri yükselişle kutlarken, Şubat ayında değerli metaller “eyvah enflasyon / eyvah FED” nakaratı ile son 30 ayın en kötü performansına imza atıp ortalama yüzde 12 değer kaybetmişti.

Enflasyonda katılık Şubat ayında borsa endekslerini de yüzde 3 kadar aşağı getirdi.

Yaşanan bankacılık krizi ile Mart ayında tablo da roller de değişti.

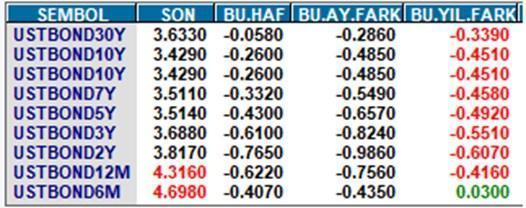

Aşağıda ABD tahvil faizlerini görüyorsunuz.

Mart ayında faiz oranları 1-3 yıl vadeli tahvillerde 80 BP aşağı geldi.

Finansal piyasaları bir orkestra gibi görür ve en güvenilir sinyallerin en büyük paranın el değiştirdiği tahvil cephesinden alındığına inanırım.

Dünya ekonomisi 2022 son çeyrekte durgunluğa girdi. İçinde bulunduğumuz 2023 ilk çeyrekte bu devam ediyor.

Tahvil piyasasındaki fiyatlama; ekonomik durgunluktan ekonomik büyümeye geçişin 1 belki 2 çeyrek rötar yapabileceğine başka bir deyişle büyümeye dönüşün yaz aylarının değil 2023 sonunun konusu olabileceğine işaret ediyor.

FED’in para alırken uyguladığı faiz oranı yüzde 4,50 / para kullananlara uyguladığı faiz oranı ise yüzde 4,75.

Bu iki faiz oranın orta noktası yüzde 4,62.

Yukarıdaki tabloda en altta gördüğünüz 6 ay vadeli ABD tahvil faizinin geçen hafta yüzde 4,69’a düşmüş olması FED’in politika faizinde yakın vadede kayda değer bir değişiklik yapmayacağına işaret ediyor.

Bunun ilk nedeni enflasyonla mücadelenin ilacı olan yüksek faizin sert yan etkisi olan bankacılık krizi.

Tahvil piyasası, FED’in bu cephede yaranın derinleşmesinden çekineceği görüşünde.

ABD Merkez Bankası belki 25 BP faiz arttırarak belki bunu dahi yapmayarak kuvvetle muhtemel faiz artırım döngüsünü sona erdirecek.

Bankacılıktaki sorunun güven ve kredi kanalı üzerinden ekonomik aktivite üzerindeki muhtemel negatif etkisi de daha yüksek bir faize gerek kalmadan enflasyonun yıl içinde normale yöneleceği görüşünü destekliyor.

Değerli metalleri sevindiren de bu zaten.

Bu noktada akla bankacılık krizi sert bir resesyona veya krize neden olabilir mi sorusu geliyor.

Krizlerin ortak paydası herhangi bir varlık piyasasında (ağırlıkla konut veya borsa) balon oluşumunu takiben gerçekleşmesidir.

2023 yılında dünyada konut fiyatları ucuz düzeyden işlem görüyor.

Borsalarda da tek haneli fiyat kazanç oranları söz konusu.

Bırakın balonu-pahalılığı belki de 4-5 sene yinelenmeyecek iskonto var.

Nitekim ABD tahvil piyasasındaki fiyatlama da sert bir resesyon sinyali üretmiyor.

2-3 yıl vadeli tahvil faizleri yüzde 3,75 beş yıl vadeli tahvil 3,50 seviyesinden işlem görüyor.

Önümüzdeki haftalarda 50 BP daha düşerek 3-00-3,25’e gerileyebilirler.

ABD ekonomisi belirgin bir resesyona yelken açmış olsa (FED iki yıl içinde sert faiz indirimine gitmek zorunda kalacak beklentisiyle) biz bu cephede faizi yüzde 2 civarında görürdük.

Toparlamam gerekirse başta ABD tahvil piyasasındaki fiyatlamadan hareketle 2023 yılında enflasyonun daha erken normale döneceğini, ekonomik büyümeye dönüşün ise rötarla gerçekleşeceğini düşünüyorum.

Geldik en kritik soruya bu senaryo piyasalarda nasıl bir iz düşümüne neden olabilir ?

Bence tahvil faizlerinde düşüş eşliğinde önümüzdeki 1-2 ay değerli metallerde yükselişin sürmesi mümkün. Nereye kadar derseniz;

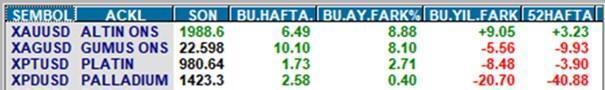

Altın 2023 yılında bu cephenin önden koşan yıldızı oldu ve geçen haftayı 1988 $ seviyesinde tamamladı.

2075-2150 $ hattının altın adına zorlanabileceği bir bariyer olduğu görüşündeyim.

Yıla 24 $ seviyesinde başlayıp Şubat ayında 20 $’a kadar düşerek yukarı yönde alan kazanan gümüşün ise görece daha avantajı göründüğünü ve yükselişi 26-27 $ bandına kadar sürdürme şansına sahip olduğunu düşünüyorum.

1125-1150 $ bandında direnci olan grubun üçüncü üyesi Platin bence uzun vadede en avantajlı seçenek.

İki sene sonra bugünleri ne makul fiyattaymış diye anarsak şaşırmam.

Metaller için pozitif olan bu senaryo borsalar için kısa vadede destekleyici değil.

Her ne kadar 2023 yaz aylarından itibaren değilse de son çeyrek içinde yine dünya ekonomisi büyümeye dönecekse de finansal piyasalar miyoptur önce yakın vadeyi fiyatlar.

Dünya borsaları Haziran ayından bugüne 2022 ikinci çeyreği negatif 2022 son çeyreği pozitif geçirdikleri ana eksende yatay bir seyrin içindeler.

Büyümeye dönüşte rötar ihtimali endekslerde yatay seyrin 1-2 ay daha sürmesine neden olabilir.

Hatta geçici yüzde 5-6 oranında geri çekilmelerin yaşandığı bir tablo ile de karşılaşabiliriz.

Ancak bu enflasyondan kurtuluş & büyümeye dönüş partisinin iptal olacağı anlamına gelmez.

Önümüzdeki 10 aylık vadede (belki 3-4 aylık bir rötarla 15-16 aylık vadede) borsa endekslerinin dolar bazında yüzde 40-50’lik bir değer artışıyla iki yıllık verimsiz seyir parkurunun acısını çıkaracağını düşünüyorum.

Dünya borsalarında iskontolu fiyatların aşağı yönde kat edilebilecek alanı kısıtladığı görüşündeyim.

Her ne kadar olasılığını görece daha düşük bulsam da bankacılık krizi hızla gündemden düşer veya FED 22 Mart tarihli toplantıda ekonomik büyüme tahminlerinde herhangi bir aşağı yönlü revizyon gerçekleştirmezse borsa endeksleri pekala pozitif seyre daha erken de yelken açabilir.

Uzun zamandır sizlerle Avrupa borsalarını alternatiflerine kıyasla daha avantajlı bulduğumu paylaşıyordum.

Bu görüş değişti.

2022 son çeyreğin ve 2023 ilk çeyreğin en iyi performanslarına imza atan Avrupa endekslerinde halen önemli getiri potansiyeli görsem de artık ABD ve İngiltere cephelerinin de önemli alternatifler haline geldiği görüşündeyim.

BIST bu resmin neresinde derseniz, yakın vadede diğer endekslerden daha iyi bir performans kaydetmesinin kolay görünmediğini düşünüyor, ancak yüzde 8-10 kadar bir iskonto kazanarak 4600-4700 bandına gerileyecek olursa risk almak adına dikkate değer bir seçenek hali alacağını düşünüyorum.

2023 yurtiçinde de öngörü oluşturulması, sonuç alınması zor bir şekilde başladı.

Hisse senedi yatırımcıları 2020-2022 parkurunun getirdiği rehavetle sabırsız, telaşlı…

Soğukkanlı, planlı adımlar senenin devamında da gerekli olmaya devam edecek.

2020-2022 dönemi geride kaldı.

Bir sonraki Pusula’da buluşmak dileği ile…

- BIST

- DOLAR

- EURO

- ALTIN