2018 yılında küresel piyasalar

Gram altın hem TL’nin değer kaybından hem de ABD vergi paketinde kurumlar vergisi indiriminin 2019 yılında uygulanacağı beklentisinden güç bularak sıçrama kaydetti.

Bugün Pusulada dış piyasalara yönelik 2018 beklentilerimi paylaşacağım. Bizim işimiz içeriyle boş ver dışarıyı diyenler olabilir.

Türkiye Haziran 2013’den ( Gezi Olayları ) bugüne önemli lokal sorunlarla baş etmek zorunda kalıyor.

Beş yıl önce biri karşımıza çıkıp bak şunlar şunlar olacak iddiasında bulunsa muhtemelen Cem Yılmaz’a rakip olmasını önerir, güler geçerdik.

Tüm bu ciddi zorluklara karşın Türkiye ekonomisinin sendelese de yoluna devam edebilmesi 2003 – 2013 döneminde ciddi gelişim kaydetmesi ve dış iklimin geride kalan beş yıl pozitif seyretmesi ile ilgili.

Emin olun dış iklim bahar değil kara kış olsa veya 2013 öncesi Türkiye ekonomisi iki lig yukarı tırmanmayı başaramamış olsa 2016-2017 döneminde seyir çok can yakıcı olabilirdi.

Hiç mi hasar yok ?

Var elbette. Döviz sepeti aradan geçen beş yılda % 100 değer kazandı. Dış dünyadan satın aldığımız mal ve hizmetler artık çok daha pahalı.

Kamu desteğine muhtaç kalan Türkiye ekonomisi yüksek oranda büyüme kaydetmesine rağmen işsizliği düşüremiyor. Enflasyon, bütçe açığı, faiz oranları yükseliyor. Kamu küresel resesyonda ihtiyaç duyacağı barutu bugün kullanmak zorunda kalıyor. Kronikleşen güven kaybı yumuşamıyor.

Türkiye ekonomisi yaşanacak bir küresel durgunluk veya resesyondan sert hasar alma riski taşıyor.

İşte bu nedenle 2018 yılında küresel ekonomi nasıl seyreder sorusunun yanıtı yurtiçi piyasalar ve Türkiye ekonomisi için büyük önem taşıyor.

DURGUNLUK VEYA RESESYONDAN KAÇIŞ YOK

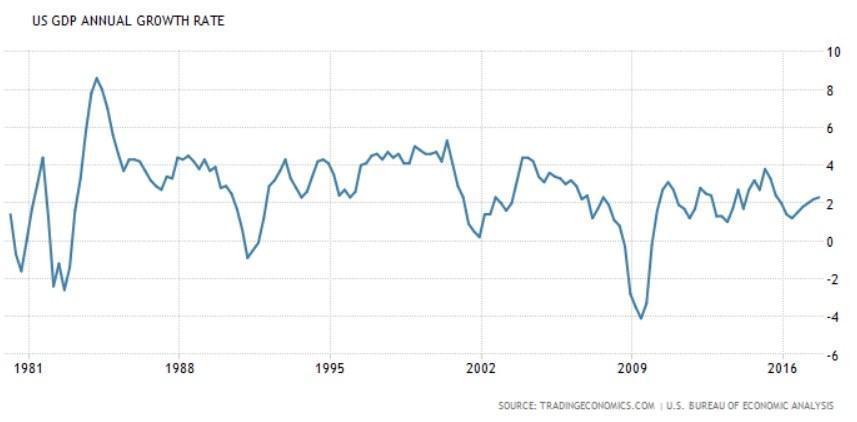

Dünya ekonomisi 2008 mortgage krizi ile ağır darbe almış 2009 yılında dünya genelinde sert bir resesyon ( ekonomik daralma ) yaşanmıştı.

2010 yılından bugüne sekiz senedir dünya ekonomisi büyüme ve gelişim kaydediyor. Avrupa 2017 yılında bu akımdan aslan payını alan cenah oldu.

ABD ara ara pozitif seyirde tempo kayıpları göstermiş olsa da bu sekiz senelik seride çok iyi performans gösterdi. 2018 ilk yarısında da yeniden tempo kazanmaya aday görünüyor.

Amerika dünya ekonomisi için halay başı gibi. Ne yöne koşarsa küresel ekonomiyi de peşinen sürüklüyor. Dış iklim üzerinde kuşkusuz AB, Çin ve gelişen ülkeler de etki gösteriyor.

Ama domine eden ana güç halen ABD. Görünen gelecekte de bu değişeceğe benzemiyor.

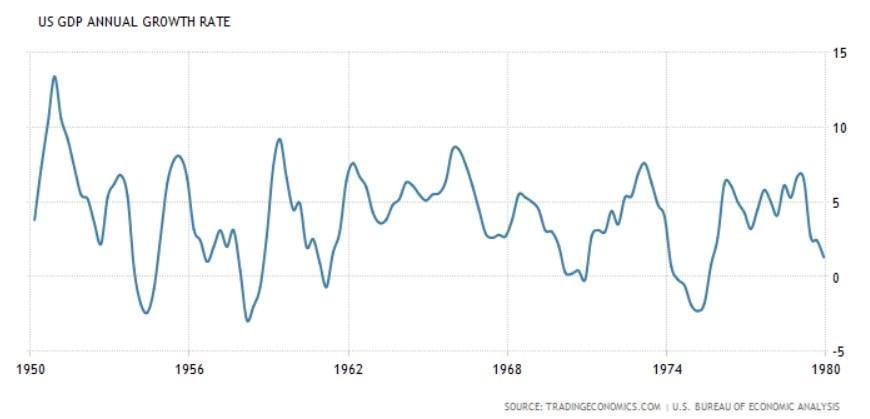

Yukarıda yer alan grafikte ABD ekonomisinin 1950 – 1980 arası aşağıdaki grafikte de 1980 sonrası büyüme oranları yer alıyor.

Her beş bilemediniz on yılda bir ekonomik aktivetede süren canlılık serilerini bir durgunluk veya daralma molasının ( büyüme oranının sıfıra veya altına inmesi ) izlemesi kapitalizmin doğası gereği.

Koşan, çalışan bir insanın uyuyarak dinlenmesine veya yemek yedikten sonraki sindirim gereksinimine benzetebiliriz bu molaları.

Ne oluyorsa da işte bu durgunluk veya resesyon perdelerinde yaşanıyor. 1-1,5 sene sürüp bitiyor bu evreler. Ama sakin ya da kolay geçmiyor.

Dünya genelinde kabuk bağlayan yaralar bu etapta patlıyor. Ülke bazında zayıf kalan ekonomilerde krizler veya küresel ekonomik depremler bu evrelerin konusu oluyor.

Türkiye 2001 ekonomik krizini yaşarken 2000 yılının ikinci yarısında ABD ekonomisinin durgunluğa yönelmiş olması tesadüf değildir.

Dünya ekonomisi sekiz yıldır süren büyüme etabının artık sonuna yaklaşıyor. Yeni bir küresel durgunluk veya resesyon senelerce uzakta değil.

Var olan bilgi seti ile ben en geç 2020 veya 2021 yılında dünya ekonomisinin bir durgunluk veya resesyona gireceği görüşündeyim. 2019 yılının da risksiz parkur olduğunu söyleyemem. Ya 2018 ?

İLK YARIYILDA ASAYİŞ BERKEMAL

Biliyorum gerdim sizleri. Küresel ekonomik iklimin önemine dikkat çekmek istedim. Finansal piyasalar grafiklerden ibaret bir bulmaca değil. Tahmin üretirken işe makro temelle başlamak gerekiyor.

2018 ilk yarısında ben küresel bir risk, bir problem görmüyorum.

Aksine ABD özelinde büyümenin görece hızlanmasını bunun da dünya ekonomisine pozitif yansımasını bekliyorum.

İkinci yarıyıl için bu aşamada mutlak bir senaryo üretmek güç olsa da keskin bir tempo kaybı beklemiyorum.

Aksine ABD kurumlar vergisi indirimi 2019 yürürlük tarihi olacak şekilde yasalaşırsa 2019 yılının da dünya ekonomisinde bir durgunluk yılı olması ihtimalinin azalacağı görüşündeyim.

Neresinden bakarsak bakalım sekiz yıldır süren pozitif küresel iklimin son etabına giriyoruz. Durgunluk öncesi bu perde asgari 12 azami 36 ay sürmeye aday görünüyor.

Bir nokta atlanmamalı. Buraya kadar olan kısımda kastım hep reel ekonomi.

Finansal piyasalar yaşanacak bir durgunluk veya resesyonu gerçekleşmeden 9 ay kadar önce fiyatlamaya başlayacaktır. Öncü göstergeler bu işe yarıyor.

Bu nedenle 2018 yılının ilkyarısı ekonomik aktiviteye paralel biçimde finansal piyasalarda pozitif bir görünüme aday gözükse de ikinci yarıyıl için piyasalara şu aşamada senaryo üretmek güç.

Sonrasının senaryo analizini ABD vergi paketinin akıbet ve biçimi ile 2018 ilk yarısındaki gelişmelere bakarak yıl ortası yaklaşırken kaleme almak daha rasyonel.

2018 YILINDA FİNANSAL PİYASALAR

Bu ay borsalarda ailece değer kaybı yaşanıyor. ABD vergi paketinin yürürlük tarihinin 2019 yılına kalacağı beklentisi ve kasım geleneği yaşanan satıcılı seyirde belirleyici olan etkenler. Bu durum bir süre daha devam edebilir.

Ancak ABD cephesinde vergi paketinin yürürlük tarihinin 2018 olması masadan tamamen kalkmış bir senaryo değil. Önümüzdeki haftalar içinde pekala temsilciler meclisi kanadı senatoyu ikna edebilir ve hava bir anda değişebilir.

Altın gümüş ikilisi de bu konuyla yakından ilgileniyorlar.

Sarı fırtına dört buçuk senedir ağırlıkla 1150 – 1350 $ bandında dalgalanıyor. Ben bu seyrin 2018 yılında da süreceği görüşündeyim.

Önce hangi yakaya koşacağı sorusunun yanıtı ABD vergi paketinde saklı.

Yürürlük 2019 senaryosu ons altında 1350, yürürlük 2018 senaryosu 1160 $ adresine davetiye olmaya aday görünüyor. Aşağıda veya yukarıda daha geniş bir koşu sahası ise 2018 yılının konusu olamayacağa benziyor.

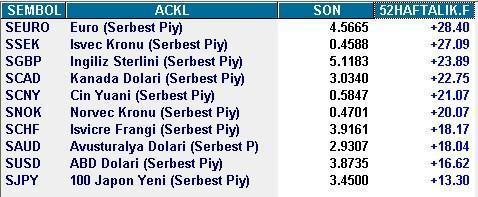

2017 euro ve çevre Avrupa paralarının rallisine sahne oldu. Euro ve İsveç kronu bu pastadan aslan payını alırken TL karşısında görece en düşük getiriye Japon Yenini takiben USD imza attı.

TL nasıl seyreder sorusunu bir yana ( bu konuyu önümüzdeki hafta işleyeceğim ) bırakırsak ben döviz cephesinde 2018 ilk çeyrek içinde ABD dolarının şansını görece daha yüksek buluyor EURUSD özelinde etkin bandın 1,12 – 1,20 olabileceğini düşünüyorum.

Yıl ortasından itibaren ise Euro’nun yeniden rüzgarı arkasında bulabileceği görüşündeyim. Varlık alımlarındaki kesinti fiyatlandı ancak ECB faiz artırımları henüz fiyatlanmadı.

Avrupa ekonomisi seneye de güçlü performans göstermeye devam ederse 2019 Avrupa Merkez Bankasının ölçülü faiz artırımlarına 2018 ikinci yarısı da bu beklentiyle yeni bir euro rallisine ( EURUSD 1,27 hedefli ) sahne olabilir.

BORSA İSTANBUL

ABD ile yükselen tansiyon kısa vadeli fiyatlamalarda yurt içi piyasaları domine eden başlık olmaya devam edeceğe benziyor. NATO ile gerilim de bu başlıktan bağımsız değil.

Birkaç hafta daha bu cephede yüksek gerilimin sürmesi ve Borsa İstanbul’u etkilemesi sürpriz olmaz.

Bu BIST hep düşer demek değil. Yabancının penceresinden ( dolar bazında ) bakarsak eylül başında 32.000 $ Kasım başında 30.000 $ olan BIST 100 endeksi geçen haftayı 27.400 $ seviyesinde tamamladı.

Bu nedenle pekala ara ara tepki yükselişleri görebiliriz. Ancak 108.000 – 110.000 direnç bandı Çin Seddi değilse de sis bulutu dağılana kadar geçilmesi güç bir direnç konumunda.

Ya aşağıda ne var ? Ben epeydir aynı noktadayım. Takvime ( Aralık ilk yarısı ) konsantre olmak daha rasyonel. Bu kadar bilgisayarın stop play sevdalısının etkin olduğu bir markette bir bakarsınız BIST 95.000 puana savrulmuş. İmkansız değil.

Velev ki gerçekleşti ne yapmak lazım ? 2018 ilk çeyrek için iyimserim. Borsada böyle % 10-12 gibi ilave bir iskonto yaşanması halinde bunun çok çekici bir alış fırsatı olacağı görüşündeyim.

2018 YILINDA YURTİÇİ PİYASALAR

BIST,TL ve Türk tahvil faizlerine yönelik tahmin yapabilmek için önce aşağıdaki sorulara yanıt üretmemiz gerekiyor.

ABD – Türkiye İlişkileri

Avrupa Birliği – Türkiye İlişkileri

İç Politik İklim

Genel Seçimlerin Erkene Alınıp Alınmayacağı

OHAL’in Ne Zaman Sona Ereceği

Haftaya bu soruların yanıtlarına yönelik görüşlerimi ve yurtiçi piyasalara ilişkin tahminlerimi paylaşacağım Pusulada buluşmak dileği ile ..

PARANIN YOLU - Günlük Değerlendirmeler

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz. http://pusulaninotesi.com/posta-pusula/

- BIST

- DOLAR

- EURO

- ALTIN