Hisse portföy ağırlıklandırmasında Banka/Sınai rasyosunun rolü...

BİST Banka, BİST Sınai ve BİST 100 endekslerinin Fiyat / Kazanç oranları karşılaştırıldığında;

• BİST 100 9,53 F/K oranı ile,

• BİST Banka 6,51 F/K oranı ile,

• BİST Sınai 11,65 F/K oranı ile işlem görmektedir.

Grafik 1: BİST 100, BİST Banka ve BİST Sınai F/K Karşılaştırması (Kaynak: Bloomberg, Foreks, KapitalFX Araştırma)

12 aylık F/K beklentilerinde ise;

• BİST 100 8,03

• BİST Banka 5,71

• BİST Sınai 10,62 F/K oranına sahiptir.

BİST 100 endeksi aynı zamanda 9,53 F/K oranı ile 15,42 F/K ile işlem gören MSCI Emerging Markets endeksine göre iskonto sunmaktadır.

2016 yılında BİST Sınai %10,84 değer kazanırken, BİST Banka endeksi yılbaşına göre %7,66 prim yapmıştır. Son 12 ayda ise BİST Sınai’de değer kazancı %2,27, BİST Banka’da %0,91’dir.

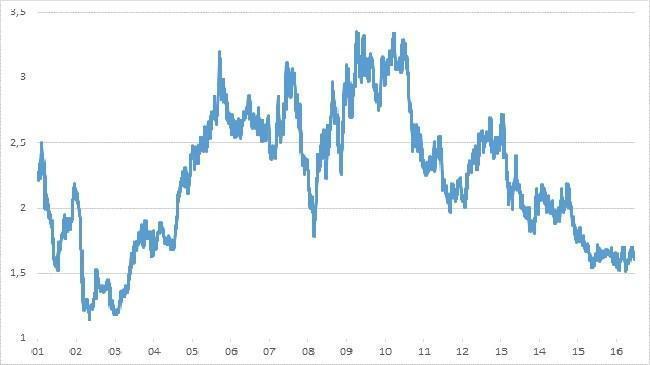

Grafik 2: BİST Banka / BİST Sınai Rasyosu (2001 – 2016) (Kaynak: Bloomberg, KapitalFX Araştırma)

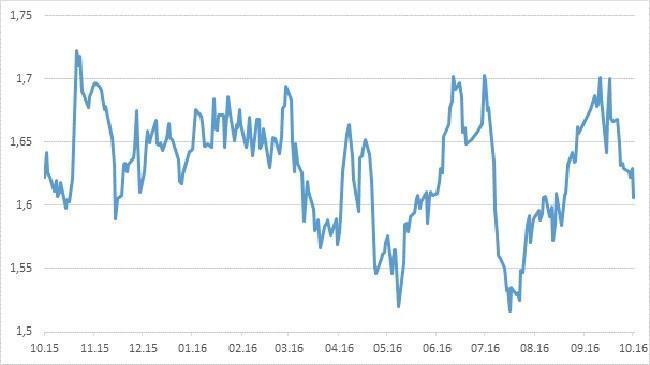

Grafik 2: BİST Banka / BİST Sınai Rasyosu (Ekim 2015 – Ekim 2016) (Kaynak: Bloomberg, KapitalFX Araştırma)

Endeks öngörülerinde önemli bir gösterge olarak kullanılan BİST Banka / BİST Sınai rasyosu 2016 içinde önemli bir dalgalanma süreci geçirmiştir. 15 Temmuz darbe girişimi öncesindeki olumlu Borsa hareketinde açılan Banka / Sanayi makası, sonrasındaki düşüşte ise yaklaşık olarak 1,5 dolaylarına kadar geri çeklmiştir. Endekste toparlanma evrelerinde ise bu makas yine açılmıştır.

Endekste katalizör etkisi yapabilen ana grubun Banka olmasından dolayı, piyasa moralinin yüksek olduğu dönemlerde Banka hisselerinin prim yapma potansiyeli, Sınai grubuna göre daha fazla oluyor.

Aşağı yönlü piyasa eğilimlerinde ise ya Banka, Sınai’den daha fazla düşüyor; ya da bir benzerini geçen hafta gördüğümüz gibi Banka düşüyor, Sınai yükseliyor; veya Banka Sınai’den daha fazla düşüyor.

Bu bakımdan uzun vadede endeksin dip yaptığı noktalarda Bankacılık grubu, Sınai grubuna göre daha fazla performans vaat etmektedir ve olası yukarı yönlü trendlerde Bankacılık hisseleri daha fazla tercih edilecektir. Endekste mevcut hareket alanı 75.000 – 80.000 olmakla birlikte; ekstrem senaryolar için koyduğumuz hata payları çerçevesinde marjinal noktaları da tüm temel faktörler sabit kalmak şartıyla 82.100 ve 72.800 olarak görüyoruz. Endekste görülecek tepe ve dip noktalarında hisse portföy ağırlıklandırmasında BİST Banka / BİST Sınai göstergesinin referans alınması faydalı olacaktır.

BİST Banka ve BİST Sınai dağılımlarını incelediğimizde BİST Sınai’de ekstrem değerlerin daha çok gerçekleştiğini ve BİST Banka’nın daha normal dağıldığını görüyoruz. Böyle olmasının nedeni ise BİST Banka’nın homojen yapısı itibariyle daha uyumlu çalışması (arada kamu ve özel banka ayrışımı olabilse de genelde aynı eğilimi gösterirler), BİST Sınai’nin ise birçok değişik karakteristikte alt sektörü içermesi nedeniyle uç değerlere sahip olmasıdır.

- BIST

- DOLAR

- EURO

- ALTIN